近几年来,越来越多的投资者开始关注海外市场资产的配置,如2020年曾引起市场很高关注的天弘越南指数基金、2023年上半年的纳斯达克指数基金等。作为配置海外资产的重要产品,QDII基金也因此受到更多的关注和热捧,从2021年至2023年10月末,QDII基金已经从160只增长至260多只,规模也从1200亿增长至3300多亿。同时,泛东南亚作为当下全球第五次产业转移的地区,其投资前景正在受到前所未有的关注。通过QDII基金布局泛东南亚的市场,就成为了一个非常合适的选择。即将发行成立的华泰柏瑞南方东英新交所泛东南亚科技ETF为国内的投资者提供了布局东南亚科技板块的机会。

为何要关注泛东南亚的投资机会?即将成立的华泰柏瑞南方东英新交所泛东南亚科技ETF又有哪些值得关注的地方?

从投资的角度去看,无论是曾经红极一时的天弘越南指数基金,还是今年上半年备受关注的纳斯达克指数基金或日经指数基金,都是近两年国内股市表现不佳下,投资者更加关注全球资产配置的一种选择。资产配置讲求“鸡蛋不放在一个篮子里”,而通过QDII基金的配置,能进一步实现“所有篮子不在一辆车上”,进一步分散资产配置中的国别风险。

而泛东南亚市场正是当前最具投资前景的国外地区之一。

从经济增长的角度去看,泛东南亚地区是近些年来增长最强劲的地区之一。以产业专业的视角去看,当前正是从中国转向泛东南亚地区的第五次全球产业转移,这种产业转移的趋势带来了巨大经济增长红利。根据IMF数据,2012-2022年间,东盟五国和印度总GDP增速高达61.24%,预计2022-2028年增速可达64.28%。

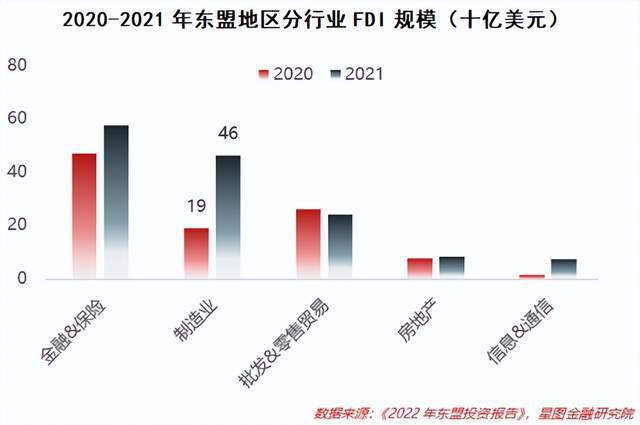

除了GDP的视角外,对于新兴经济体而言,衡量其增长潜力另外一种重要的指标则是FDI,泛东南亚地区就是近年来外商投资的重要地区,特别是疫情之后,全球供应链的重构让更多发达国家将东南亚作为供应链的备选。根据东盟委员会的统计数据,2021年东盟FDI增长42%至1740亿美元,与疫情发生之前持平,在全球中接受FDI投资的规模仅次于中国。到2022年,东盟的FDI再创新高达到了2242亿美元,仍然是拉动东盟经济增长最重要的驱动力。

经济的强劲表现是配置泛东南亚市场的重要原因。

在产业层面,泛东南亚地区年轻且低成本的人力资本,吸引了全球众多的制造业产业。受到中国劳动力成本上涨的压力,众多国际巨头现在已经不仅仅是将泛东南亚地区作为产能的备选地,而是正在逐渐将主要产能从中国转移至东南亚国家。根据统计数据显示,截至2021年,中国劳动密集型产业劳动力成本已经超过1000美元/月,相比之下,越南约为280美元/月,墨西哥约为400美元/月,泰国约为470美元/月,马来西亚约为640美元/月。印度、越南、泰国、马来西亚等国,成为了目前从中国转移出去的制造业产能移转的承接主体。消费电子龙头三星、苹果等公司,以及相关的供应链企业,近年均加大东南亚和印度的产业链布局。如马来西亚成为半导体封测重地,泰国在汽车零部件领域具备高度竞争力,越南也正加速成为“世界工厂”,这些产业吸引了庞大的外资流入。

经济表现强劲之外,美元周期的下行周期,对泛东南亚这些新兴市场经济体同样有更强的带动作用。从历史上的美元周期看,美国在加息周期时,新兴市场经济体往往面临资本外流的压力,对依靠出口的经济体有显著的负面影响。反之同样,美元在进入下行周期时,新兴市场经济体同样受益,其资产收益率能够显著跑赢发达经济体。这一点对中国同样适用,但是从弹性上看,泛东南亚经济体的经济体量更小,增速也更快,相对来说也能够带来更高的投资收益率。对比之外,经济增长潜力更大的经济地区,其投资性价比更高。

因此,泛东南亚地区就成为全球资产配置选择的一个非常好的去处。

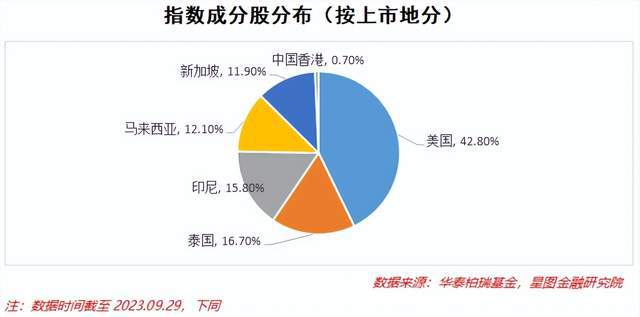

即将成立的华泰柏瑞南方东英新交所泛东南亚科技ETF就是国内目前全面投资泛东南亚地区的唯一一只QDII基金。该只基金标的指数为新交所泛东南亚科技指数,由新加坡交易所编制并于2022年11月18日发布,主要追踪东南亚和新兴亚洲市场中最大的30家科技公司的表现,其中包括印度、新加坡、印度尼西亚、泰国、越南和马来西亚共六个国家的上市公司。此外,印度公司必须在美国交易所上市才具备纳入资格。泰国上市公司可通过其无投票权存托凭证 获得纳入资格。同时,由于印度相对其它经济地区的GDP差距过大,为了更好的体现为整个泛东南亚地区的科技上市企业的表现,指数中印度的上市公司合计最高权重为50%,所有个股最高权重为10%。

指数涵盖的行业主要聚焦于地区内的各类新兴科技企业,包括:商业服务、消费者零售、消费类汽车和零部件、电子元器件和制造业、食物和日用品零售、硬件、产业服务等。而能源、医疗保健、部分公共服务、部分移动通信等相对传统的行业则不被纳入其中。

个股层面,东南亚科技指数中涵盖了众多知名的东南亚科技公司。如消费互联网巨头SEA,旗下知名品牌包括“东南亚第一游戏发行公司”的Garena,“东南亚第一电商平台”Shopee和数字金融业务Sea-Money。印度IT软件服务巨头WIPRO-ADR和Infosys,并列为“印度硅谷双雄”,为全球的通信、银行和保险、零售商业、制造业提供咨询与设计软件服务,在国内的众多银行供应商中,都能看见他们的身影。东南亚超级应用霸主GRAB,以共享出行、外卖配送业务闻名,其出行、外卖、金融三大业务在东南亚市占率均位列第一。其它还有印尼最大的汽车出产和经销商Astra,马来西亚最大的半导体公司INARIAMERTRON等众多新兴互联网、科技企业等。基本涵盖了泛东南亚地区最新兴的产业。

由于该指数发布时间不长,还没有相应的指数基金,但从回溯指数的收益率来看,受益表现非常亮眼。指数在近十年的年化区间回报率达9.72%,显著优于A股主要的宽基市场指数。在近五年年化区间回报率则达到了15.50%。

不过,较高的收益率下,东南亚科技指数的回撤同样不小,根据回测,在近十年的区间内,指数最大回撤为-47.77%。同时,对于QDII基金而言,以人民币申赎基金、以外币购买资产,当人民币升值时,基金持有的外币资产兑换成人民币时可能会遭受汇率损失。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员黄大智

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/308832.html