反倒是近3年最大回撤超-50%的基金经理更耳熟能详,比如张坤、葛兰、刘格菘、冯波、郑澄然……

作者 | 紫枫

编辑 | 小白

看完上篇,我们看看各家基金公司的“头牌”在三季报的规模变化。

“顶流”业绩、规模双下滑

限于篇幅,本文仅列示34名管理规模超200亿的主动权益类基金经理的相关数据。华泰柏瑞董辰由于旗下基金一部分为偏债混合型,暂时不纳入分析,对其感兴趣的老铁可阅读文章。

三季度收益率几乎全军覆没

下表为34名基金经理三季度和年初至今按规模加权的收益率:

从7月初至今,34名“顶流”的基金按规模加权收益率几乎全部为负数,景顺长城刘彦春的1.4%收益率成唯一的遮羞布。

刘彦春坚守食品饮料和医药生物板块,药明康德近两年一直在前十大重仓股中。三季度公募资金回流两个板块和药明康德的股价底部反弹,是刘彦春实现正收益的主要原因。

而近期表现最差的是广发基金郑澄然,7月初至今的收益率大跌27.4%,年初至今暴跌36.7%,堪称又发生一场股灾。

巨亏的原因很简单,和蔡嵩松的策略相似,郑澄然长期押注电力设备板块。

截止今年6月末,其管理规模最大的广发高端制造股票A的电力设备板块占基金比例高达9成。

而三季度公募基金开始大手笔割肉新能源板块,追涨白酒和医药生物,导致该板块又出现一轮暴跌。

但是,郑澄然在三季报中只轻描淡写地说一句“新能源板块在三季度表现一般”。

你管暴跌近30%为“表现一般”?你的良心何在?

看看广发高端制造股票A这飞流直下三千尺的净值走势,基民的心在滴血!

除了郑澄然,三季度至今跌幅较大的还有嘉实基金的归凯和前海开源基金的崔宸龙,分别下跌了15.1%和14%。

风云君曾发布崔宸龙的研报,他此前通过重仓新能源而成为2021年股混“双料冠军”,但今年逐渐降低电力设备的仓位,提高公用事业至第一大重仓板块,因此在本轮暴跌中没有郑澄然这么难看。

而归凯是嘉实基金的成长风格投资总监之一,长期投资计算机和医药生物板块,配置相对较分散。

但其重仓的中兴通讯和广联达在7月初至今股价暴跌超40%,中科创达下跌超20%,大幅拖累其净值表现。

因此,成长风格是投资的高难度动作,收益大,风险也大,当遭遇业绩下滑叠加机构资金出逃时,很容易引发股价崩盘。

价值风格整体更受欢迎

在管理规模上,张坤的管理规模达763.5亿,蝉联第一,三季度规模仅小幅下滑1.6%,与第二名的葛兰拉开一定的差距。

张坤、葛兰和刘彦春还是雷打不动的前三名,第四名的周蔚文管理规模为442亿,离刘彦春有不小的差距。

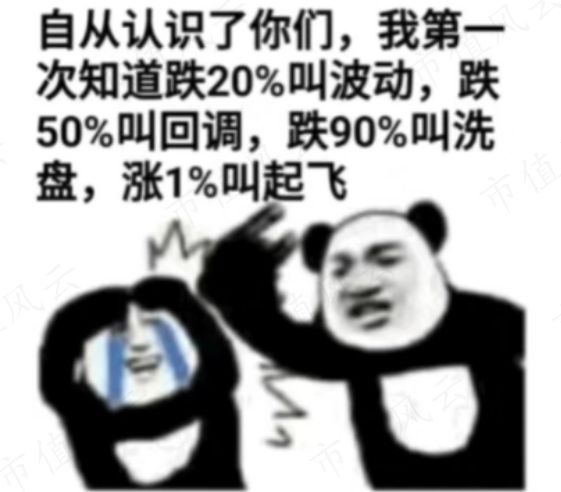

在上表,大部分基金经理的前三季度规模涨跌幅基本大于年初至今规模加权收益率,说明其基金份额均出现不同程度的下滑,基民在含着泪割肉,把钱拿出来跑去买ETF基金、量化基金甚至离开股市这个伤心地。

兴全基金的谢治宇最新管理规模为422.2亿,相比年初暴跌了近40%,在上表基金经理中跌幅最大,主要原因是8月末卸任了规模高达195.8亿的兴全趋势LOF,交给同事董理独管。

在今年实现规模增长的5位基金经理里,诺安基金刘慧影承接了蔡嵩松大部分管理规模,兴全基金叶峰成为谢治宇的副手,兴全基金乔迁和华安基金胡宜斌今年均成立了一只新基金而规模大增。

只有景顺长城基金的杨锐文实现了规模自然增长,今年前三季度规模增长9%。

杨锐文管理着9只基金,年初至今的收益率为4.05%,跑赢同期沪深300指数约12个百分点。

这9只基金主要重仓新能源汽车和半导体板块,不同基金的投资方向有些许不同。

景顺长城电子信息产业股票A表现最好,净值大涨21.1%。景顺长城新能源产业股票C表现最差,下跌8.1%。

“作文小能手”杨锐文又在三季报写出非常长的分析,感兴趣的老铁可以去看看。

回撤小的基金经理更吃香

最后,风云君选择用近3年最大回撤,来观察这些基金经理的风险控制能力和基民持有感觉是否良好。

根据风云君统计,百亿基金经理近三年最大回撤的中位数为-39%,因此风云君把最大回撤小于-30%的标红,把大于-50%标蓝,方便各位老铁查找。

先看表现比较好的。

除了基金经理年限不足3年的叶峰和刘慧影,最大回撤在-30%以内的有中庚基金丘栋荣、广发基金的傅友兴、嘉实基金的谭丽、大成基金的韩创和华安基金的胡宜斌,丘栋荣是唯一最大回撤控制在-20%以内的基金经理。

风云君曾撰写过前面3位基金经理的深度研报,他们控制回撤的方式均不相同,感兴趣的老铁可自行阅读。

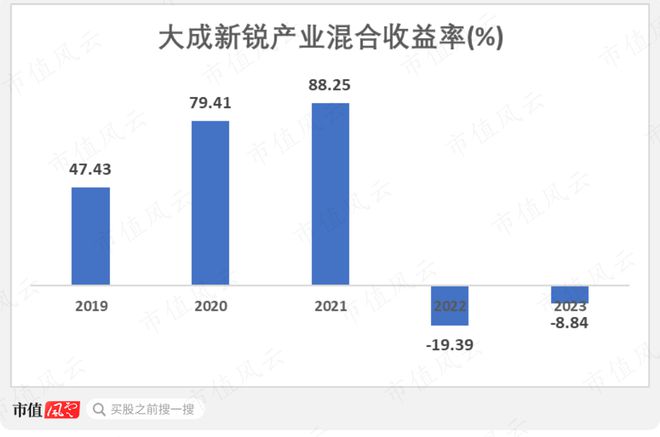

值得一提的是,韩创的基金经理年限为4.8年,不算长,目前管理7只基金,管理规模达204.5亿,年初至今规模加权收益率为-8.1%。

不过他这5年交出来的成绩单相当不错,以管理时间最长、规模最大的大成新锐产业混合A为例,2019-2021年收益率均非常高,2022年仅下跌19.4%,小幅跑赢同期沪深300指数。

从持仓情况看,韩创近年来重仓有色金属和基础化工板块,投资思路独具一格,从不参与公募基金的主流炒作。

我们后续将发布这两位基金经理的深度研报,敬请期待。

与上述这些基金经理相比,反倒是近3年最大回撤超-50%的基金经理更为耳熟能详,有张坤、葛兰、刘格菘、冯波、郑澄然和曲扬,这些都是在食品饮料、医药生物或者新能源板块配置过重,不注重均衡配置的基金经理。

看过风云君历史基金文章的老铁们都知道,张坤虽然持有许多白酒股、腾讯控股、招商银行等中国核心资产,2022-2023年的跌幅看似不大,但其净值回撤的幅度丝毫不亚于重仓单一板块的刘格菘、郑澄然等基金经理。

从这一点也能说明,投资者永远不应该因非常看好某一板块甚至某一股票而重仓,财富来得快,毁灭得更快,均衡配置才能在市场活得更久。

银行、中特估遭大幅减持

公募对行业龙头的持仓变化

公募基金的前二十大重仓股名单,历来是投资者观察公募基金投资方向的重要参考。由于披露数据不全,存在一定程度的失真。

三季度基金重仓股名单如下:

贵州茅台和宁德时代的持有市值均在千亿以上,遥遥领先。

前面提到,公募资金回流白酒,山西汾酒和古井贡酒的股价分别上涨29.4%和11.2%,基金持有市值大幅回升至326.6亿和233亿,排名迅速攀升了17名和16名。

一部分金融股,主要是非银金融股被公募基金青睐。招商银行被公募基金持有9.56亿股,环比增长0.97%,持股市值上升至315.2亿,排名上升了7名。

中国平安同样获得公募净买入,持股数环比增长3.5%,持股市值刚超300亿,并且进入重仓股前十名。

而两个券商龙头中信证券和东方财富的排名大幅提升,尤其是中信证券的市值排名大幅提升17名。

结合K线形态来看,公募基金大概率在7月下旬进场拉升两家公司的股价,表现相当强势,但或许受市场低迷的影响,后续走势一蹶不振。

不过,公募基金目前仍持有这么大规模的券商股,难道是想搏一把“牛市旗手”的大涨?

而排名下滑最快的是阳光电源和比亚迪,已经成为前二十名的守门人。两家公司今年前三个季度的扣非净利润分别增长250.5%和129.5%,但架不住公募基金毫不留情的抛售,其中阳光电源三季度股价跌幅高达23.3%。

此外,如果我们以三季度减持幅度超60%纳入统计,会发现不少大市值股票同样遭受公募抛售。

银行股也是基金减持的重灾区,中国银行、中信银行、浦发银行、民生银行等多家大行的减持幅度超60%,光大银行、北京银行的幅度超80%,几乎是清仓式甩卖。

除此之外,不少“中”字头的股票也遭公募减仓,中国中车、中国中铁、中国光合、中国铁建和中国电建的减持幅度均超60%,三季度股价几乎都出现下跌。

公募加仓这些股票

每个季度基金增持幅度靠前的股票也是投资者相当关注的指标,如果公司股价仍处于低位,且出现股东户数减少,业绩增速较佳等情况,往往会备受市场关注。

如果把总市值在100亿元以上、基金持股占比在1%以上、股东户数减少纳入统计,三季度基金增持幅度靠前的公司如下:

整体来看,由于这些股票获得公募基金的买入,三季度股价基本能逆势上涨,赛力斯、上海瀚讯、恒润股份等股价表现很强。

认真研究一番以后,风云君认为这张表传递出来的信息颇有价值,此处仅简单分析基金持股占比较高的石头科技、上海瀚讯、梦网科技。

华润微的持仓基金基本是ETF,此处不列入研究。

01石头科技

石头科技的股价在去年10月末触底后稳步反弹,一年时间股价悄无声息地上涨了93%,出现大涨的天数极少,换手率也比较低。

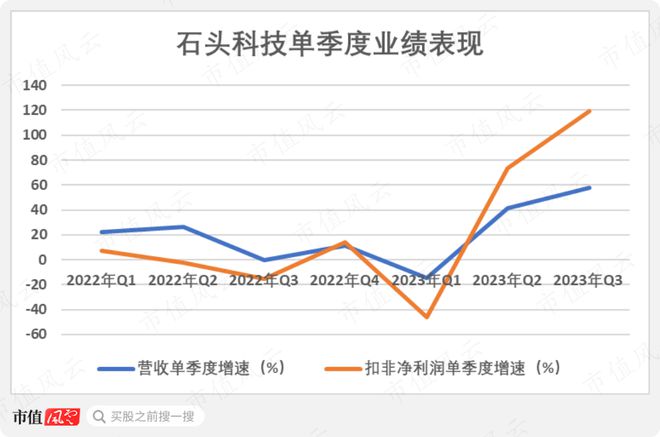

在2023年一季度,石头科技的营收和扣非净利润增速触底,二、三季度扣非净利润增速高达73.5%和119.6%。

家电行业历来是公募基金行业最关注的消费领域之一,而石头科技也是基金调研的常客,如此高的业绩增速自然引来大批基金买入。

今年6月末,有323只基金持有石头科技,占流通股市值高达21.2%,基本掌握公司的定价权。

而景顺长城的杨锐文和富国的王园园是石头科技的忠实“拥趸”。尤其是杨锐文,他在2021年三季度高位买入石头科技后,在股价暴跌7成的过程中始终没怎么抛售。

随着今年股价开始上涨,杨锐文仅小幅减持,3季度末旗下基金仍持有358.2万股,持有市值达10.6亿元。

02上海瀚讯

上海瀚讯的股价波动性较强,从今年6月初至今股价涨幅超50%。

公司今年扣非净利润仍亏损,但其涉及卫星互联网概念的想象力吸引了不少基金买入。

三季度,擅长中小盘风格的丘栋荣趁股价上涨卖出,兴全基金的谢治宇、乔迁和景顺长城的董晗大手笔建仓,持有市值分别达8.98亿和1.28亿。

由于公募基金的吸筹动作简单粗暴,上海瀚讯的股东户数大幅减少超20%。

03梦网科技

梦网科技今年的涨幅约为36%,K线整体在年线之上震荡。

梦网科技的业绩较差,2021和2022年均为亏损,但股性非常活跃,最近5年每一年至少有一轮行情,不错过每一次指数上涨。而且概念繁多,包含人工智能、华为鸿蒙、一带一路等20多个概念,是股民最喜欢的一类股票。

今年三季度,建信基金有12只基金集体建仓梦网科技,累计买入3441.9万股,占流通股的比例达到5%,持有市值约5亿元。

另外,梦网科技还是睿远基金傅鹏博的爱股,已持有该股长达3年多。

总体来看,三季度公募基金出现了相当多的重要变化。

量化基金凭借收益的稳定性迅速成为基民的重要选择。 ETF进入发展最迅速的时期,沪深300ETF规模达到120亿,但竞争非常激烈。 在主动权益类基金上,只有少数价值风格基金经理还能保持规模增长。

上述变化全都体现投资者的风险偏好仍比较低,以保住身家为现阶段首要目标。

而从公募基金的投资方向看,新能源板块正在遭受史无前例的减持潮,前期追高买入的TMT板块也被基金挥泪砍仓。

在存量甚至减量博弈下,公募基金每一次资金“挪窝”,都会把原来的板块砸出一个大坑,譬如今年二季度的白酒,三季度的新能源。与公募反着做似乎成为弱市下散户性价比不错的选择。

而随着医药板块触底反弹,药明康德为首的医药龙头拉升造势,近期不少医药基金经理又能扬眉吐气,到处路演,希望多吸引一些基民来玩。

免责声明:本报告是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息为核心依据的独立第三方研究;市值风云力求报告所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/304798.html