日前,美的集团股份有限公司向港交所提交上市申请书,并发布了第三季度报告。第三季度,其实现营收941亿元,同比增长7.32%,净利润约95亿元,同比增长约12%,第二季度美的的营收和净利润同比增速分别为9.1%和15.57%。美的第三季度的增速放缓。

近年来,美的同比收增速放缓。去年,其智能家居板块的两大业务甚至出现负增长,今年第三季度的营收和净利润增速较第二季度有所下滑。美的也在不断谋求新的增长点,谋求多元化布局。公司进军机器人业务,甚至追风新能源造车,但2022年,其投资的九大股票均为亏损,还转让了一家机器人公司的股份。

本次港交所IPO,公司拟募集资金用于长期基础技术研究,扩大全球研发团队规模;开发更智能、更高端、更绿色环保的智能家居产品;智能制造体系的持续建设及供应链管理的升级;提高自有品牌的海外销售,扩大及升级全球销售网络等。

此次赴港上市,能否助美的拓展更广阔的利润空间?还是会埋下不确定性的种子?

来源:官网

二次赴港

据家电行业的国际分类,家电可以分为白色家电、黑色家电、米色家电以及绿色家电。

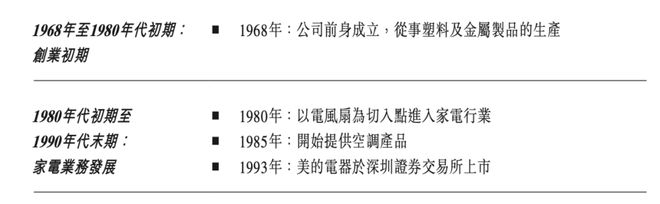

起步于风扇业务的美的现在的业务十分多元。最新官网介绍中,美的称自己是一家覆盖智能家居、楼宇科技,工业技术、机器人与自动化和数字化创新业务五大业务板块为一体的全球化科技集团。定位为“智能家居业务和商业及工商业解决方案的全球领先科技公司”。据弗若斯特沙利文报告,按2022年销量及收入计算,美的集团已是全球最大的家电企业。

美的布局境内外上市之路已久,此次是公司二次赴港上市。

2004年,美的集团曾收购香港上市公司华凌集团42.36%的股权,成为后者控股股东。2007年,美的机电产业借壳华凌集团在香港上市,华凌集团更名为威灵控股。2018年,美的集团将威灵控股私有化,退市。2023年8月,美的发布公告欲在港股上市,10月底正式提交了招股书。

国泰君安分析认为,美的当前进入海外发展的重要阶段,无论是下一步对于海外品牌并购,还是海外员工激励,H股平台将起到更便利的作用。

营收增速放缓

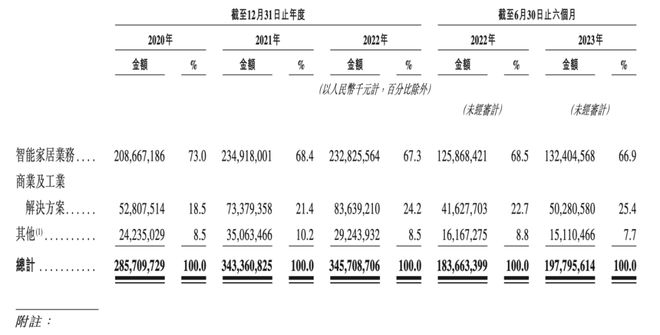

近年来,美的集团的营收增长放缓。招股书显示,2020年-2022年及2023年1月-6月,美的集团的营业收入分别为2857.1亿元、3434.61亿元、3457.09亿元及1977.96亿元。其中,2021年和2022年,营收同比增长20.18%、0.68%,2022年成为了继2012年、2015年两次负增长后增速最低的一年。

具体来看,美的智能家居业务占总营收的比例逐年下降,报告期内分别为73%、68.4%、67.3%及66.9%。

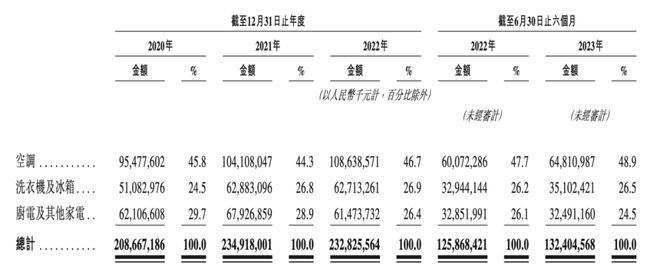

智能家居业务分产品看,主要分为空调、洗衣机及冰箱、厨房及其他家电三大项。2021年,三项业务的营收增长率分别为9.04%、23.1%、9.37%。2022年则分别为4.35%、-2.7%及-9.5%。2022年洗衣机及冰箱、厨电及其他家电的营收出现了负增长。

正如董事长方洪波所言,家电业务目前成长空间有限。《2022年中国家电行业年度报告》显示,2022年家用电器内销零售额7307.2亿元,同比下滑9.5%。其中,空调市场、洗衣机市场、冰箱市场和厨卫家电的零售额分别为1411 亿元、624 亿元、917 亿元和1831 亿元,分别同比下降8.7%、12.6%、8.2%和9.5%。

值得注意的是,美的推出的家电新品牌也遇到了瓶颈。2019年AWE大会上,美的发布了互联网品牌“布谷BUGU”,发布了智能IH电饭煲、台式洗碗机、厨下净水器等,但并未激起市场太大水花。

相关人士分析称,中国家电市场的增长和房地产市场的增长息息相关,一旦房地产市场增长缓慢,中国家电市场也会出现连带反应。

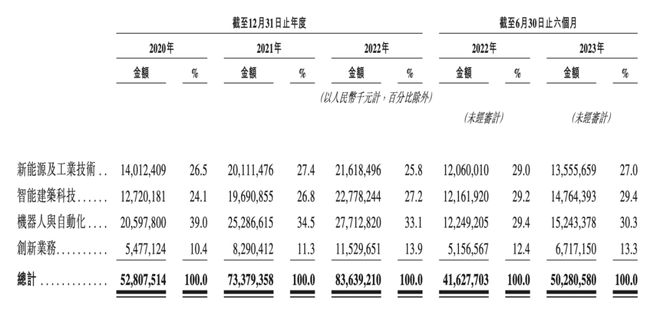

美的转而发力的“第二曲线”属于商业及工业解决方案业务。近年来,其占营收比例从18.5%增长至25.4%。

多元化布局

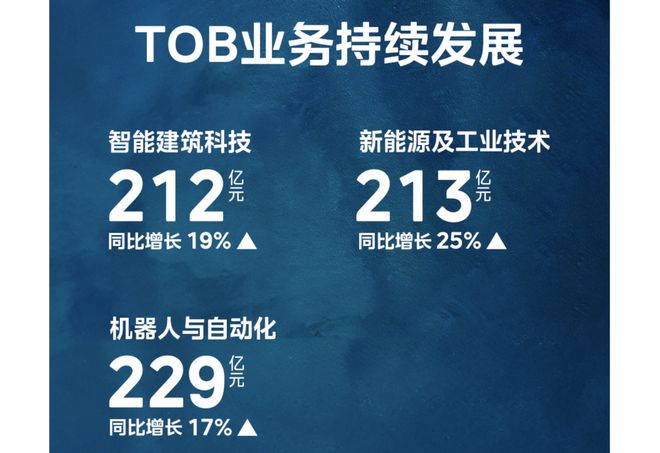

三季报显示,公司“第二曲线”To B业务表现亮眼。根据美的官方统计,新能源与工业技术、智能建筑科技、机器人与自动化三大业务板块前三季度的营收增速分别为25%、19%及17%,高于营收增长速度且均为双位数增长。

此前,中信建投证券发布研报称,全球化、高端化、智能化是白电行业未来的破局方向。

美的通过收购等投资手段,将业务版图从家电逐渐拓展到机器人及工业科技等领域。例如,2017年,公司通过收购库卡集团,进入机器人自动化市场。2020年,公司通过收购电梯制造企业菱网,进军智能建筑科技产品。2020年及2023年,美的分别收购新能源子公司合康新能和科陆电子,布局储能解决方案业务。

多元化的投资带来了新的增长点,但也带来了新的不确定性。

机器人与自动化领域的业务上,除了为美的带来营收增长的库卡外,也有没那么赚钱的的埃夫特,在美的入股的七年内,埃夫特持续亏损,今年6月,美的宣布减持。

2015年,美的着手布局机器人领域,美的与日本安川电机设立两家机器人合资公司,注册资本各1亿元。2017年,公司收购知名德国机器人企业库卡。2017年1月,美的以37亿欧元完成了对库卡94.55%股份的收购,帮助美的提高智能制造水平。2016年,美的以1.78亿元的价格入股埃夫特,2023年6月,美的投资埃夫特七年以来首次减持,相较转让价款,美的浮盈仅不到一倍,终止了对连续七年亏损的埃夫特的投资。

在新能源汽车领域,2020年3月,美的集团通过下属子公司广东美的暖通设备有限公司,收购了合康新能科技股份有限公司,收购总价为7.43亿元,进军造车领域。但值得注意的是,美的造车早有布局,但2008年因经营不善,造车项目终止。早在2003年,美的就曾先后收购云南客车厂、云南航天神州汽车有限公司和湖南省三湘客车集团有限公司。之后,公司又在昆明和长沙新建了两大客车生产基地,一度具备万辆客车整车和专用底盘制造能力。但2008年,美的宣布暂停造车项目,两大生产基地易主。其中,美的三湘客车公司生产基地被湖南长沙市政府以1.08亿元接手,长沙汽车生产基地被比亚迪1.08亿元接手,美的第一次造车宣告失败。

此次美的继续造车之路,能否成功还未可知。

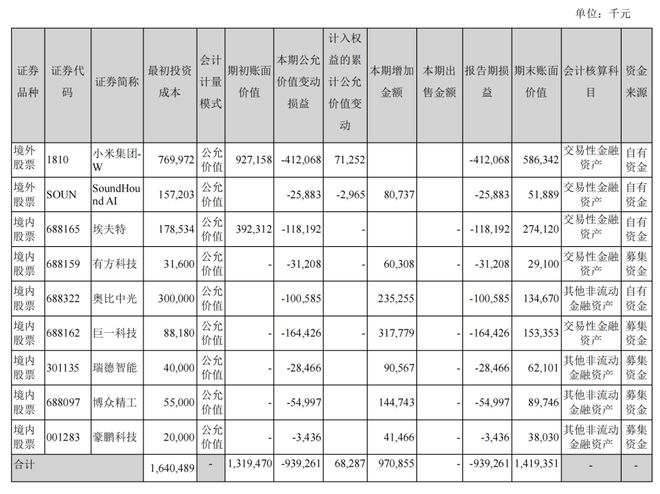

值得注意的是,据2022年年报,2022年,美的还投资了9家上市公司。其中,对小米集团的投资亏损较大,最初投资成本为7.7亿元,至年末亏损4.12亿元。整个投资组合全部浮亏,总计亏损9.39亿元。

未来,多元化的战略布局是能给美的持续带来新的利润空间,还是增大投资的风险,还需要经历时间考量。

记者 杨雪婷

版式 佘诗婕

编辑 褚念颖

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/299290.html