股市也是一个很好的锻炼人的地方。在这里,你可以看到自己的真实映像,它就是一面镜子,可以照出你自己,它会让你的人生更加成熟。

股民朋友在股市中经常会出现一些贪念和恐惧。贪念来自盈利,而恐惧来自亏损。

这种大起大落式的情绪变化,不但不能帮助股民朋友在突发情况中做出正确的判断,反而还会使人身心疲惫、信心尽失。

不成熟的交易者总是在不断地学习技术,而又不断地忽视技术;而成熟的交易者总是在不断地忽略技术,而又不断的尊重技术。

不要跟任何股票生气,不要跟任何股票纠缠不休。这个股票上亏掉的,你大可以换一只股票赚回来。

每一个股票股票投资人,在其交易生涯中,都会遇到很多困难。比如,重大亏损,爆仓出局,面对恐惧,生存压力…

你的浮盈积累到一定程度时,你所运用的杠杆率也会越来越高,复利效应非常可怕。

比如你的净值为1,当积累到5的时候,哪怕只是回撤10%,就意味着你输掉了初始本金的一半。

行情更应对仓位慎重。

一个赌博的故事告诉你:中国“穷人思维”式炒股,到底有多可怕?

诺奖获得者、行为经济学理卡尼曼和特韦斯基曾出了这么一个思考题:

你面临两个选择:

A,直接得到100万美元;

B,你有50%的机会得到1亿美元,当然还有50%机会什么都没有。

你选哪个?

大多数人都会选择第一个。因为这个选择毫无风险、毫无悬念。

第二个选项,虽然1亿比100万更多,但是,还有50%的可能你一分钱都得不到。与其有风险、有悬念,不如拿那100万走人。

以上是根据卡尼曼和特韦斯基的行为经济学基本原理之一“确定效应”设计的问题。

什么是确定效应?

“二鸟在林,不如一鸟在手”,在确定的收益和“赌一把”之间,多数人会选择确定的好处。所谓“见好就收,落袋为安。称之为“确定效应”。

下面这个是卡尼曼和特韦斯基提出的另一个基本原理“反射效应”。

什么是反射效应?

在确定的损失和“赌一把”之间,做一个抉择,多数人会选择“赌一把”。称之为“反射效应”。让我们来做这样一个反射效应的实验。

A.你一定会赔30000元。B.你有80%可能赔40000元,20%可能不赔钱。

你会选择哪一个呢?投票结果是,只有少数人情愿“花钱消灾”选择A,大部分人愿意和命运抗一抗,选择B。

传统经济学中的“理性人”会跳出来说,两害相权取其轻,所以选B是错的,因为×80%=-32000,风险要大于-30000元。

现实是,多数人处于亏损状态时,会极不甘心,宁愿承受更大的风险来赌一把。也就是说,处于损失预期时,大多数人变得甘冒风险。卡尼曼和特韦斯基称为“反射效应”。

“反射效应”是非理性的,表现在股市上就是喜欢将赔钱的股票继续持有下去。统计数据证实,投资者持有亏损股票的时间远长于持有获利股票。投

资者长期持有的股票多数是不愿意“割肉”而留下的“套牢”股票。

中国“穷人思维”式炒股,到底有多可怕?

这两个原理说明了穷人思维的两个特点:

不用理性思维,受本能与直觉操纵。人在面临获利时,不愿冒风险;而在面临损失时,人人都成了盲目的冒险家。

股市容易为富人锦上添花,但很难为穷人雪中送炭。

实际上,越是穷人越想赚大钱、赚快钱,一旦幻想股市的“发财”效应,那么危险就要来了。

即使拥有巴菲特的本事,穷人也不大可能靠股票致富,过度幻想真可能导致跳楼悲剧。

幻想通过股市“发财”,一般会导致几种行为:

1、贪小便宜导致的频繁交易。2、无脑的追涨杀跌;3、无风险意识地使用杠杆;

4、以及中国散户最常见的:盲目地抄底

一般提到股市的较高收益率时,都要加上“整体”、“长期”作为条件。如果只是打算通过重仓甚至是高杠杆去赌某只股票一周甚至是一天的涨跌,那么风险当然是非常大的。

而那些想赚快钱的股民甚至连一天都等不了。他们几乎每天都在各个热点行情转换之间进进出出,孜孜不倦地为国家的税收和国企的融资以及证券公司的佣金做“贡献”。

支撑位一破,大势难留

这里所说的支撑位被击破是指重大支撑位被击破,重大支撑位一般是总升幅回落3.82%处的价位,只要这个价位被击穿,甚至只要日 K 线的下影线穿过此价位,就足以说明市场上投资大众的信心已经被动摇。

因此,在股价上涨了一段时间之后,如果出现股价向下穿透支撑位,就意味着上涨趋势已经出现了问题,主力要准备出货了,如图所示。

决策线“60日均线”

许多投资者知道最多的是:10日均线是短线的生命线,30日均线是中线的生命线,250日均线是长线的生命线。

但是很少人知道,其实作为中线和长线的过度线——60日均线,也是长线的保护线,而它更大的作用是揭示主力的命门线。

60 日均线是主力的命门线,它最大的作用是揭示主力的成本和动向。在典型的下跌走势末期。

如果出现了60日均线方向开始由向下逐渐转为走平,那么必定可以判断 该股有主力在建仓;如果60日均线方向向上则代表主力建仓完毕,开始拉升。

如果60日均线朝下,则代表主力出货基本完毕,开始下跌。

如果我们手有中60日均线下方的股票,有时候会出现骗线,区别是真和假一般是跌破60日均线后,三天还站不上去,应该注意股票的取舍股票。

庄家洗盘时间通常多久?

主力在洗盘时很讲究时间和节奏。如果时间太短,则不能清洗干净;如果时间太长,则可能招来市场新的散户争抢地盘。

那么什么样的时间才是洗盘的标准时间呢?其实,洗盘时间的长短与市场的氛围、主力实力、操盘风格等各种要素都有着密切的关系。

一般情况下,底部吸货过程中的洗盘和K线洗盘为2~3天的时间;K线组合洗盘为1周左右。

形态洗盘短的1个月左右,长的则要3个月左右至半年;拉升过程中的洗盘一般为1周左右,而快速洗盘则只需要2~3天。

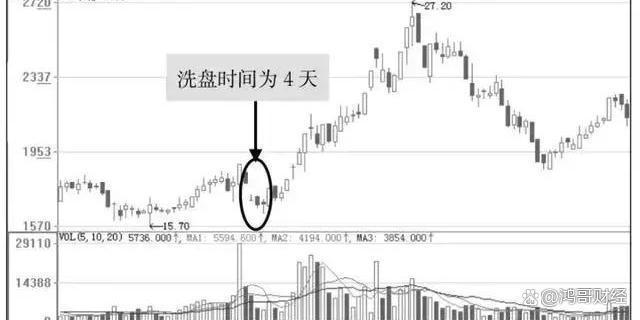

如图所示,主力建仓完毕后,采用的K线洗盘,在拉升过程中突然向下打压股价,拉出几根阴线。

并出现跌停现象,但时间极短,只用了4天时间即完成洗盘,而后快速拉升股价恢复原位。

投资感悟

股市之所以充满趣味,就是因为每一个股民的性格都不同,性格不同决定了心态不同,心态不同决定了行为不同,所以在每一只股票上面都会找出不同的性格。

我们难以琢磨某个人或是难以相处,就是因为我们不了解他的性格。同样,我们之所以对一只股票感到难以把握,就是因为我们不了解股票的性格。

因此,长期跟踪一只股票,了解透彻它的股性,就能从它有限的区间波动中赚取差价。

外表漂亮的未必是最好的,因为极有可能是陷阱,小心吃套;外表丑陋的也未必是最好的,因为炒起来很怄气,小心气倒。

只有自己了解的股票,才是最好的。

码字不易,喜欢我文章的点赞支持,你的点赞是我不断前进的动力!感谢大家的一路支持!

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/294052.html