中国现在的经济状况是一个下行周期,这也就意味着高通胀的时代已经过去了。我们处于一个相对衰退的大环境,赚钱越来越难了,人们现在需要的是防御性的储蓄,更慎重的投资。

基于这样的状况,管清友写了新书《新周期投资策略》希望能够在时代变化的时候,给读者一个明确的投资策略。

书的第1部分告诉我们宏观趋势和资产配置的工具该如何选择,第2章到第4章关于股票投资的一些策略,第5章谈到了其他投资产品的选择,第6章告诉读者风险如何规避。

资产配置

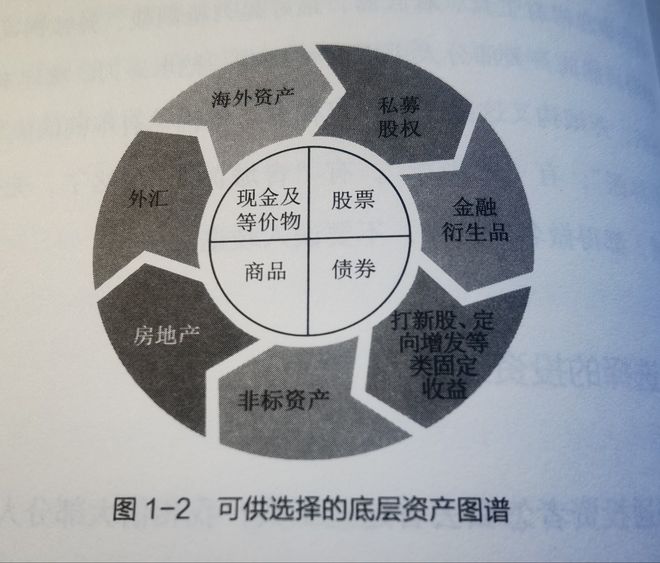

我们熟知的投资产品大部分就是股票 房地产 黄金外汇,作者分别对它们进行了说明。

对于股票,其实他并不鼓励普通人去投资,因为对上市公司不了解就未必能赚到钱,而基金和保险资产管理的产品相对来说比股票好一些,在这两个中间基金的风险更大。所以他认为普通投资者应该买投资型保险产品。

而对于房产来说,是大部分人可能没有机会去买的,但是从投资角度来说,新一线城市和二线核心城市可能是一个不错的投资点。

黄金的增值幅度不大,但是可以稍微买一点,这是对高净值人士的建议,但是对普通投资者来说可有可无。

对于中产以上的家庭外汇是要储备一些的。主要还是看欧元日元美元三者之间的汇率变化,一般来说外汇的波动距离判断起来很难,有一年的判断就很不起了。

作者给了一个可供选择底层资产的图谱。他对这个图谱进行了分析,基本上来说对于普通人还是集中在股票基金,房地产,黄金,外汇。最后的结论是选择余地不大,要根据环境变化调整自己的思路。

消费股

最适合普通投资者的是消费股,消费股是一个很宽泛的概念,它大致有四类。

第一类是生物医药和食品饮料,第二类是汽车,第三类是农林牧渔家电,第四类涉及商贸零售,纺织业,轻工。

必选消费是指大家离不开的商品,单价低,消耗量大,使用频率高,比如食品服装。可选消费是大家买的时候会斟酌,有可能放弃,一般像奢侈品高端家电这种,耐用品周期长。

品牌价值是消费股价值最直观的体现,而且必选消费的盈利比较稳定,这些企业都现金流特别好。

必选消费,对时机的选择要求比较低。它的盈利活动相对于经济周期是比较滞后的,而可选消费是一个强周期行业,需要根据宏观经济波动自上而下投资。

疫情之后,新的消费主义出现。虽然国家的目标是经济增长由投资型变成消费驱动型。让作者认为这非常困难,因为消费比重的上升和实际人们的消费观念变化有关。

在我们的文化中崇尚节俭,而且我们的社会是未复鲜了,所以有许多消费会转向医疗健康领域。在心理上,疫情的变化让我们更注重合理消费,所以大家会越来越务实追求性价比,选择必选消费更多。作者总结新的消费主义特点就是民生刚需高频。作者长期看好必选消费。

护城河理论

护城河理论是巴菲特提出的,有四个方面,无形资产,转换成本,网络效应和成本优势。

无形资产是不具备实物形态,可以为企业带来效益的资产。通常是专利商标,特许经营权以及商誉。

转换成本也就是一种黏性,让用户在转换品牌产品时产生一定的额外成本,通常这个发生在金融服务业软件服务行业。

网络效应也就是用户越多,它的护城河越宽,其实就是粉丝量的意思。谁能获客谁就能占据更大的规模,这和规模效应也是有关系的。

成本优势也就是一个企业的生产效率第,一个是流程又是用流程创造更低的成本,更高的效率。另一个是地理位置的优势,加会影响运输物流供应链的成本。第三个是资源优势,所处的行业自然资源,国家政策带来的一些优势。作者还说这个包括规模效应。

如果用护城河理论看公司的话,首先一个护城河的价值在于提高竞争力,增加企业价值,这是它的盈利能力,还要看公司的议价能力,能够占据产业链上下,有更多的资源。

最后一个是利润现金保障倍数是衡量现金流的指标,用经营现金流,净额除以净利润指标越高利润,变现能力就越强,现金流保障性就越好,溢价能力越强。所以要衡量有护城河的公司,用利润现金保障倍数来看就行。

结语

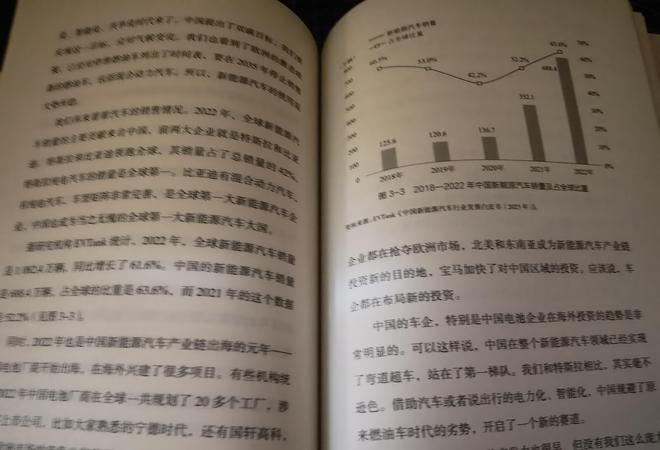

《新周期投资策略》为读者讲述了变局时代的财富逻辑,这么清晰的本子展现了国际局势变化 宏观形势变化下 普通人能够如何进行投资 书中还对新能源、科技股和个人养老进行了解说。

总体来说,如果你了解投资,那么这本书可以帮助你做更好的决策。

【文/云玖弋】

【图片来自网络,侵权即删】

【声明:玖弋阁,已加入“维权骑士”版权保护计划】

玖弋阁,一周一书评,更多新书更好选择。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/291824.html