时隔近半年,又有两家银行理财子公司收到百万级罚单,此次监管处罚的范围更大、力度更强。

此次,中邮理财因七项违规事由收到340万元罚单;工银理财更是因八项业务违规,收到了目前银行理财子公司中最高金额罚单,罚金高达710万元。

在10月银行理财市场有所回暖的情况下,两张巨额罚单释放出怎样的信号?

专家指出,此时发布监管处罚的意义,更多是面对市场理财需求旺盛时,规范理财业务运作的一个信号。理财业务需要加强资金来源和资金运用两方面的管控。在当前防范金融风险的要求下,未来监管会保持一贯的严格。

处罚强度升级

近日,工银理财和中邮理财接到监管机关开出的巨额罚单,分别被罚处人民币710万元和340万元。

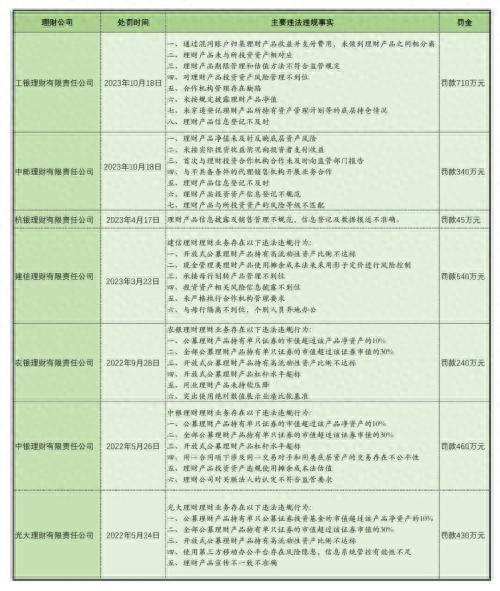

据《国际金融报》记者统计,自去年6月监管机关发布该行业的第一批罚单以来,已有7家银行理财子公司受到罚款处罚,罚金合计高达2765万元。此次工银理财更是收到目前行业内最高金额罚单。

具体来看,工银理财涉及8项违法违规事由,包括“通过混同账户归集理财产品受益并支付费用,未做到理财产品之间相分离”“理财产品未与所投资资产相对应”“对理财产品投资资产风险管理不到位”和“合作机构管理存在缺陷”等。

中邮理财则因7项违法违规受罚,如“理财产品净值未及时反映底层资产风险”“理财产品与所投资资产的风险等级不匹配”和“首次与理财投资合作机构合作未及时向监管部门报告”等。

值得注意的是,2022年开出的罚单处罚事由大多集中于三个方面,即信息披露不合规、持有高流动性资产比例不达标和公募理财产品持有单只证券的市值超标,而2023年的处罚事由范围有所扩大。自3月22日建信理财收到的540万元罚单开始,“合作机构管理”的问题首次浮现。此外,底层资产风险管控的问题在两张罚单中均有体现。

“理财产品和投资资产的风险不匹配问题一直存在,银行理财子公司对于风险判定的标准仍然需要改进。”上海对外经贸大学金融学院副教授钟辉勇对记者指出,“今年罚单中‘合作机构’的相关罚因,一方面说明理财公司与合作机构在产品销售等业务方面的合作存在不规范之处,也说明当前对于理财业务是全方位的监管,而非仅仅针对理财公司。”

制表:李若菡 信息来源:国家金融监督管理总局网站

释放哪些信号

10月以来,银行理财产品存续规模出现大幅增长。据广发证券刘郁团队测算,在经历了9月银行理财规模大幅缩减约8000亿元,降至26.43万亿元后,10月前三周银行理财产品存续规模出现大幅增长,合计增长9915亿元。

“银行理财存续规模有所增长,重要原因在于近期理财产品的收益有一定的上调。股票市场的下跌、银行存款利率的下调也会对银行理财产品存续规模带来一定的影响。”钟辉勇指出。

排排网财富管理合伙人荣浩对记者分析称,银行存款利率下调和宏观经济所处的周期也是重要的影响因素。“当前存款利率水平较低,投资者选择银行存款的意愿也相对降低,银行理财自然进入选择范围。”荣浩指出,“此外,当前宏观经济所处的周期,使得大部分低风险承受能力的投资人倾向于风险性相对较低的银行理财。”

在银行理财产品有所回暖的当下,此次处罚范围的扩大、处罚重点的变化又释放出怎样的信号?

在上海交通大学高级金融学院副教授李楠看来,此时发布监管处罚的意义更多地是面对市场理财需求旺盛时,规范理财业务运作的一个信号。“规范理财业务的资金来源和资金运用是监管部门一直以来的想法,本次涉及的主要违规事实都是理财业务中常见的违规情况。其实市场上从事理财业务的,不仅仅是银行的理财子公司,还有许多非银金融机构。就理财业务的规范性而言,监管的重点其实应该在非银行金融机构,因为历史上有多次非银金融机构的理财业务引起群体性事件。”李楠指出。

“尽管监管部门要求银行在发售理财产品时,必须强调‘投资有风险、理财不保本’,但基本导向依然是希望银行吸引的理财资金只用于低风险投资。”对于此次两张罚单中体现的风险管控问题,李楠对记者分析道,“银行理财子公司发售的理财产品多是通过银行网点或银行APP发售的,客户很容易形成与存款类似的保本概念。一旦这些理财产品在资金运用中出现不能保本的情况,客户可能会认为银行的存款不能保本,形成对银行信用的负面印象。若遇到理财业务的资金运用发生损失,而动用银行的头寸进行弥补的情况,就会直接损害存款人的利益。因此,监管部门对理财产品的风险管理非常重视,相关监管会越来越强,而监管的核心在于理财业务与银行存款业务的隔离。”

在“合作机构管理”出现违规的问题上,李楠指出,在开展理财业务时,理财子公司往往在资金来源和资金运用两个方面会涉及到与银行或非银金融机构的合作。

“对于银行理财子公司而言,与其母公司的银行合作是主流合作方式,可能更多地涉及资金来源方面,也有的与其他非银机构合作,多为资金运用方面,这里很容易涉及高风险领域。”李楠进一步分析道,“因此,监管部门会要求银行将其合作机构的合作方式、合作内容进行充分地报告。确保理财业务在资金来源方面不存在业务捆绑、保护客户隐私,在资金运用方面确保风险可控。”

“监管对理财子公司的理财业务规范化方向其实是一贯的,依旧需要强调以下几点:其一,理财业务的资金来源与资金运用需要逐一对应,不能混在一起。其二,资金来源方面需要充分地做好对客户的风险提示、保护隐私。其三,资金运用方面需要通过提高资产配置能力确保低风险。”李楠最后建议,“在理财产品的销售方面,未来需要区分好银行理财产品和基金投资之间的区别,现在的做法有些同质化。”

钟辉勇表示,在当前防范金融风险的要求下,未来监管会保持一贯的严格。

本文源自国际金融报

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/287018.html