卸任两只基金后,中欧基金明星基金经理葛兰在三季度末的管理规模再下一个台阶。

10月25日,中欧基金披露旗下产品三季报,截至三季度末,葛兰在管公募基金由上季度的5只降至3只,管理规模截至三季度末降至638.08亿元,相比截至二季度末的766.88亿元的规模环比下降16.79%。此外,葛兰管理的私募资管计划的产品数量已在二季度由2只降至1只,私募产品三季度末的规模进一步由上季度的3.27亿元降至2.97亿元。截至三季度末,葛兰在管全部4只产品的总规模为641.05亿元,管理总规模已连续三个季度下降。

整体来看,葛兰在管的3只基金,三季度仅有中欧医疗创新业绩跑赢基准,投资者对3只基金均进行不同程度的赎回。与此同时,葛兰在三季度也全面下移了股票仓位。

具体持仓方面,葛兰大幅加仓了康龙化成、九洲药业、立讯精密,此外还增加了爱尔眼科、恒瑞医药、药明康德、迈瑞医疗、凯莱英、泰格医药的持股。

“站在当下时点来看,经过2年左右的调整,医药板块总体估值和市场持仓都在相对较低的水平,反映了较为悲观的基本面预期。”但葛兰认为随着后续基本面的逐步改善,板块整体仍有着较好的长期投资价值。

中欧医疗创新业绩跑赢基准

从业绩表现上看,三季度葛兰在管的3只公募基金,仅有中欧医疗创新业绩跑赢基准。

其中,中欧医疗健康为管理规模最大的基金,截至三季度末,中欧医疗健康基金A类份额净值增长率为-1.83%,同期业绩比较基准收益率为-0.87%;基金C类份额净值增长率为-2.03%,同期业绩比较基准收益率为-0.87%; 中欧明睿新起点的业绩同样跑输基准,截至三季度末,中欧明睿新起点净值增长率为-17.36%,同期业绩比较基准收益率为-3.15%。

中欧医疗创新在三季度业绩表现亮眼,截至三季度末,A类份额净值增长率为4.02%,同期业绩比较基准收益率为-2.63%;C类份额净值增长率为3.81%,同期业绩比较基准收益率为-2.63%。

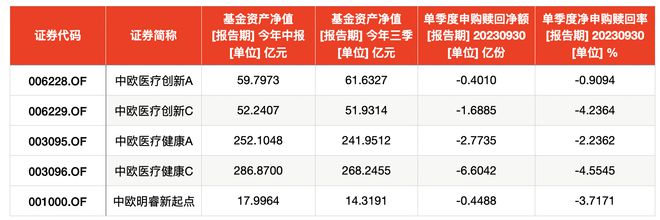

由于医疗板块经历了深度估值调整,市场情绪较为悲观,3只基金均遭到投资者赎回。其中,中欧医疗健康基金C类份额赎回份额最高,达到了6.6042亿份。单季度净赎回率最高的也为中欧医疗健康基金C类份额,达到4.5545%。

截至三季度末,葛兰在管基金的投资者申购赎回情况,数据来自Wind

权益仓位全线下移

整体来看,葛兰在三季度全面下移了股票仓位。其中,股票仓位变动幅度最小的是中欧医疗创新,降仓幅度仅有0.0503%,变动幅度最大的是中欧明睿新起点,降仓幅度达6.1422%。

截至三季度末,葛兰股票仓位变动情况,数据来自Wind

重仓股方面,以其管理规模最大的中欧医疗健康A为例,前十大重仓股中,爱尔眼科、恒瑞医药获加仓676.94万股、564.38万股,加仓幅度为2.69%、7.65%,持仓市值为46.5亿元、35.71亿元。而同仁堂、药明康德、华润三九、片仔癀、迈瑞医疗、泰格医药、凯莱英遭减仓,减仓幅度分别为6.51%、3.26%、3.14%、7.76%、3.47%、0.23%、0.05%。

此外,康龙化成新晋为中欧医疗健康A的十大重仓股,持仓市值为22.62亿元,持仓数量为7273.14万股。

截至三季度末,中欧医疗健康A十大重仓股,数据来自Wind

中欧医疗创新A的前三大重仓股为药明康德、恒瑞医药、药明生物,持仓市值分别为11.98亿元、10.86亿元、9.99亿元。

与上季度相比,中欧医疗创新A加仓了康龙化成、药明生物、爱尔眼科、恒瑞医药、凯莱英、通策医疗、迈瑞医疗,加仓幅度分别为57.74%、9.17%、2.42%、4.71%、5.87%、1.78%、4.23%。药明康德遭减仓126.09万股,减仓幅度为8.31%,持仓市值为11.98亿元。九洲药业、泰格医药新晋十大重仓股,持仓市值为5.72亿元、5.62亿元,持仓数量为1974.77万股、843.23万股。

截至三季度末,中欧医疗创新A十大重仓股,数据来自Wind

中欧明睿新起点持仓变化较大,前十大重仓股中,7只为新晋持股,分别为药明康德、贵州茅台、恒瑞医药、爱尔眼科、泸州老窖、立讯精密、通策医疗。

截至三季度末,中欧明睿新起点十大重仓股,数据来自Wind

医药板块整体仍有较好的长期投资价值

葛兰在中欧医疗健康三季报中分析道,季度初期市场对于医疗体系合规化有着较为悲观的预期,使得市场出现了较大幅度的调整,后续随着政策理解程度的加深,市场信心逐步恢复,9月份医药生物板块实现了整体反弹。

操作层面,基于对优质企业核心竞争力的判断,葛兰着重挖掘具备中长期超额收益个股。截至三季度末,组合主要配置板块为医疗服务,三季度该子板块领涨,配置的部分医疗服务相关标的也为组合贡献了较高的投资价值。同时,组合在长期看好的核心创新药、创新器械、创新产业链、消费性医疗领域进行重点布局。

展望2023年四季度,葛兰表示,国内行业受合规化扰动有望在四季度有所修复,全球的投融资环境有望逐步恢复,虽然宏观环境仍在复苏进程中,这可能会对医疗行业产生一定程度影响,但优秀企业长期增长的驱动力并未出现重大变化。行业外部环境的短期变化可能会对企业盈利乃至股价表现造成一定扰动,但跨越周期的技术创新能力、企业经营能力仍然是行业成长的最强驱动力,也是其争取中长期超额收益的重要来源。

从政策层面,葛兰表示,创新药的审评审批政策框架相对稳定,支付端无论是从国家谈判还是多种支付途径的探索,对于创新药企都有望形成长期利好。

从供给端看,葛兰认为,经过多年的洗礼,国内创新药企整体研发管线布局已经更加理性,此外越来越多的企业已经出海开展关键临床、获批上市以及对外产品授权,四季度也有望持续取得收获,这些不仅是创新能力的体现,未来也可能会体现在业绩和估值的双重提升。

在销售层面,国内的优质企业在多年前就开始注重销售的合规性,临床价值导向也更有利于公司形成长期稳定的竞争壁垒。此外,国内的创新药服务企业也逐步形成了有全球竞争力的产业集群,在部分细分领域达到全球领先水平。葛兰表示,相关企业的竞争力更多地体现在平台技术和管理能力,优质企业的市占率仍将持续提升,保持较高的景气度。

从需求端看,在葛兰看来,居民对消费性医疗及医疗服务的需求也在快速增长。虽然减重、阿尔茨海默症等领域都不断有新的研发突破,但依然有大量临床需求未得到充分满足,创新药及创新器械都有着广阔的成长空间。

“回溯过去几年所面临的市场大幅调整的考验,我们认为通过深度基本面研究,聚焦核心优质成长个股,尽可能避免永久性损失,是做好长期业绩的有效策略。”葛兰表示,站在当下时点来看,经过2年左右的调整,医药板块总体估值和市场持仓都在相对较低的水平,反映了较为悲观的基本面预期,不过随着后续基本面的逐步改善,板块整体仍有着较好的长期投资价值。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/283962.html