智通财经APP注意到,今年欧洲银行业的利润可能达到金融危机以来最高点,与利率同步攀升。随着地缘政治危机不断加剧,经济前景变得黯淡,本财报季的焦点现在可能转向利润率压力和贷款恶化的迹象。

Union Investment高级投资组合经理Alexandra Annecke表示:“银行正在创造最高收益,第三季将是把握形势的机会,看看这种非常积极的形势如何正常化,例如,因为他们正在将更高的利率传递给客户。”

投资者将密切关注有关欧洲地区存款和抵押贷款竞争加剧的前瞻性评论。欧洲央行为抑制通胀,将利率从几乎为零飙升至数十年来的最高水平,这在一定程度上推动了欧洲地区的存款和抵押贷款竞争加剧。

此外,巴以冲突和俄乌冲突、以及今年意大利、瑞典和荷兰征收暴利税的努力也受到了关注。坏账准备金,尤其是支持商业房地产的贷款准备金,也会引起市场的兴趣。

巴克莱和意大利联合信贷银行将于周二公布财报,随后德意志银行、劳埃德、西班牙桑坦德银行、渣打银行、法国巴黎银行和英国西敏寺银行也将公布财报。之后,汇丰控股将于下周发布市场最新消息,瑞银集团将于11月7日发布最新消息。

前景黯淡

在俄乌冲突引发石油供应冲击威胁不到两年后,巴以冲突再次让能源价格上涨成为投资者关注的焦点。

加拿大皇家银行分析师Benjamin Toms表示:“更高的通胀可能导致更高的工资增长,这可能意味着2024财年的成本增长高于预期。”他补充称,更高的长期利率也可能影响银行的资产质量和放贷量。部分投行业务也可能下滑,因为不确定性"可能扼杀IPO和交易"。

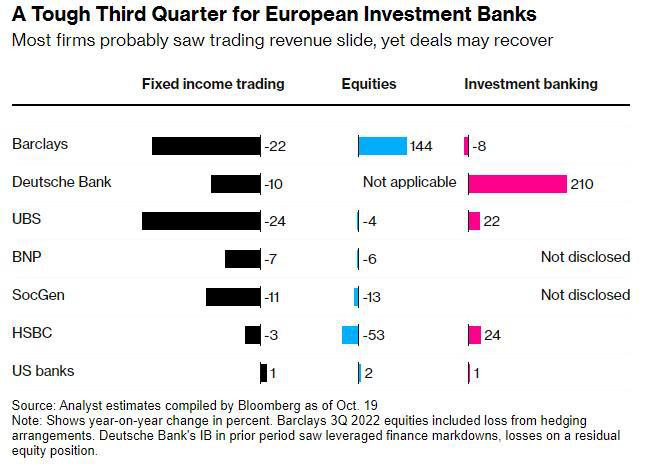

另一方面,固定收益交易员可能会从波动加剧中获得收入增长,类似于俄乌冲突后出现的波动。预计第三季度欧洲业务的营收将出现下滑,表现逊于美国同行。

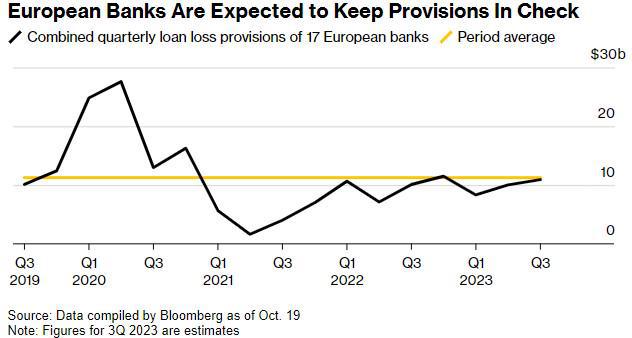

大多数欧洲大银行预计将比一年前储备更多的资金来弥补信贷损失。然而,银行家们对其贷款账目的质量相对乐观。

德银首席执行官 Christian Sewing在10月13日接受采访时表示:“投资组合中有很大的弹性。”本月早些时候,规模较小的德国商业银行的CFO Bettina Orlopp发表了类似言论,同时说信贷拨备明年可能会增加。

不过,监管机构已就可能在更长时间内提高利率对信贷质量的影响发出警告。

欧洲央行最高监管官员Andrea Enria在10月的一次会议上表示,“当这些类型的结构性变化、地缘政治冲击、能源转型、数字化正在进行时,我们需要保持谦逊,并意识到,我们的模型在识别主要压力点方面可能不如我们希望的那么有效。”

预计欧洲银行将控制拨备

到目前为止,银行对商业地产的风险敞口还算温和,但披露得很少,这肯定也会出现在分析师的电话会议上。欧洲央行要求房地产估价师解释他们是如何估算的,因为他们担心银行在降低商业房地产贷款价值方面行动太慢。

资深银行业分析师Philip Richards表示,强劲的上半年业绩——多数银行的营收和风险成本超出市场预期——延续了一波对欧洲大型银行业绩预期上调的浪潮。近3年来,欧洲大型银行业绩预期上调的频率一直高于评级下调的频率。然而,它们可能会在下半年和2024年失去动力,2024年及以后的前景越来越黯淡。

华尔街五大银行刚刚公布的财报显示,投行业务收费连续第七个季度下降。这对他们的欧洲同行来说不是好兆头。

尽管如此,一些公司还是有一些乐观的地方。在德银,这类收入预计将从2022年第三季度开始反弹,当时该行遭受了杠杆融资减值和剩余股权头寸亏损的打击。

分析师Richards估计,大多数欧洲银行的股票和债券交易收入预计将下降。一个明显的例外是巴克莱,在过度发行某些证券这一臭名昭著的错误之后,其股票业务预计将较上年同期增长逾一倍。

瑞银的艰巨任务

与此同时,瑞银首席执行官 Sergio Ermotti 面临着将瑞士信贷整合到有史以来最大的银行交易之一的艰巨任务。他将被问及他的财富管理巨头是如何逐步减少资产并实现超过100亿美元的成本节约,包括裁员。

Ermotti上个月表示,他看到客户在瑞士信贷3月份紧急接管之前从其收回资金的“良好势头”。

投资者还希望从Ermotti的3年增长战略中获得更多信息,该战略将于明年2月概述,预计将详细介绍这家瑞士银行在美国的扩张计划。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/279878.html