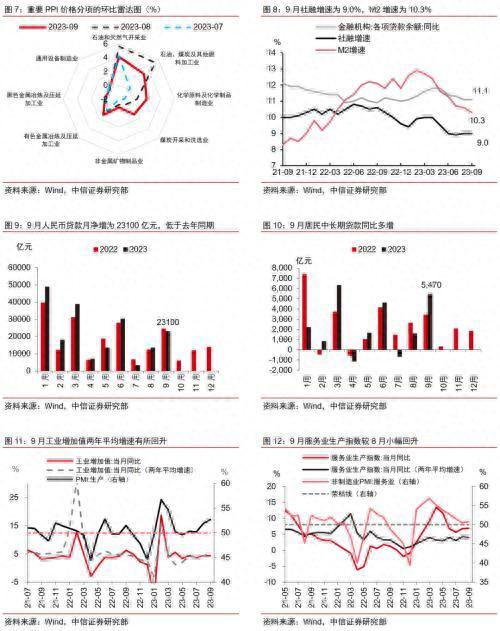

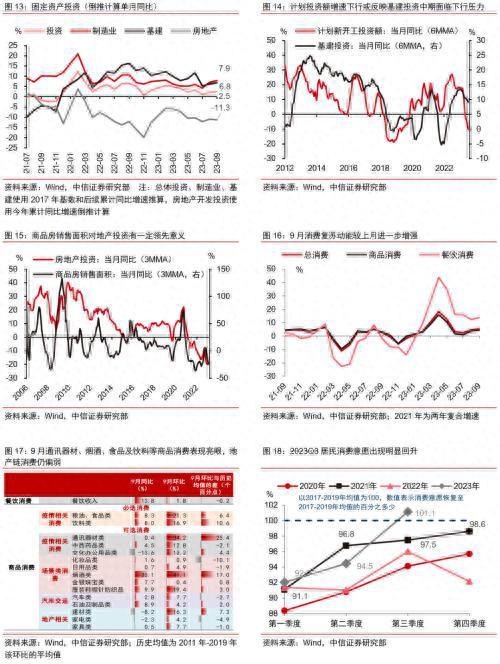

2023年三季度经济数据超出市场预期。分领域来看,工业生产恢复加快,新经济产品产量保持较快增长;服务业保持较快修复,接触型聚集型服务业和现代服务业增势良好;投资延续“基建和制造业回暖,地产低迷” 格局,预计制造业投资将维持偏强态势,地产投资短期难有反转;消费增速表现亮眼,而地产链消费仍偏弱。

近期经济运行中,PPI上行、居民消费意愿改善、出口回暖三条线索仍在强化,稳预期政策继续发力。我们认为后续稳经济、稳预期政策仍存在加码空间和必要性,四季度经济数据有望继续回升。

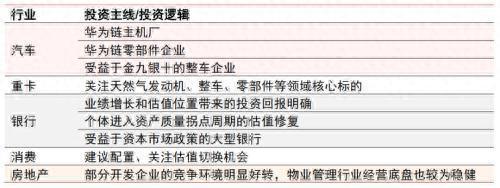

中观层面,汽车行业“金九银十”热度逐渐显现,关注华为链整车和零部件、受益于“金九银十”车市行情的优质自主和造车新势力三类投资机会。重卡板块关注天然气发动机、整车、零部件等领域。银行板块下阶段关注重点是地产信用风险缓释和城投化债模式落地等。消费在复苏通道中保持前进,我们认为总体趋势向好,建议配置、关注估值切换机会。房地产产业链风险仍有待政策进一步化解,但部分领域的格局调整已经较为充分。

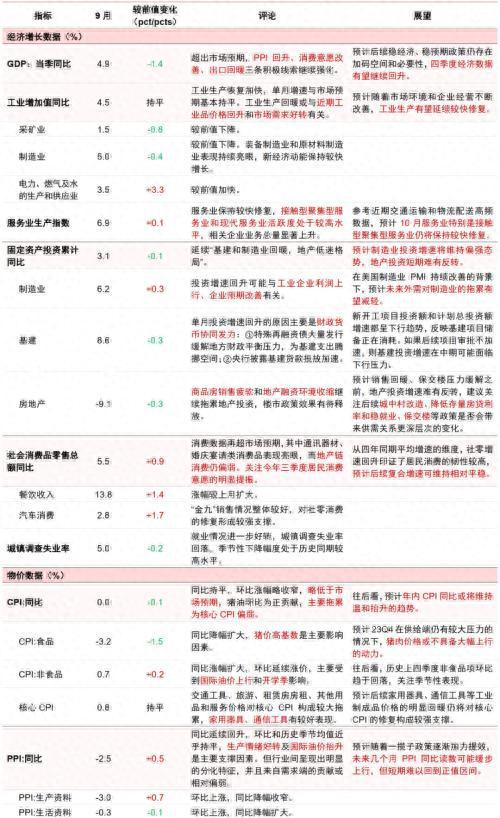

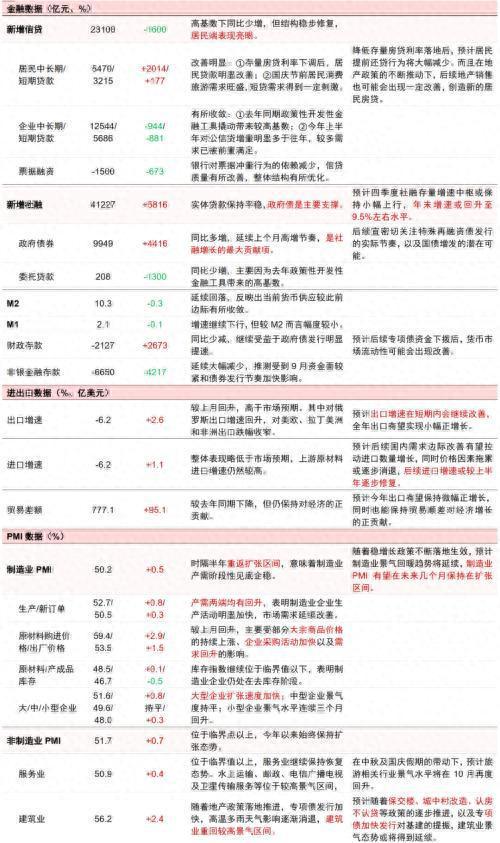

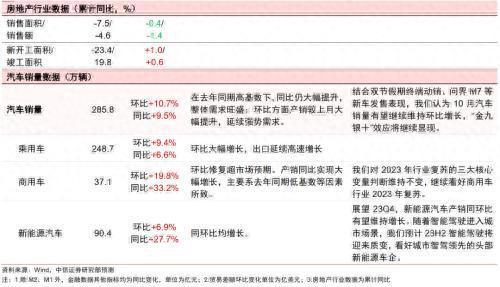

9月经济数据概况

9月经济数据一览

相关图表

投资策略

债市:关注债券供给压力、政策预期扰动过后的配置机会

9月经济基本面较8月全面好转。更加积极的宏观政策,上游工业品行业涨价和补库以及外需阶段性回暖是支撑经济基本面回升的主要原因。对于债市而言,经济数据的利空相对有限,压制债市的因素主要集中在超预期的政府债供给压力、偏紧的资金面和财政发力预期的扰动。考虑到当前利率调整的幅度已经较大,建议关注债券供给压力、政策预期扰动过后的配置机会。

汽车:“金九银十”热度逐渐显现

9月汽车产销同比大幅正增长,“金九银十”热度逐渐显现。近期行业最关注度最高的是华为智选车型周期的反弹、问界M7持续超预期,我们推荐华为链整车厂商和零部件厂商、受益于“金九银十”车市行情的优质自主和造车新势力三类投资机会:

华为链主机厂:我们认为与华为深度合作的智选车企有望在车型周期上行的阶段迎来明显的投资窗口期,建议跟踪合作车型落地进度、车型产品力、进驻华为渠道情况。

华为链零部件企业:受益于智选车型放量,有业绩弹性的零部件企业;与华为签订合作协议,长期深度合作的零部件企业。

受益于金九银十的整车企业。

重卡:关注天然气发动机、整车、零部件等

我们维持2023年重卡行业销量预测约90万辆,同比增长约30%。由于油气价差不断扩大、带来显著经济效益,天然气重卡销量及渗透率有望持续不断提升,为重卡行业带来增量。天然气重卡及发动机格局比柴油车更加集中,天然气重卡ASP更高,且在天然气重卡销量飞速提升的规模效应叠加贵金属等成本下降的影响下,我们认为天然气产业链公司2023Q3利润有望环比大幅提升。随着天然气重卡销量的持续提升,盈利能力有望不断增厚,为天然气产业链带来高盈利弹性。

我们持续对重卡板块进行系统推荐,并建议关注天然气发动机、整车、零部件等领域核心标的。

银行:关注地产信用风险缓释和城投化债模式落地

9月在政府债高增支撑下,社融数据好于预期,尽管信贷总量同比小幅少增,但居民信贷数据已有明显改善,对公信贷数据则是受到去年同期政策性开发性金融工具撬动带来的较高基数扰动。展望来看,年内政府债延续高增,有望成为社融多增的积极因素,预计四季度社融存量增速中枢或保持小幅上行。板块投资而言,建议下阶段关注重点是地产信用风险缓释和城投化债模式落地等。

个股方面推荐:业绩增长和估值位置带来的投资回报明确,主要包括未来三年业绩增速确定性强、估值回落至低位的机构重仓银行;个体进入资产质量拐点周期的估值修复;受益于资本市场政策的大型银行。

消费:总体趋势向好,建议配置、关注估值切换机会

9月社零增速环比上升,细分品类来看,必选商品增速环比上升,可选商品增速同比上升、餐饮增速同环比均提高,地产链表现仍弱。综合来看,消费在复苏通道中保持前进,我们认为总体趋势向好。

配置建议上,当前首先建议配置估值回落至低位,但具备明确长期经营优势的赛道龙头,在政策预期抬升推动或基本面修复持续显现的推动下,存在估值切换的机会,包括白酒、运动、消费互联网、免税、餐饮、养殖、食品、医美化妆品等。同时提示后续随宏观经济复苏预期进一步兑现,顺周期特征显著的人力资源、家居等行业机会。另外对于2023年以来景气性板块,包括黄金珠宝、餐饮供应链、零食等,建议关注其景气的持续性。

房地产:产业链风险仍有待政策化解

总体而言,我们认为房地产产业链中的拿地方面调整已经较为充分,销售即将见底,但新开工面积仍趋于下行,而竣工面积则在未来面临较大幅度下行压力,开发投资的增速预期也难言乐观。预计后续政策的重心可能从稳房价转为稳投资。城中村改造和保障性住房建设政策仍然值得紧密关注。

对房地产产业链来说,部分开发企业的竞争环境明显好转,物业管理行业经营底盘也较为稳健。

表2:相关行业投资主线及重点公司

资料来源:中信证券研究部

风险因素

▪宏观经济增速大幅下行;银行资产质量超预期恶化;监管与行业政策超预期变化;

▪全球疫情的不确定性;经济增速下行超预期,对应消费需求下降超预期;各行业政策超预期变动风险;通胀超预期,提价能力不足影响盈利能力的风险等;

▪物流运价低迷;基建投资不及预期;国四车辆淘汰、基建刺激等政策出台不及预期;柴油价格大幅波动;天然气价格大幅波动;

▪缺芯导致整车出货量不及预期的风险;汽车需求放缓的风险;关键原材料大幅涨价的风险;自动驾驶事故导致相关企业估值大幅下降的风险;行业竞争加剧的风险;

▪房地产政策出台的节奏和力度可能存在不及预期的风险;房地产市场销售表现的企稳回升还需要一定的时间,销售基本面的恢复存在不确定性;部分房地产企业在过往拿地不足,可售资源不及预期,盈利能力有进一步下行的风险。

本文源自券商研报精选

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/278294.html