南财理财通课题组 陈子卉

城商行理财子三季度新发衍生品数量居首,挂钩指数青睐沪深300

南财理财通数据显示,截至9月30日,理财公司累计发行305只商品及金融衍生品理财。从发行走势图看,理财公司三季度商品及金融衍生品类理财新发量在2023年3月达到51只最高点后走低,今年三季度新发量连月下降,其中9月发行量仅为6只。从发行机构看,三季度宁银理财、招银理财和兴银理财发行量依次为17只、14只和1只,均为私募产品。

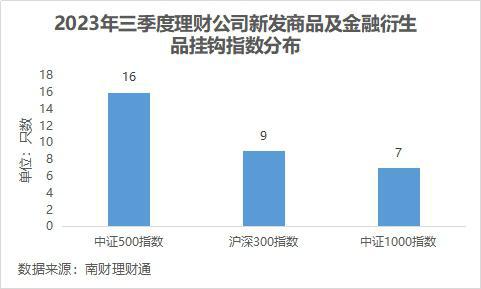

从挂钩指数来看,中证500指数为三季度理财公司商品及金融衍生品第一大挂钩股指。挂钩中证500指数、沪深300指数和中证1000指数的产品数量依次为16只、9只和7只。

值得注意的是,9只挂钩沪深300指数的产品管理人均为宁银理财,对应产品结构为“双降型雪球”和“早利雪球”。

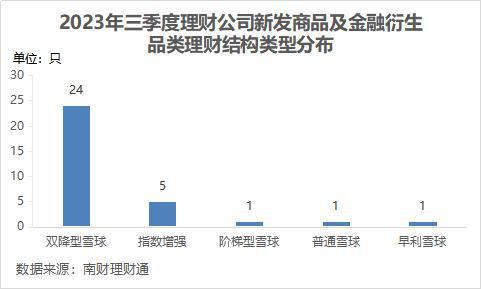

从产品结构类型来看,除招银理财“招越私人银行指数增强尊享”系列的5只产品为“指数增强”结构外,其余产品均为“雪球类”结构。其中,“双降型雪球”结构产品有24只,“阶梯型雪球”结构产品有1只,“早利雪球”结构产品有1只,“雪球”结构有1只。

注:收益/回撤=/近6月最大回撤。据南财理财通数据,现金管理类产品近6月七日年化收益率均值为2.3081%。因“固收+期权”产品数量较少,同系列产品取两只。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

平安理财“鑫享全球”继续包揽“固收+期权”理财冠亚军

据南财理财通数据,截至10月13日,在理财公司“固收+期权”公募产品近6月收益榜单中,三家理财公司产品进入榜单前十,上榜产品来自平安理财“鑫享全球”系列,招银理财“招睿全球动量”系列,信银理财“乐赢策略多资产”系列新进入榜单。

相较于上期同维度榜单,本期上榜产品近6月净值增长率均值下降76个基点,为1.27%。

从收益角度看,平安理财产品继续包揽本期冠亚军,“鑫享全球大类资产趋势一年定开2号”和“鑫享全球大类资产趋势一年定开1号”近6月净值增长率分别为2.04%和1.56%,招银理财“招睿全球动量一年3A”取代光大理财以1.55%的近6月净值增长率升至榜单第三名。

从产品“绩效指标”来看,平安理财“鑫享全球大类资产趋势一年定开2号”性价比最高,收益回撤比为2.3,本期上榜产品4只输现金类理财。

冠军产品“鑫享全球大类资产趋势一年定开2号”成立于2021年9月1日,每个投资周期为12个月,该产品以固收资产打底,将不低于80%资金投资于固定收益类资产,将不超过12%的资金投资于关联GMAT2.0的券商收益凭证,产品当前处于第三个投资周期。

当前参与率为50%,该产品业绩比较基准设置参照如下:

若GMAT2指数年化涨幅>0%,则本产品业绩比较基准为[0.50%+参与率*GMAT2指数年化涨幅]

若GMAT2指数年化涨幅<0%,则本产品业绩比较基准为0.50%

从收益情况看,该产品首个投资周期表现不佳,第二个投资周期产品表现较好净值增长率为3.88%,截至10月11日,该产品累计净值为1.0465,成立以来年化收益率为2.2%。

截至今年上半年末,该产品资产净值为1411.5万元,38.41%的资金投向结构性资产。

招银理财总裁钟文岳最新发声

受股债市表现欠佳影响,近期理财产品净值波动较大,市场对银行理财行业的二次转型探讨逐渐火热。据21世纪经济报道,招银理财总裁钟文岳10月14日公开表示,理财公司面临渠道约束、客户理念等多方面的问题,同时也需加速布局权益资产和建设自身能力。钟文岳指出,市场成见认为银行理财只适合做中低风险产品,这会对理财子发展造成很大的约束。客户在购买R4、R5风险级别的理财产品时必须临柜面签,这对投资者行为造成一定程度的制约。“同时,强制面签也近乎是一种暗示,暗示银行理财子只适合做中低风险产品,因此对客户和银行理财子双方都施加了一些约束。”

在渠道方面钟文岳指出,银行渠道给予理财子的额外资源极其有限,但银行渠道在营销资源、营销政策、客户服务上很少专门分配资源,这与公募基金产品的销售存在明显差距。

此外,理财子和总行的协同也需要优化。“理财子公司的股东对理财子公司也存在约束,因为理财子脱胎于银行部门,所以理财子的定位、人才培养、薪酬机制、发展战略上与总行需要协同。”

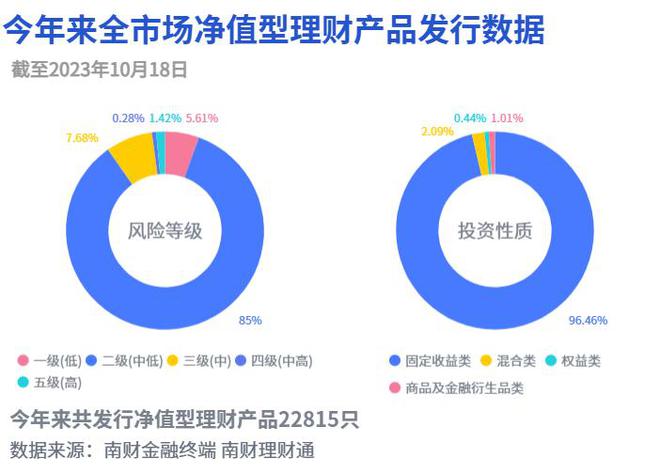

据南财理财通最新数据,截至2023年10月18日,今年来全市场已发行净值型银行理财产品22,815只。

从风险等级来看,产品风险等级主要集中在二级。其中,一级产品占比5.61%,二级产品占比85%,三级产品占比7.68%,四级产品占比0.28%,五级产品占比1.42%。

从投资性质来看,固收类产品占比96.46%,混合类产品占比2.09%,权益类产品占比0.44%,商品及金融衍生品类产品占比1.01%。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

课题统筹:汤懿兰

数据分析师:张稆方;实习生:杨晓丽

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/274284.html