港股近期走势可谓跌宕起伏!

10月5日-12日,港股“暖意渐显”短期反弹,恒生指数、恒生科技指数等重点指数连涨6天;

好景不长,10月13日、10月16日,港股市场又转头向下,恒生指数等连跌两日;

10月17日、18日,港股市场又一涨一跌。

我们再将视线拉长,自从今年1月底以来,港股市场持续陷入低迷,Wind数据显示,2023年1月27-2023年10月18日,恒生指数、恒生科技、恒生金融分别跌21.42%、20.82%、14.89%。

我们再将视线拉长,自从今年1月底以来,港股市场持续陷入低迷,Wind数据显示,2023年1月27-2023年10月18日,恒生指数、恒生科技、恒生金融分别跌21.42%、20.82%、14.89%。

如此跌幅,可以想象大部分港股市场投资者的内心可能会跟港股行情一样“焦灼”。

不过眼下,新的信号似乎来了。相关数据显示,近期有多只港股ETF获大额净申购。

这意味着什么?当前市场下,港股市场面临的海内外因素如何?港股接下来会“触底反弹”还是持续“跌跌不休”?本文一起来看。

一、港股基金收益率惨淡,近期多只港股ETF获大额净申购

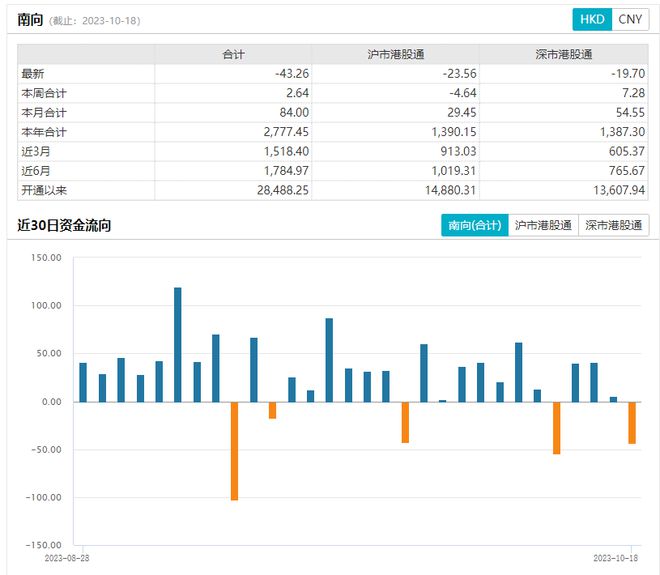

近期港股迎来南向资金不断买入,近30日有25日获得净买入。10月以来南向资金合计净买入84亿港元;今年以来南向资金净买入额已近2800亿港元。

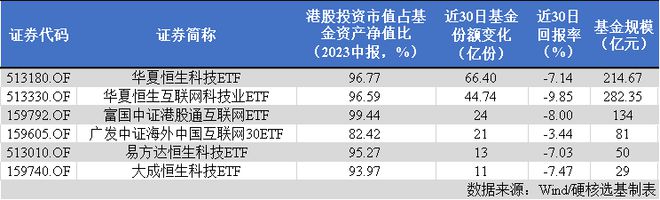

从基金看,据统计,近期多只ETF呈现“越跌越买”现象,近30日共有6只港股ETF获超10亿份额净申购,其中华夏恒生科技ETF净申购份额最高为66.4亿份;但反观这6只ETF近30日回报率,却均跌超3%。

再来看看整体港股基金收益情况,10月初至今震荡期间,384只港股基金平均回报率小幅收跌为-0.51%,从年初至今看,在港股市场整体惨淡的背景下,以上港股基金平均回报率大幅收跌于9.56%。

其中,年初至今回报率超过10%的仅有4只港股基金,分别为天弘中证中美互联网A/C、创金合信文娱媒体A/C,但值得注意的是,该四只基金持有港股的比例相对较低,分别为43%、45%。

中证中美互联网A/C为跟踪中美互联网 指数的QDII基金,跟踪的指数选取海外市场上市的十大中国互联网公司以及十大美国互联网公司作为样本股。脸书、亚马逊、阿里巴巴、腾讯控股、美团、奈飞、谷歌A、拼多多合计权重比为64.24%,从权重股年初至今涨跌幅看,美股上市的脸书、谷歌A、亚马逊、拼多多分别大涨169.24%、58.36%、56.51%、28.57%,从而也带动了基金净值的上涨。

创金合信文娱媒体A/C主要投资于文娱媒体主题相关行业和公司,年初至今看,文娱媒体主题表现亮眼,中证文体 涨14.54%。

二、港股市场面临的海内外积极因素逐步增多

因其自身的离岸金融市场属性,港股市场同时受海内外多重因素影响:

外部市场环境看,相较于A股来说,港股行情受海外影响较大,尤其是与美股联动性较强。信达证券总结主要原因可能与港股投资者结构中外资占比高、本质上是中国资产以美元计价的市场有一定关系。

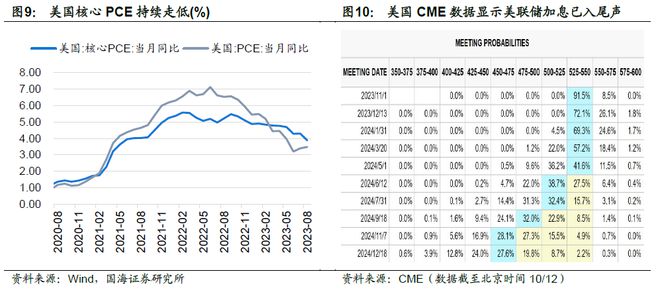

从流动性看,机构认为美联储加息步入尾声,海外流动性或将边际改善:

国海证券研究认为:美国CME数据显示美联储加息已入尾声。

国泰君安证券研究表明,美元指数与恒生指数有较为明显的负相关性。短期加息预期计入已较为充分,越来越多的美联储官员偏鸽表态,加息周期尾声逐渐清晰。四季度流动性有望边际改善。

除了海外市场,机构研究发现港股走势也多与国内经济走势密切相关:

2022年10月至2023年10月,港股行情出现反复,信达证券认为主要与国内经济恢复波折较多有关。

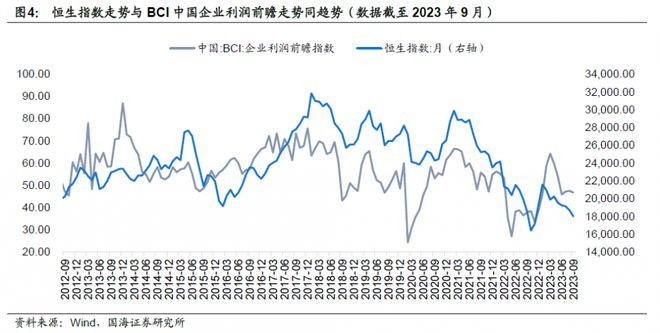

国海证券研究发现,我国实际GDP当季同比数据大致与港股同方向波动,这说明港股的基本面主要受国内经济增长情况影响;在微观的映射上,发现恒生指数走势与BCI中国企业利润前瞻的走势两者趋同更加明显。

从国内政策面看,多个机构认为当前我国处于“政策底”,未来若出台利好政策有利于在催化剂方面助力港股从底部反弹:

从国内政策面看,多个机构认为当前我国处于“政策底”,未来若出台利好政策有利于在催化剂方面助力港股从底部反弹:

国海证券:我国在政策方面仍有空间。未来若出台利好政策有利于在催化剂方面助力港股从底部反弹。

中金:显而易见,当前市场处于“政策底”。地方政府化债进程加快,汇金增持国有四大行的举措也值得关注。

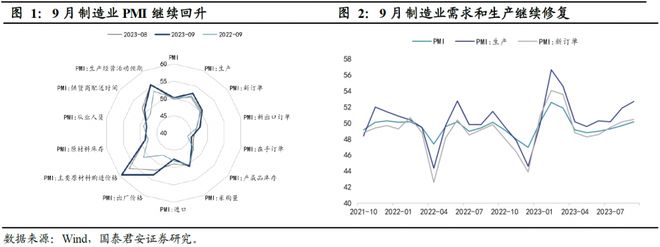

另外,国内经济企稳回升,港股盈利中枢将有望抬升。国泰君安认为:国内稳增长政策持续发力,经济探底企稳回升。9月PMI回升至荣枯线以上,制造业景气度连续4个月回升,供给修复强于需求,需求连续两月好转,稳增长政策刺激下后续将保持一定的韧性。地产政策“组合拳”频出,中上游需求或将回暖,企业盈利预期将逐步改善,港股盈利中枢有望抬升。

另外,国家统计局10月18日公布的数据显示,经初步核算,前三季度国内生产总值为91.30万亿元,按不变价格计算,同比增长5.2%。其中,三季度增长4.9%,这一表现好于多数机构的预期。

另外,国家统计局10月18日公布的数据显示,经初步核算,前三季度国内生产总值为91.30万亿元,按不变价格计算,同比增长5.2%。其中,三季度增长4.9%,这一表现好于多数机构的预期。

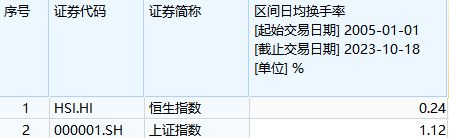

最后回归到港股本身。流动性上,港股流动性不及A股充裕。2005年至2023年10 月18日,恒生指数区间日均换手率为0.24%,远小于上证指数1.12%。

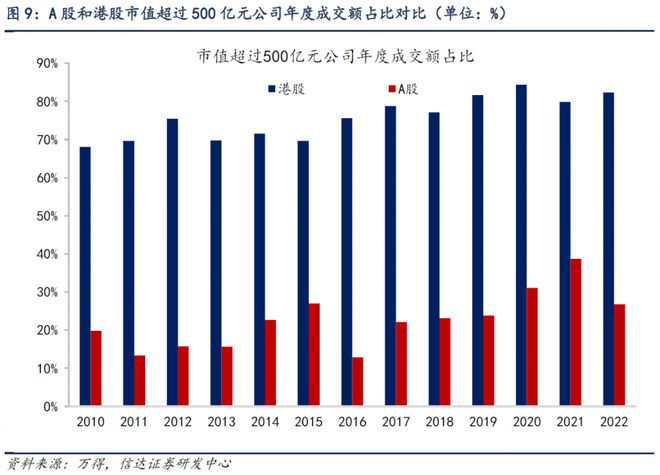

从成交额来看,港股流动性呈现向大市值公司集中的特征。据信达证券统计,2010年-2022年,港股大盘股成交额大多数情况下占全部港股70%-80%以上。而这些大盘股数量占全部港股的比例只有7.65%。可以看出,由于港股的投资者结构相对成熟,流动性向大盘蓝筹股集中程度较高,使得大量的中小市值公司缺乏流动性。

针对港股流动性较低等现象,近期香港政府已成立促进股票市场流动性专责小组,以全面检视影响股市流通性的因素。国泰君安表示,中国香港成立促进股票市场流动性专责小组,讨论放宽上市门槛、提高市场成交量、吸引IPO赴港上市,以及削减股票交易印花税等问题,有助于提升港股活跃度,增强投资者信心。

针对港股流动性较低等现象,近期香港政府已成立促进股票市场流动性专责小组,以全面检视影响股市流通性的因素。国泰君安表示,中国香港成立促进股票市场流动性专责小组,讨论放宽上市门槛、提高市场成交量、吸引IPO赴港上市,以及削减股票交易印花税等问题,有助于提升港股活跃度,增强投资者信心。

但从估值上看,长期以来港股估值底逐步下台阶。纵向对比来看,历史上港股四次阶段性估值触底,估值底均创历史新低。

在港股估值震荡筑底的同时,积极信号也在逐渐累积。

在港股估值震荡筑底的同时,积极信号也在逐渐累积。

Wind数据显示,截至10月17日,港股今年的回购总额超900亿港元,约占去年全年回购金额的85%;而9月至今的回购额超243亿港元。恒生指数公司预计,2023年港股全年的回购金额或将达929亿港元,为前5年平均水平的3.9倍。此高水平的回购金额,反映出企业认为其在香港上市的股票被低估,促使其在期内“逢低买入”。

这其中,科网股龙头是回购大户,腾讯控股期间累计回购357.8亿港元,占港股回购总额的近4成;小米集团、快手也位居港股回购金额榜前十位。

总结港股市场面临的海内外因数看,积极因素在增多,但仍存在很多不确定性。

总结港股市场面临的海内外因数看,积极因素在增多,但仍存在很多不确定性。

三、港股接下来会怎么走?可以配置哪些板块?

在当下复杂的海内外环境下,港股接下来会怎么走?多数机构看好港股当下左侧布局机会:

信达证券:认为当前港股接近底部区域运行,当前处于左侧布局阶段,未来关注重点或在于国内经济复苏情况,其次关注美联储加息节奏。考虑到稳增长政策力度不断加强,港股对政策和经济修复或有更高的弹性。

国信证券:港股左侧做多窗口正在打开。诚然,港股市场在未来仍可能面临美国财政带来的美债收益率冲击—正如全球其他非美国离岸市场一样。但是,目前中国的基本面正在企稳,股票市场估值也处在相对低位。在这个背景下,观察到人民币汇率的阶段性底部已经得到了充分确认。根据当前人民币的趋势,认为至少可以在未来的一个季度看多人民币资产。

高盛:维持A股和港股的超配评级,但战术上更看好离岸市场,因其股票估值更具吸引力,根据近期南下资金流判断,港股市场或在年底前反弹。

那当下可以配置哪些港股板块呢?

国泰君安:“三因素”共振看多港股,以成长风格为主。港股反弹买什么?以困境反转策略为主。1)短期海外流动性边际改善,关注港股成长风格,关注港股恒生科技指数,板块方面,关注互联网、医药、汽车以及有色品种;2)关注中美关系相关的受益板块,如半导体、新能源等;3)中长期关注国内经济稳增长,继续拥抱红利+供给端受限相关板块,如通信运营商、石化和公共事业等,边际关注油服和船舶。

中金公司:仍然认为市场存在下行保护,但上行空间尚未打开。配置上,稳定现金流板块近期持续受到市场和资金流向追捧,尽管可能存在一定获利回吐,但认为长期看仍有投资价值。预期现金流改善板块可能在增长弱修复背景下更具确定性。与此同时,建议投资者关注受益于政策优化的领域,例如可选消费、一部分供给约束的资源品等。

但有机构提示要注意港股投资风险:

信达证券:低估值是港股吸引全球配置型资金流入的优势之一,但同时需要注意的是,考虑到港股估值底逐步下台阶,低估值可能不是港股产生超额收益的充分条件。

华泰证券:近期巴以冲突升温推动避险情绪陡升、全球风险偏好承压,地缘政治或导致港股风险偏好修复再遇波折。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/273744.html