从价值到成长转型中的思考在《重资产回归?赢家通吃型利润思路》中,介绍了盲目抄作业的后果就是惨痛的,哪怕是巴菲特,实际上,这是源于盈利模式不能直接复制,只能学习和借鉴相关思路。

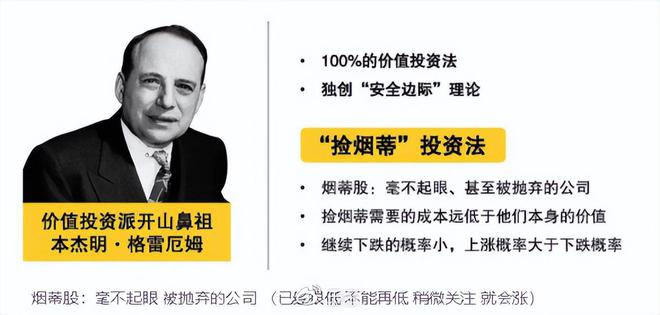

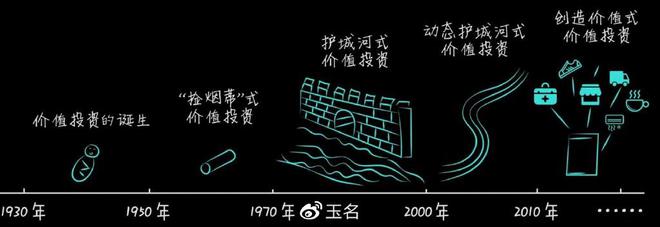

格雷厄姆只看有形资产,不喜欢成长股,他认为成长股有两个问题:一是未来是不确定的,未来的事谁也说不清楚,二是即使对未来的预期实现了,也可能当前价格已经充分反映这种预期,也就是要么买错要么买贵。这种想法有点倾向于市场有效,格老晚年确实说过,他接受有效市场理论。

费雪是第一个系统深入研究成长股的人,他认为成长股回报非常惊人,应该重点研究少数优秀的、有巨大成长潜力的公司,集中投入,长期持有。他喜欢科技型企业,这类企业重视研发,重视技术进步,产品比别人新,成本比别人低,这样就能保持领先,增长速度高于平均水平。他还特别重视管理层,他认为管理层的能力是成长型企业的核心竞争力。

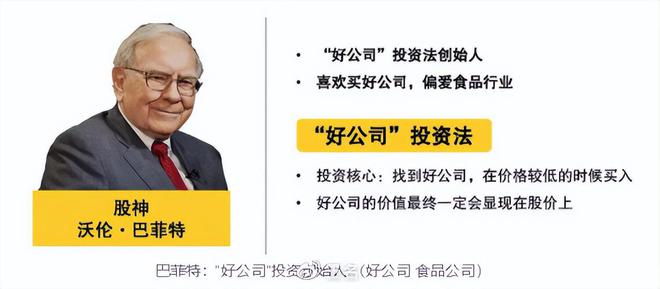

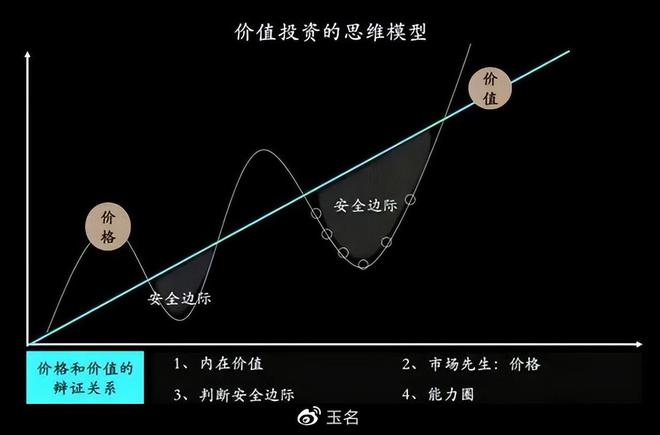

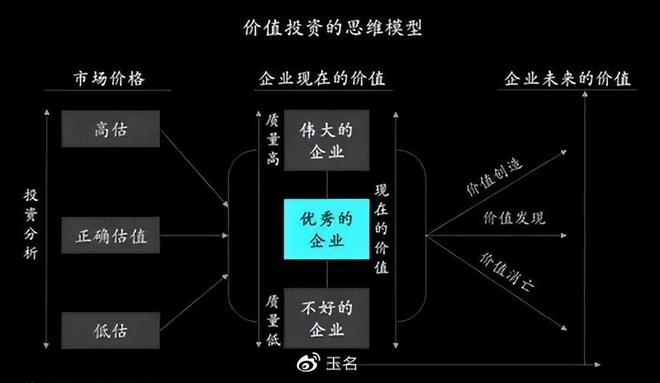

巴菲特是先用格雷厄姆的捡烟蒂,然后转型费雪的成长股,这实际上是一个转型。而巴菲特还有自己的创新,即经济特许权、经济商誉和护城河,有形资产就是比谁更有钱,但经济商誉,形成高门槛,让其他同行业者无法与其竞争。从1972年的喜诗到2016年的苹果,横跨四五十年,确实是“一生都在追求消费垄断”。包括如今西方石油和雪佛龙,实际上也是将二叠纪的页岩油垄断起来了。A股的特殊因素思考那么,作为A股投资者我们如何博弈?玉名认为也需要在理解上面理论的基础上,有自己的研究和创新。A股很多的“价值投资者”,最大的问题是把所有的股价波动与企业关联起来,不去研究市场,看起来论据与数据都对,但从结论与结果来看,多数都是错的。因为参与者的不同,市场情绪的影响,股价未反应内在价值是经常有的。这就是为什么很多股民,总说A股没有价值投资,其实并不是如此,是资金更关注短期因素。

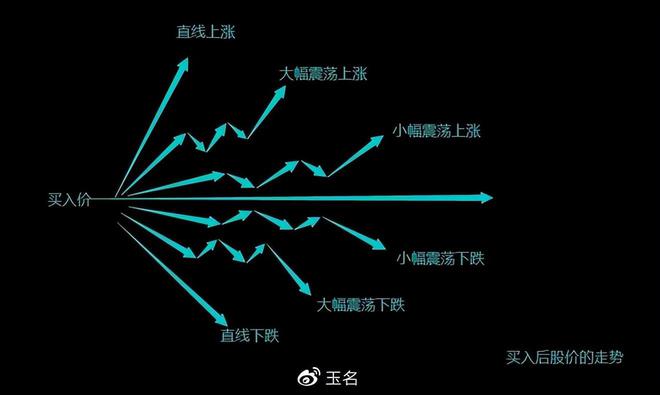

影响股价的因素不仅仅是长期,还有短期情绪

A股机构投资者有一个不成文的规则,即A股在全球市场是一个小学生,如果一种创新的商业模式,国外没有,没有对标的企业模型,那么就会默认其很难成功。所以,很多资金往往会选择相对成熟的模式,创新模式往往需要反复证明后,才会被承认,一旦承认就是各种扎堆的爆炒。典型的如新能源,一开始不被认可,光伏、风电等都是大幅低估,而一旦认可又是爆炒,导致透支,2023年又需要重新消化相关供给过剩因素。

中期时,基本面未变,变的是市场情绪

中期来看,股民赚的钱并非来自于企业成长,主要来源于估值提升。个人持股时间一年左右,企业很难发生大的变化,变化的是市场看法与人心。股价跌了,并不表示你分析公司错了,股价涨了,也不表示你分析公司对了。很多时候,股价的涨跌,只是市场看法变了,是市场情绪的变化,而公司没变。

长期大涨的一定和基本面与赛道有关

但是股价涨5倍,10倍,大多和企业长时间、持续性成长,好的赛道与未来有关,也就是基本面正相关性更大。而千万不要拿将来的因素来对短期走势尝试解释,那样将处处碰壁。所以,在A股进行价值投资或者新兴行业博弈,的确是要更难一些,短期因素过多,情绪化因素经常呈现,这就需要投资者适应,包括一些长期投资者也要更早地面对这些。不过我们也有应对的策略,接下来通过A股更多行业特色来解决这些因素。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/272501.html