今天的校园贷已经不是“开正门,堵偏门”的问题,而是根本没有门。

在读 懂 君的抽样调查中,无论是持牌消费金融还是银行又或是互联网巨头、 助贷平台 ,这些正规军和新势力中仅有一家对在校学生开展信贷业务。

凡事都有两面性,这样的市场现状也意味着——校园贷是个人信贷的最后一片蓝海。

或许是看到了这个商机,今年上半年读懂君收到了一个来自国内顶尖金融科技公司的调研问卷,问卷内容就是统计对校园贷的看法,但之后很久未见该公司有相关动作。

读懂君对于校园贷的原罪、黑历史还算了解,如果你想吐槽,还请看完全文,如果你等不及了,也请看完下面一句——校园贷不是魔鬼,急功近利的向学生大额授信、高利率和暴力催收才是。

1、校园贷,最后一片蓝海

作为强周期行业,当下的金融业很闹心,尤其在个贷领域尤为闹心,甚至不少如互联网公司一样传出“降本增效”的声音。

有几则数据比较能说明问题——

央行发布2023年第一季度支付体系运行总体情况显示,信用卡和借贷合一卡在2022年末7.98亿张的基础上减少700万张至7.91亿张。

信用卡进入存量时代,各大银行信用卡业务的扩张只有一条路径——内卷。

另一方面,据原银保监会数据:截至2022年末,消费金融行业资产总额为8844.41亿元,而2021年末则为7530亿元。

看似保持增长,但2021年年中成立的蚂蚁消费金融一家就贡献了超过千亿的资产,而这千亿资产来自此前蚂蚁旗下小贷公司的“平移”,故而消费金融行业的总资产整体增长也并不容乐观。

以上只是两个细分行业的表现,“降息+弱催收”时代,个贷领域的资产荒不可避免,而更加悲观的数据在未来。

信贷是个成年人生意,18周岁是个必要条件,近几年新生儿数据并不乐观,2016年后新生儿数量持续呈下降趋势,2022年首次跌破千万,这虽然不会影响当下的个贷市场,但打击会在2034年之后来临,信贷最好的用户群会逐渐萎缩。

个贷的今天很残酷,明天或许会随着经济复苏而转好,但后天更残酷——未来的问题不是如何多增长,而是如何少衰退。

衰退的缓冲带或者说增量在哪里?校园贷,这也是目之所及处的最后一片个贷蓝海。

校园贷是个敏感话题,现在能不能做,有没有人做,又该怎么做?我们先从最出名的校园贷玩家趣店说起。

2、校园贷往事

趣店的崛起其实和拼多多有些类似,有一个群体有需求而没供给,那么供给来了,自然也就有市场了。

当然,彼时的趣店不是唯一一个校园贷平台,它之所以能领跑校园贷行业,很大程度与其顺畅的融资,以及投资方的商业资源相关,此处就不展开了。

为什么这么多投资人看好趣店?

在商言商,一方面趣店的确证明了自己和这个市场的潜力,在早年的《非你莫属》里,大量老板讨厌罗敏,但他们也都承认趣店的成长性和商业前景;另一方面,大学生以及毕业后的大学生是最具商业价值的群体,而消费和金融又是能伴随他们一辈子的生意,恰好趣店做的是消费金融。

这么好的生意,怎么就被趣店做死了?其实很简单,竭泽而渔。

一个很惊悚的数据是趣店早期的逾期费是1%/天,这哪里是学生能够承担的?

另据人民网:2016年,趣店的实际年化利率达到约59.5%。为了遵守可能适用的法律法规,趣店在2017年4月对所有信用产品的价格进行了调整,以确保所有信贷额度下的收费年费不超过36%。

用今天的眼光看,趣店的息费是学生难以承受之重,但依然有无数学生成为了趣店的用户,一个因素自然是学生对于金融知识的匮乏,但更主要的是:这个群体真的有需求。

当时校园贷玩家争取监管和舆论的一个理论就是:消灭了校园贷平台,并不代表消灭了学生的消费和信贷需求,他们可能会转向监管之外的高利率平台。

即便有这个理论依据,校园贷依然消失了,原因是:当时多数的校园贷平台和“监管之外的高利率平台”并没有从本质上划分出区别,就是五十步笑百步。

那今天的呢?

3、校园贷能不能做?

原银监会发布的《关于进一步加强校园贷规范管理工作的通知》指出——针对当前各类放贷主体进入校园贷市场,缺乏相应制度和监管约束,以及放贷主体自身风险控制机制缺失等问题,为切实规范校园贷管理,杜绝校园贷欺诈、高利贷和暴力催收等行为,未经银行业监督管理部门批准设立的机构不得进入校园为大学生提供信贷服务。

《通知》还指出:各地金融办和银监局要加强引导,鼓励合规机构积极进入校园,为大学生提供合法合规的信贷服务。要制定正负面清单,明确校园贷市场参与机构。

受政策号召,彼时一大批银行、持牌消费金融公司推出校园贷产品,用当时的话说叫“开正门,堵偏门”、“正规军入场”,但随后多数都没有了什么声量。

监管并没有一刀切,但市场层面却往往采取了几乎一刀切的态度,“正规军”打一枪就撤了,原因很简单——太敏感。

自杀、裸贷、向没有收入的学生放贷......校园贷早期的问题已经成为撕不掉的标签,既然撕不掉,市场主体的态度就是远离。

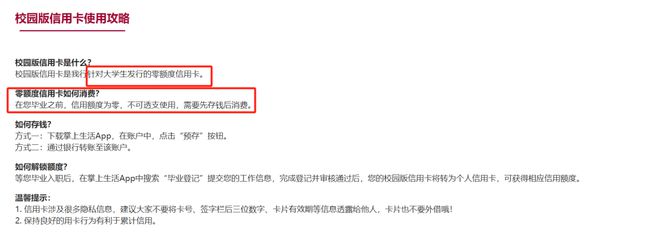

为了了解当下的校园贷市场现状,读懂君抽样调研了几家国有行、股份行、城商行以及持牌消费金融公司、互联网巨头和助贷平台,除了兴业消费金融推出了“兴才计划”之外,其他市场主体均没有校园贷产品,而兴业银行也不认为“兴才计划”属于校园贷,更有意思的是招商银行虽然有校园版信用卡,但学生毕业前并没有额度,需要先存钱后再消费。

各类市场主体皆视校园贷如虎。

4、抄作业、抓药

校园贷的敏感源于两点。

首先多数学生是没有收入的群体,还款来源无非两个:借新还旧,这会让学生债务在短时间内快速增加,像滚雪球一样,校园贷的恶性事件基本都是这么引发的;再就是家长给的生活费,既然还款的是家长,为何不直接给学生家长放贷?

其次,学生也是弱势群体,而且还处于象牙塔中,对催收的承受能力很弱,很容易剑走偏锋,做出很多意想不到的事情,比如借新还旧,甚至采取一些违法手段,进而毁掉大好青春。

校园贷的问题看上去似乎很严重,但“抓药”并不难,因为药方早就有了,照抄就行 , 比如 福利性质的助学贷款。

为什么助学贷款没有被引发 各界的讨伐 ? 因为它对大学生百利而无一害,那么助学贷款的产品 设计 就很值得参考。

首先,将利率上限和授信总金额锚定,还款期数分的越长越好,这就杜绝了债务暴雷的的情况,举例而言:无论多少个金融机构授信,总授信金额不得超过5000元或者6000元、7000元,年利率不得超过5%,又或是6%、7%。总之,授信金额和利率要定在一个很低的数字。

并且,尽量让学生在校期间只还利息,最大程度降低还款压力,此举也有利于金融机构增加在贷余额。

同时,禁止在学生毕业前甚至毕业满一年前催收,逾期后的利率上限依然按照上例中“5%”这类超低的利率计息。

最后,再加强一下用户教育。

做到以上几点,基本上就可以解决大部分校园贷的敏感问题,但也会衍生出一个新的问题——正规金融机构不是正规慈善机构,也不是傻子金融机构,它们给学生“送温暖”的利益点在哪里?

5、校园贷的利益点

首先,上例中的校园贷模式虽然不暴利,却是个大市场。

据教育部数据:2022年末,我国各种形式的高等教育在学总规模4655万人,比上年增加225万人。据此计算,若人均授信5000元,将出现一个超过2000亿的新增授信,但授信不等于贷款,实际贷款如果按照人均2500元计算,那也是一个超千亿的信贷市场。

一个小利是营收增长。

即使是5%的年利率,对于商业银行来说也是有利差可循的,千亿信贷市场一年能衍生出二三十亿的收入,这只是在最保守的商业模型下衍生出的信贷市场,在没有催收的前提下,信贷金额和利率都可以有一定的想象空间,如果贷款金额增加一倍,利率上限上浮一倍,那么校园贷带来的营收就可以增加4倍,这就是超百亿的营收增量。

大利在哪里?在于长期价值。

对于刚刚成年的大学生来说,第一次使用以及使用体验良好的信贷App会产生什么呢?使用习惯和依赖感,这部分用户在大学时的商业价值很小,但他们是未来房贷、车贷、消费贷、信用卡的生力军,在象牙塔时期给到他们健康、充分金融服务,收获的可能是一辈子的粘性,再进一步校园贷参与者的服务类型从金融延伸到消费也极有可能。

永远记住,这个群体背后的商业价值不是简单的利息,而是每年近千万新增毕业生带来的未来价值。

此外从“降本增效”的角度看,学生聚集在校园,最有效的方式是刷楼、摆摊或者找到学校合作,这种模式下的获客成本不会高,想想现在用流量平台获取一个新客有多贵?

至于风险层面,学生整体而言是低风险用户,即使5000元逾期4年,本息不过是6000元,刚毕业的大学生会愿意因为这6000元去背一辈子征信的黑历史?如果想更稳健,可以参考蚂蚁集团此前开拓市场的做法,用超低额度的授信投石问路。

花呗对于征信记录空白的“白户”采取超低授信的方式,有多低?50元。

因为这不起眼的50元,用户与花呗之间建立了基础关系,在用户的不断使用了解过程中,二者共同成长。即使在今天,不要说上述模型中的5000元,花呗的户均余额连900元都没到,花呗授信额度5000元以下用户占比75%,借呗授信额度10000元以下占比近70%。

50元授信背后的商业价值是什么呢?蚂蚁集团在消费金融领域的成绩说明一切,50元是个开始,金额从小到大,群体从点到面构成了蚂蚁的万亿消金帝国。

6、能救前几个吃螃蟹的人

回到开头的话题,校园贷市场可以缓解信贷的资产荒,但无法解决,不要说几千亿的信贷增量,就是万亿市场增量对于以百万亿计的信贷市场而言都是沧海一粟,那么做校园贷的意义在哪里?

校园贷对于信贷整体问题只能缓解,但如果这个市场被少数几个金融机构拿到呢?

短期去看,这几家金融机构一下子多了几十上百亿的营收,它不香吗?起码短期内,资产荒的困扰会消失。

长期去看,如果参与者足够优秀,信贷在校园场景扎根、生长,将业务延伸到支付、理财领域,搞一个校园版的支付宝也不是不可能。

最后,这部分大学生毕业,日常消费、买房买车,都将他们捆绑在自己的App上,这不就是对同行的一种降维打击?

内卷时代,先卷先赢。

7、可参考的案例和建议

对于校园贷,兴业消费金融推出的“兴才计划”是读懂君唯一找到“半条腿”迈入校园贷的产品。

据百度百科资料:“兴才计划”高等教育贷款用于高校全日制学生在校期间学费、住宿费、生活费和教育培训等支出。在校期间及毕业后五年内只需还利息,最长期限20年。

为什么说半条腿?因为兴才计划虽然是服务在校生,但的确不是一个纯粹的校园贷产品。

据介绍,兴业消费金融研究了英、美等国的助学贷款模式,参考了美国助学贷款中的“家长贷款”模式,由家长代替学生申请,全程资金用途监控,防止资金流向学业之外的无度消费,也落实了第二还款人,增强了贷款的可把握性、可持续性。

无论是从金融风险还是舆论风险角度,兴才计划的产品设计都十分稳健,但过于稳健也会压制市场活力,相信对于兴业消金而言,兴才计划也不是单纯地出于市场目的,而是福利性质,不过依然可以作为校园贷业务的参考。

比如它的先息后本政策,对于学生而言这种还款方式的压力足够低,发生意外情况的概率不大,对于金融机构来说,先息后本可以获得授信和综合利率上限,这有利于引导金融机构进入的积极性,比如贷款10000元,年利率10%,一个月的还款压力连100元都不到,但相比于上例中“5000元、5%”的涉及,金融机构的营收却增加了4倍。

但如果想要启动校园贷市场,仅仅只靠市场主体自律远远不够,精准的政策设计和引导是必不可少的。

其实《通知》已经涵盖了小额、低息和禁止暴力催收的原则,但不够具体,给了市场方向,却没有划出精准的安全线。

比如上文提到的授信额度是5000元,还是6000元、7000元,年利率上限是5%,还是6%、7%,这些需要明确,最好能找到合适的锚,让金额和利率有一点机动性,在不同时期去调节利率变化;至于催收方面是不得暴力催收,还是不得催收,也是很值得明确,毕竟对在校生来说,催收是否暴力,还真不好判断。

帮监管想了一些天马行空的,但有一个问题是:监管大概率没啥意愿去做这个事情,因为校园贷已经近乎于消失;而且重新杀入校园贷对市场主体有益,对监管有何益处呢?

如果开发校园贷市场,很有可能是市场倒逼监管制定规则,但“本着死道友不死贫道”的原则,大概率也没人愿意去做这个出头鸟,否则校园贷早就成红海了。

校园贷这片蓝海可能要等到2034年之后,才会被逐渐开垦。

不过,真正能够吃饱的人,一定是敢于最先吃螃蟹的,正如上文所述,校园贷市场对于整个大盘子而言,并没有那么大,它救不了所有人。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/272382.html