认知长期价值投资者的两个关键因素越来越多的股民开始明白,长期投资是股民财富的必修之路。但为何很多股民学习巴菲特的价值投资者却没有成功?这里面有两个关键因素,第一,并没有真正认知实现价值投资者的条件。这个在《认知价值投资最“疯狂”阶段与唯二的两类成功策略》中已经有详解,只有玩得起和耗得起的投资者才能坚持到实现,而这个就是靠底层逻辑,这个好解决。

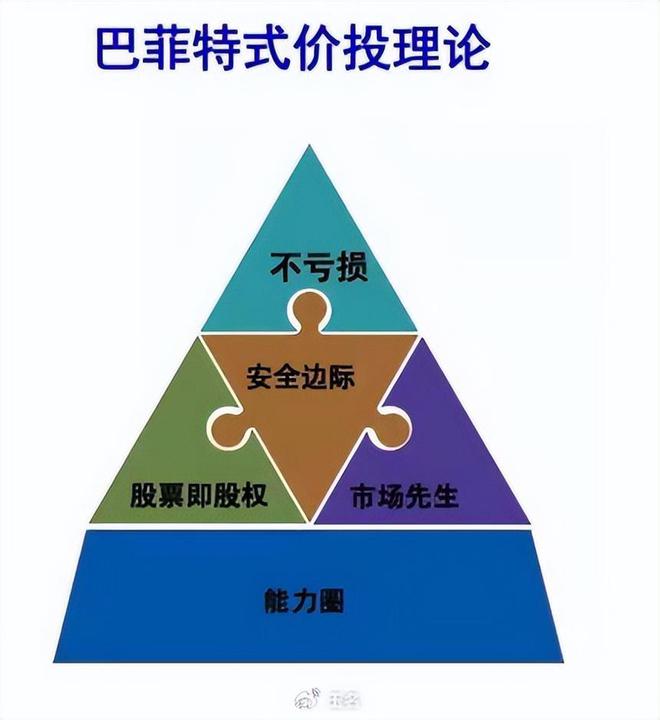

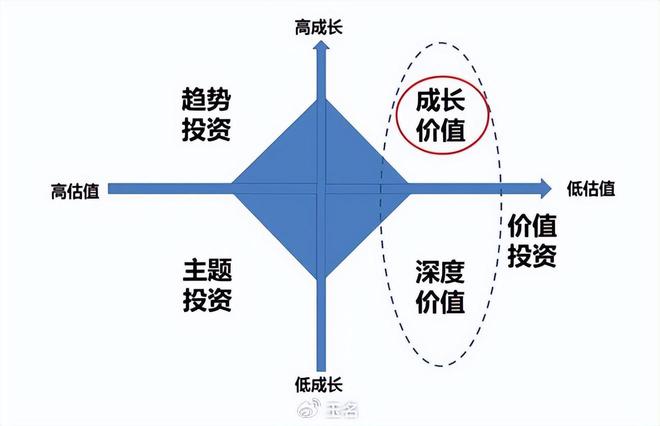

第二,并没有认知什么是价值投资,这个并没有定式,每个时代都不同。巴菲特曾说自己是85%的格雷厄姆与15%的费雪,格雷厄姆的投资方法,捡烟蒂,是一种非常吃时代特征的投资方法论,大量烟蒂股一般只会出现在大萧条的背景板里。巴菲特的价值投资,本质上更接近于费雪的成长股投资思路,应该叫value investing in growth companies。他越来越侧重于未来的成长性。

我们看到巴菲特的经典投资案例,无论是投资GEICO,还是投资富国银行,还是最后在功成名就之后,却做出了以收益率而言最成功的投资——苹果公司,这些公司在漫长的投资期内,除了股价外,业绩本身都实现了更高的增长。比如GEICO,即使在发展到成熟期的2003年至2015年,其保费规模也从78亿美元增长到了227亿美元,年化复合增长率高达9.3%。我们看到此时此刻的巴菲特,本质上几乎都是投资高成长性的公司,以费雪的方式。

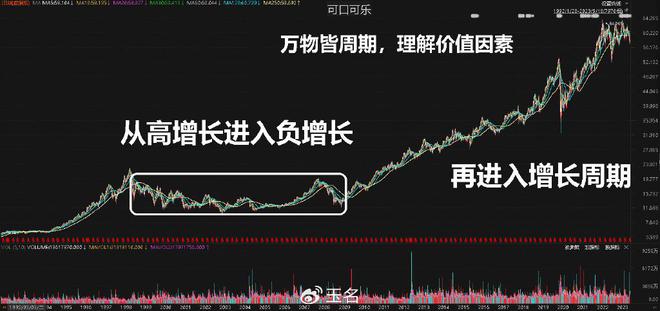

万物皆有周期,不管任何资产,成长与估值都存在周期不存在永续高增长高估值,可口可乐1972年至1984年的12年振荡期,1998年近60倍市盈率到2012年11倍市盈率迷失了14年,从高增长进入负增长再进入增长周期!所以,如果无法满足时代的因素,就会被时代淘汰,不仅公司如此,股民也是如此,这才是需要思考的,有没有跟随时代变化,接受考验,找到对应的价值因素。

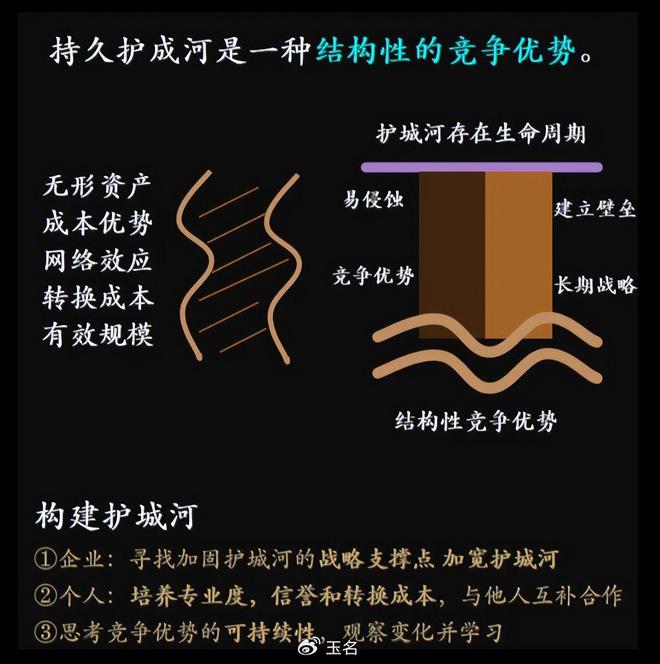

很多人定义伟大公司,就是股价过去涨的多就是伟大公司,股价过去跌的多就是垃圾公司。这样倒推似乎很有用,但正向选择呢?则很难,因为我们需要看的因素很多,如行业空间,赚钱模式,公司管理层进击力,分红,净资产收益率,毛利率,护城河等很多方面,不过这个都是以当时时代的审美因素。同时,设置非常严格苛刻的标准,要万里挑一,这样才能最大概率地避免赔钱和被套。

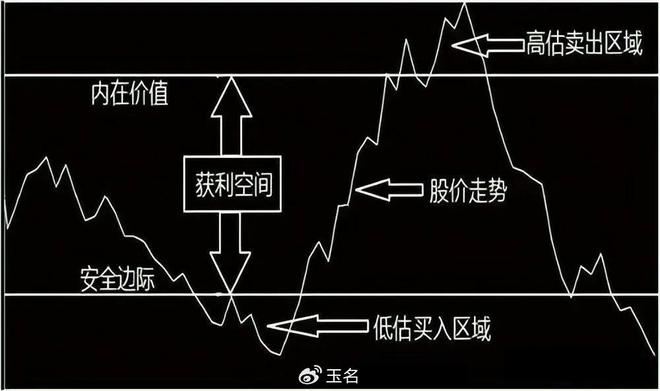

当然,严苛的标准,必然会错过一些,但错过不会产生亏损,过错会导致亏损。所以,我们也要注意到,巴菲特买喜事糖果,可口可乐,苹果,都是利用了低迷周期,说白了,是相关数据不好的时候。实际上,这是源于很多因素是市盈率无法体现的,比如说周期性公司未来利润爆发增长,比如说当年行业被群体性ST之后大家机会,白酒、乳业、化工等都有过类似的周期;还有快速扩张周期,如2004年到2007年苏宁-电器股价涨了40多倍,也是利用了这样快速扩张,而这些因素兑现后,也就结束了。因此,万物皆周期,有高速发展,也有低迷周期,这也引出来了,一连串的问题,大利润来自于长期投资,但不是所有长期投资都有大利润,如何规避误区,进行正确选择?接下来对此讲解。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/269808.html