今年经济即将收官,有很多值得思考和总结。

年初的时候,三年疫情之后各界都对今年充满期待,一季度也确实出现了开门红,但是4月以来,经济持续下滑,超出市场预期。普遍的一个反应是,市场信心不足,“疤痕效应”,普遍迷茫,企业不敢投资,居民预防式储蓄,叠加海外经济放缓,三驾马车均面临挑战,房市、股市、汇率等均承受压力。

怎么看?怎么办?

724会议以来,宏观经济政策全面转向友好。活跃资本市场的政策力度空前,降印花税,限制减持,加强投资者保护,等等,政策的诚意满满。房地产调控松绑,二线城市基本全面放松限购,一线城市中的广州也开始放松,呼声颇高的调整存量房贷利率也落地了,首套房贷的利率和首付比也下调了。货币政策步入降息降准周期。《关于促进民营经济发展壮大的意见》高规格出台,甚至最高法启动了立法以保护民营企业和企业家。

这一系列政策出台后,8-9月经济数据出现了短暂的企稳,PMI、CPI、PPI、社融等均止跌企稳,房屋销售虽然仍然大幅负增长,但环比也出现止跌和市场分化。也就是,经济在三季度出现了短暂的低位企稳。未来走势如何?

其实,从各微观主体的反应来看,这种企稳的基础并不牢固,还比较脆弱,信心尚未恢复。如果政策持续保持友好,加码加力,经济有望在四季度-明年一季度逐步复苏。但是,如果稍有松懈,有可能再次回落,挫伤市场信心,也有损公共政策公信力。

经济学理论告诉我们:企业投资是有较长回报周期的,所以稳定的预期、良好的舆论环境和安全的法治是基本前提,民营经济贡献了“56789”,只有民营经济有信心敢投资,才能带动就业和经济活力,万马奔腾,万象更新。

经济史告诉我们,古今中外,经济发展好的时候都有一个基本特征:放水养鱼,与民休息,减轻税负,尊重常识,无为而治,问题导向的实用主义好过任何理想主义。

因此,当务之急是发扬实用主义,把发展放在首要任务,全力拼经济。毕竟,中国还是一个发展中国家,发展经济仍是未来相当长一段时期的首要任务。

中国经济潜力大,韧性强,如果采取实质有力的措施,一定能提振各方信心,步入复苏通道。

一、关于提振市场信心的十条建议,全力拼经济良剑期乎断,不期乎镆铘;良马期乎千里,不期乎骥骜。位卑未敢忘忧国。

信心比黄金重要。近期国家出台了一系列政策组合拳,货币政策降息、活跃资本市场、优化调整房地产调控、一揽子化债等,起到了积极作用,市场信心有所改善,但推动股市楼市繁荣和经济复苏仍任重道远。

建议:

1、推出10万亿扩大内需复苏经济计划,其中发放3万亿消费券,以数字人民币形式,居民消费100元可以抵扣30-50元消费券,消费起来以后,就会带动企业生产和投资,整个国民经济循环就活了。对于家庭有抚养老人、孩子的家庭加大支持消费券力度,降低生育养育成本。

2、推出以新基建、新能源、人工智能等引领的大规模基建计划,规模7万亿以上,由特别国债作为主要资金来源,地方配套以土地作为抵押融资。在内外需收缩背景下,通过积极的财政政策扩大总需求是当务之急。大规模新基建投资短期有助于扩内需、稳增长、稳就业,长期有助于打造中国经济新产业、新引擎。

3、货币政策持续降准降息,直到经济强劲复苏为止,彻底扭转预期,降低实体经济融资成本。在总需求不足、物价低位的情况下,宽松的货币政策不仅不会引发通胀,如果引导资金流入新基建、新能源、人工智能等领域,还有助于改善中国的供给结构和产业创新。

4、除了印花税还有调降空间,对于破发、破净、不分红、圈钱、割韭菜的上市公司,不仅暂时限制减持,直接限制3-5年不得减持,直到实控人把公司经营好,为投资者创造价值为止。优胜劣汰,赏善罚恶,有助于真正保护投资者、提振投资者信心。实行IPO业务全链条相关机构和个人终身追责,打击财务造假欺骗投资者。大小非减持金额不得超过分红金额,没有分红不准减持,对市场的抽血不能超过对市场的贡献。

5、鼓励长期价值投资,机构投资者带头入市,以后资本市场应该先做好投资者保护、上市公司分红、信息披露等基础制度改革,打好基础,强身健体。有些技术创新层面的措施要稳妥推进,2015年的杠杆融资、现在的量化交易,我们都付出了巨大代价,即使在美国,量化交易带来的一致化趋同多次导致市场熔断甚至股灾。

建议规范限制A股量化交易,在完善之前可以考虑暂停量化交易一段时间,尤其在当下市场低迷、国家要活跃资本市场之际。原因很简单,量化交易利用了散户所不具备的信息优势、融券优势、交易优势、大规模操纵个股优势等等,降维收割散户,不仅不为市场创造价值,还抽血A股。量化交易现在已经沦为一把大型镰刀,收割大量弱小的散户股民,对A股生态造成了严重破坏,非常不利于广大投资者保护。

6、建立平准基金,市场如果跌破关键点位,入场救市,起中流砥柱、定海神针作用。

7、推出大规模SPV一揽子化债,中国版QE,一揽子解决地方政府债务,为地方基建投资打开空间,清理地方政府拖欠企业的工程款等债务,也是救活企业,同时打击工程腐败。

8、全面放松杭州、南京、苏州、成都、西安、合肥、厦门等二线城市楼市限购,北京、上海等一线城市可以考虑先放松郊区的限购,顺应人口往都市圈流入的基本规律,按照城市群战略,实施人地挂钩。全面取消限价、限售等此前市场过热时期的紧缩措施,回归市场化。

9、加强民营经济产权保护,加强法治,适当约束地方政府对民营企业、外资企业正常经营的干预,将更多领域向民企、外企开放,实施负面清单制,“法无禁止即可为”,提升民营企业和外资企业的安全感以及对未来的信心。

10、加大对外开放力度,东方不亮西方亮,把朋友搞得多多的,多一个朋友多一条路。加大对新兴市场的经贸合作力度,鼓励企业走出去。

应对外部百年未遇之大变局、贸易保护主义逆风,内部人口老龄化少子化、房地产长周期拐点、要素驱动转型创新驱动等一系列挑战,我们必须清醒的认识到,发展是解决一切问题的根本。放水养鱼,减轻税负,无为而治。

如果全力拼经济,采取一系列务实有力的措施,一定能提振投资者信心,活跃资本市场、房地产市场,推动中国经济走向复苏。时间站在我们这边,在国际丛林法则里,所有人都希望与胜利者为伍,所以发展壮大自己是解决一切问题的根本,内圣外王。

二、9月PMI筑底略升

9月制造业PMI为50.2%,前值49.7%;非制造业PMI为51.7%,前值51.0%。

9月制造业PMI重回景气扩张;工业库存周期进入去库尾声,量价齐升,企业利润连续两个月改善;专项债加快发行,基建投资加速。但房地产和出口持续拖累,总需求仍不足。

具体来看,9月PMI数据呈现以下特征:

第一,中国工业库存周期进入去库尾声,量价齐升。制造业产需景气扩张,采购量上升;9月生产指数52.0%,连续四个月景气扩张;新订单指数50.5%,连续两个月景气扩张;采购量指数50.7%。工业品价格底部回升;9月主要原材料购进价格和出厂价格指数PMI分别为59.4%和53.5%,比上月回升2.9和1.5个百分点。

第二,房地产政策密集落地,销售环比小幅改善、但仍较弱,后续关键在风险化解和信心提振。9月前29日,30大中城市商品房成交套数和面积同比分别为-21.3%和-21.1%,分别较上月上升3.8和1.7个百分点;环比分别为16.2%和16.0%,一线城市环比超过季节性。9月房地产经营状况和订单PMI指数分别为42.7%和39.1%,较上月变动0.3和-0.7个百分点。

第三,9月新增专项债发行加快,基建回升。9月建筑业商务活动指数为56.2%,较上月回升2.4个百分点;其中,土木工程建筑业商务活动指数连续2个月保持在58%以上。1-9月新增专项债发行进度为92.0%,整体进度较上月加快9.5%。此外,内蒙古拟于10月9日发行663.2亿元特殊再融资债,拉开2023年化债惟幕,预计将有更多城市开启化债,有效降低债务风险。

第四,海外经济持续下行,全球贸易仍较疲软,9月中国新出口订单指数47.8%,较上月上升1.1个百分点。9月美国、欧元区、德国制造业PMI分别为48.9%、43.4%和39.8%;韩国前20日出口同比大幅上升至9.8%,存在一定低基数效应,需持续关注海外制造业恢复的趋势性变化。

第五,微观主体改善尚不明显,仍需要呵护。9月制造业和制造业从业人员指数分别为48.1%和46.8%;大、中、小企业PMI分别为51.6%、49.6%和48.0%。

三、9月物价止跌,底部显现

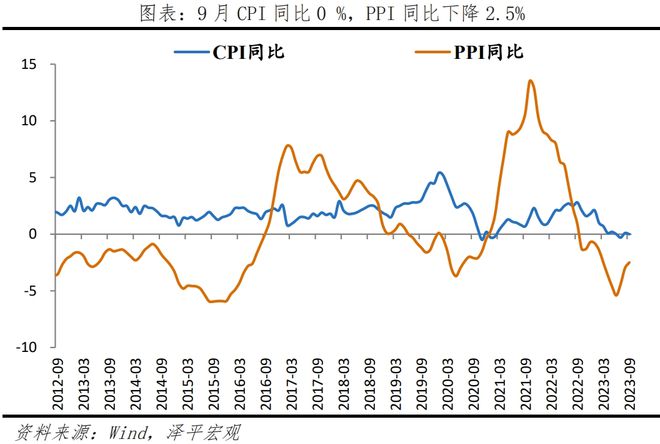

9月CPI同比0%,前值涨0.1%;PPI同比降2.5%,前值降3.0%。

经济正在筑底。9月CPI、PPI环比延续上涨;经济先行指标改善,PMI连续4个月回升,社融信贷回暖;政策转向友好,多地实行认房不认贷、放松限售限购。

物价筑底企稳,但整体低迷,需求不足亟待政策解决。提振需求可从短期稳增长和长期建设现代化产业体系入手。

具体看,9月物价数据呈现以下特点:

第一,CPI同比0.0%,环比上涨0.2%,整体处于筑底企稳态势;其中,油价、教育服务、服装贡献较大,但暑期出行消退,服务价格短暂回落是拖累因素。核心CPI环比0.1%,较上月上升0.1个百分点,同比0.8%;反映总需求仍不足。

第二,食品价格环比0.3%,较上月回落0.2个百分点,影响CPI上涨约0.06个百分点;非食品环比增长0.2%,与上月相同,影响CPI上涨约0.14个百分点。其中,原油价格上涨,交通工具用燃料环比上涨2.3%,教育服务、衣着环比分别上涨1.4%和0.8%;暑期出行消退,飞机票、宾馆住宿和旅游价格分别下降12.6%、5.5%和3.4%。

第三,猪肉价格底部震荡,9月环比涨幅放缓。9月猪价环比上升0.2%,较上月大幅回落11.2个百分点。猪周期产能收紧,2023年8月能繁母猪存栏同比-1.9%,连续两月转负。截至2023年10月21日,平均猪肉批发价格为21.77元/千克,受收储影响,较7月上旬18.82元/千克的最低价回升15.7%。行业集中度提升拉长猪周期,猪价或处于较长时间磨底期。

第四,PPI同比下降2.5%,降幅较上月收窄0.5个百分点;环比增加0.4%,较上月提高0.2个百分点,主要受原油价格上涨、国内工企利润改善、工业品需求增加等因素影响。9月生产资料价格和生活资料价格环比分别增加0.5%和0.1%,分别较上月增加0.2和0.0个百分点,影响PPI上涨约0.37和0.03个百分点;石化、黑色金属、有色金属产业链普遍走强。

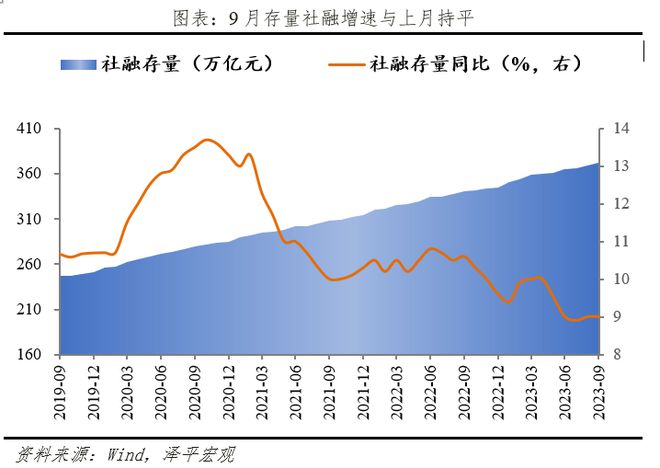

四、社融延续回升

9月末社会融资规模存量同比增长9%,前值9%。新增人民币贷款2.31万亿元,前值1.36万亿元。M2同比增长10.3%,前值10.6%。

9月降准落地、政府债集中发行、表外融资回暖,支撑9月社融放量,进一步巩固经济复苏态势。居民中长期贷款多增,反映出放松限购限贷、降低存量房贷利率等政策影响下,居民提前还贷行为减少、融资需求修复。

724政策底出现,利好政策频出。降印花税、减持新规、优化IPO和再融资等活跃资本市场政策落地;915降准为银行信贷提供弹药;专项债发行进入冲刺期,力争在9月底发行完毕,10月底前使用完毕;多城开始发行特殊再融资债,以时间换空间;松绑楼市的降低存量房贷利率、降低首付比、降低房贷利率等政策频出。

我们判断“政策底-情绪底-市场底-经济底”将逐步出现。PMI连续四个月上升、企业中长期贷款仍然强劲、居民融资需求有所修复,经济向上动力持续蓄积。但经济复苏基础仍不牢固,内生动能仍然偏弱,需继续加强逆周期调节。

当前是宽信用的重要窗口期,一鼓作气,应继续政策加码,提振信心。

具体看,9月金融数据呈现以下特点:

1)社融延续回升。9月存量社融规模372.5万亿元,同比增长9%,增速同上月持平。新增社融同比多增5789亿元。结构层面,政府债、表外融资主要支撑社融。

2)信贷持续放量,居民中长贷多增。受去年高基数影响,9月金融机构口径信贷余额同比增速为10.9%,较上月下降0.2个百分点。结构上,企业贷款少增,其中短贷、中长贷少增,票据融资多减,信贷结构改善。居民端短贷和中长贷均多增,居民融资需求修复。

3)M1、M2双双回落。9月M2同比增速10.3%,较上月回落0.3个百分点。M1同比增速2.1%,较上月回落0.1个百分点。

4)展望未来,货币政策将加大逆周期调节,促进物价回升和经济复苏。10月13日央行货币政策司司长邹澜表示“货币政策应对超预期挑战和变化还有充足的政策空间和储备”。9月25日央行Q3货币政策例会延续宽松基调,新增“逆周期调节”提法,加大已出台货币政策的实施力度,反映政策主动性更加突出,稳增长、扩内需。四季度MLF到期高峰,叠加特殊再融资债券发行、2024年提前批专项债下达,资金缺口仍大,年内仍有必要降准降息。

五、房地产市场分化明显,冰火两重天

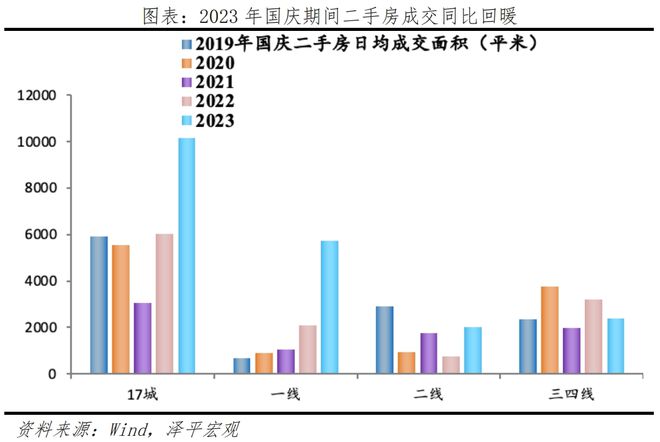

政策利好效果初显、居民购房信心边际修复叠加开发商推盘力度加大,9月以来楼市成交有所改善,国庆节期间成交热度高于9月,但依旧呈分化趋势,二手房成交胜过新房,一线和热点二线城市优于三线。

二手房成交胜过新房。从新房看,9月38城新房销售面积同比下降29.9%、降幅扩大3个百分点,环比有所改善;国庆期间38城新房日均成交面积约13.5万平,同比增长22.9%。从二手房看,9月,17城二手房销售面积同比增长8.8%、由负转正,环比基本持平;国庆节期间17城二手房日均成交面积约1万平,同比增长68.1%。

一线和热点二线城市优于三线。从38城新房看,一线城市日均销售面积同比增长63%、二线41%、三四线-51.8%;其中,上海、广州新房成交面积同比分别为160.2%、132.4%,二线城市武汉、苏州、青岛新房成交面积同比分别为181.2%、47.9%、21.9%。从17城二手房看,一线城市日均销售面积172.3%、二线172.2%、三四线-24.8%;其中,北京、深圳二手房成交面积同比分别为179%、69.2%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/268407.html