文字整理|国炜

今年出台的税优健康险新政进一步平衡了税优健康险的社会属性与商业属性,各保险公司要抓住政策机遇窗口,把握获得业务增量的机会。

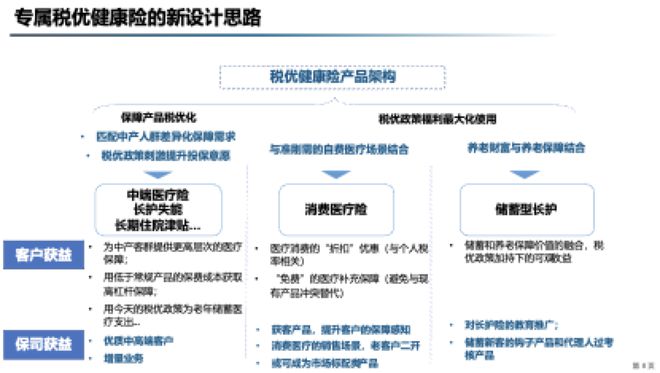

新政出台后,税优产品设计的核心在于如何让客户最大限度享受税收激励。在此基础上,税优健康险有两种新定位:

一是传统保障型产品“税优化”,将需求有限或感知尚不强的不好卖产品,用税优政策降低投保门槛,刺激提升投保意愿。

二是专属税优产品,以满足客户用足“节税”政策福利为出发点,设计市场标配类产品,作为辅销工具及获客产品,为保司提供客户增量。

2023年9月21日至22日,在由今日保、今日保研究院、中国健康管理协会健康保险服务分会联合主办的“2023中国保险与康养产业发展大会”上,中再寿险产品开发部兼产融创新事业部总经理张楚,从行业深度调整阶段把握业务增量的需求出发,作了题为《税优健康险新定位与新思路》的分享。

1

-Insurance Today-

税优健康险2.0版政策扩容

社会属性和商业属性更加平衡

今年出台了有关税优健康险的新一轮政策,2015年底是第一轮试点。七年来,税优健康险的发展并不理想,主要原因在于第一轮政策下保险公司经营税优健康险的风控挑战较大。

税优健康险带有社会属性,第一轮政策要求允许客户带病投保,不能有等待期,且要保证续保到60岁,还提出最低赔付率不能低于80%,低了要返还客户,高则要保险公司自负盈亏。综合以上政策要求,税优健康险推出后截至2020年,累计销售50多万张保单、20多亿保费,表现不及预期。

今年推出的新政有两个核心变化:

一是“扩容”。在产品层面,之前以医疗险为主,这次有医疗、长护、疾病三大类。在人群层面,从投保人本人扩展到了家属。

二是税优健康险为了惠及更多人群、进一步给老年人提供保障,新政在社会属性和商业属性平衡度上有了很大提升,例如保证续保期间只要求不低于3年,放松最低赔付率的要求,不要求统一标准条款,仅约定产品设计底线,在满足底线要求的基础上,保险公司对既往症的分类有一定的量度空间等。

在新政影响下,8月首批有5家保险公司率先推出了16款产品,反应比较积极。根据政策,有40多家公司符合经营税优健康险公的要求,各个公司要抓住政策机遇窗口,把握获得业务增量的机会。

2

-Insurance Today-

动态把握税优健康险2.0版政策的

硬要求和软空间

税优健康险新政为保险公司提供了一些硬要求和软空间。

硬要求包括产品扩容到三大类,医疗、长护、疾病。医疗险的核心要求就是既往人群要可保,但既往人群的界定方式和机制可以由保险公司灵活掌握。长护险和疾病险核心要求是保障期限不能低于5年,并且对疾病的定义标准和范围以及护理的定义标准进行了一定限制。

疾病险定义将疾病数量限制在28+3的范围,区分现有杂糅储蓄成分的重大疾病产品,定位为纯保障属性,可借助税优政策发挥获客或二开的价值;长护险既可以设计为独立保障类,也可将养老财富与养老保障的概念组合,借政策契机,提升渠道及客户对于长护险认知。

在此基础上,需要行业深入挖掘的问题就是税优健康险新政下如何进行产品设计,与现有商业健康险的定位差异如何体现。税优产品设计核心在于如何让客户最大限度享受税优激励。

可从两种角度分析,一是谁会买税优健康险,即客户是谁、客户需求是什么;二是新设计的税优健康险要如何与大量存量的健康险区隔。

从客户来看,税优健康险是面向纳税人群,大概有五六千万的基本盘,继续细分,这部分群体可分为两类,一类是25到40岁之间的工薪阶层,这类群体的需求偏向于基础性保障。另一类是40岁以上、有一定财富积累的中高端收入人群。这部分群体购买力强,更可能是税优健康险的主要客群。

基于税优健康险的潜在客群及需求,税优健康险笼统来看有两种新定位。一是传统保障型产品“税优化”,将需求有限或感知尚不强的不好卖产品,用税优政策降低投保门槛,刺激提升投保意愿。典型代表如中端医疗产品、长期护理产品。二是专属税优产品,以满足客户用足“节税”政策福利为出发点,作为辅销工具及获客产品,推动成为市场标配类产品,为保司提供客户增量。

从税优健康险与商业健康险应有的定位区别来看,税优健康险具有一定的社会属性,要惠及更多人群,产品设计时更要提高客户的赔付感知度,保持合理的赔付率水平。在此基础上,保险公司更要深入思考如何平衡税优健康险与公司整体战略定位和现有产品体系和产品策略的关系,以及税优健康险要设计成什么样子,才不会和自身的业务发生冲突。

3

-Insurance Today-

税优健康险的两大方向

三大类产品设计思路

基于上述定位分析,税优健康险可形成一套两个方向三大类的产品架构和体系。

第一类是保障产品税优化,主要匹配中产阶级差异化的需求,通过税优政策刺激提升投保意愿,降低投保门槛。中端医疗、长护,以及早年出现过的长期住院津贴都适合归纳到这个方向。客户获得的收益是能以更低价格买到健康险产品,为自身老年阶段储备一定的医疗支出的资源。保司则能通过这类产品从普惠人群里筛选出中高端的客户群体,通过件均规模的提升实现一定增量。

第二类是税优政策福利最大化使用,可分为与准刚需的自费医疗场景结合,及养老财富与养老保障结合两种思路。

其一,与准刚需自费医疗场景相结合的消费型医疗险。这类产品客户的获益点有两种,一是把消费医疗内容用保险产品作为载体,实现折扣优惠;二是可享有额外的医疗补充保障,而这类医疗保障一是通过税优政策可把保障成本大幅降低甚至做到免费,二是要处理好避免与现有产品冲突。保险公司能通过此类产品获客,有望作出市场标配类产品的可能。

其二,把养老财富和养老保护相结合,代表险种是储蓄型长护险。长护险本身兼顾储蓄功能和保障功能,既能与寿险公司主力的储蓄型业务结合,提高保障杠杆,也可以借助税优方式提高收益。对保司而言,也可以借助税优健康险的方式对商业长护保险进行推广和客户教育。

其中,保障型业务税优化的核心点就是中端医疗,关键在于如何定义。中产阶级的医疗焦虑是在“三医改革”背景下,公立体系内的好医院好医生资源和溢出基本医保之外的先进医疗资源的可及性和触达效率,既有碰到疑难杂症下怎么去应对,也有非疑难杂症范围内的老人的健康促进、摔倒损伤后的康复照护、孩子生长发育过程中碰到的各种身心问题。而现有市场上的中端医疗仍是重支付,而轻健康管理的,并不能真正满足解决中端人群医疗焦虑的目的。借助税优健康险政策,保险公司应进一步反思如何界定中端医疗和普惠型的百万医疗和高端医疗所服务目的的不同,真正满足匹配与税收人群高度重合的中端客户的需求。

在消费医疗领域,从客户需求来看,大部分存量的百万医疗客户购买时间早,保障也比较单一,对于门诊、低额住院等的补充性保障需求较大。从渠道需求来看,一方面税优健康险可作为百万医疗险老客户的加保工具,另一方面可以扩展渠道场景,从传统保司获客渠道扩展到广大消费医疗场景和经营主体的网络资源中,这也是推动该类产品成为市场标配的潜力所在。

【今日保】已进驻以下媒体平台

今日头条 | 百度百家 | 腾讯企鹅号 | 新浪微博

和讯名家 | 金融界 | 东方财富 | 雪球 | 搜狐号

大鱼号 | 野马财经 | 网易号 | 知乎 | 一点资讯

抖音 | 微信视频 | 爱奇艺 | B站 | 快手 | 西瓜

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/266405.html