文:任泽平团队

物价底部显现,全力拼经济

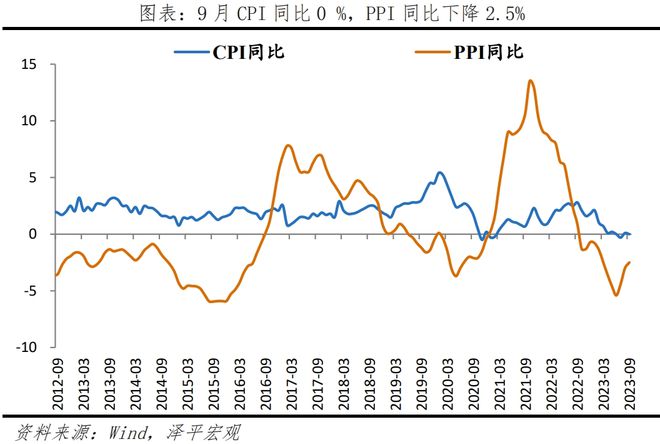

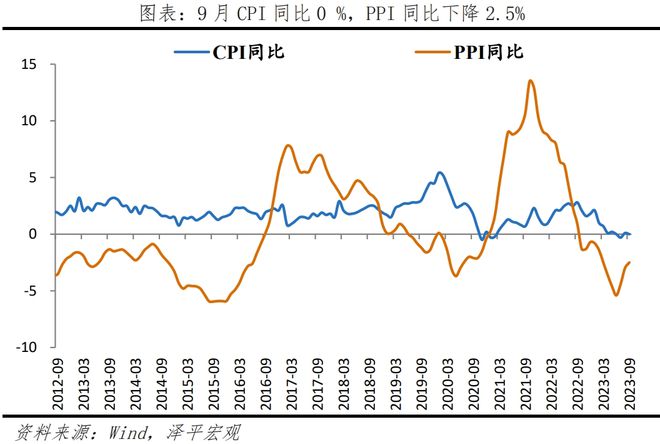

9月CPI同比0%,前值涨0.1%;PPI同比降2.5%,前值降3.0%。

经济正在筑底。9月CPI、PPI环比延续上涨;经济先行指标改善,PMI连续4个月回升,社融信贷回暖;政策转向友好,多地实行认房不认贷、放松限售限购;内蒙古、云南等13个省市披露超5600亿元特殊再融资债,化解债务风险。

物价筑底企稳,但整体低迷,经济学上,价格低迷反映需求小于供给,经济增速低于潜在增长水平。

需求不足亟待政策解决。提振需求可从短期稳增长和长期建设现代化产业体系入手。可考虑:

发放消费券,配合鼓励生育、养老;货币政策持续降准降息,直至经济强劲复苏;推出中国版QE、SPV一揽子化债政策;人地挂钩,二线城市楼市全面放松限购,一线城市考虑放松郊区限购;完善资本市场制度改革,鼓励长期价值投资;建立平准基金;推出以新基建、新能源、人工智能等引领的大规模基建计划,由特别国债作为主要资金来源,地方配套以土地作为抵押融资;加强法治,保护民营经济产权;加大对外开放等。

信心比黄金更重要,中国经济潜力大,如果采取实质有力快速的措施,全力拼经济,有望步入复苏通道。一鼓作气,再而衰,三而竭。

1 9月物价数据呈现以下特点:

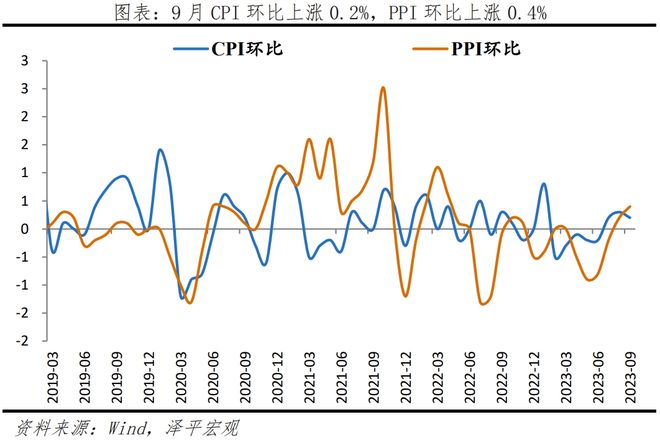

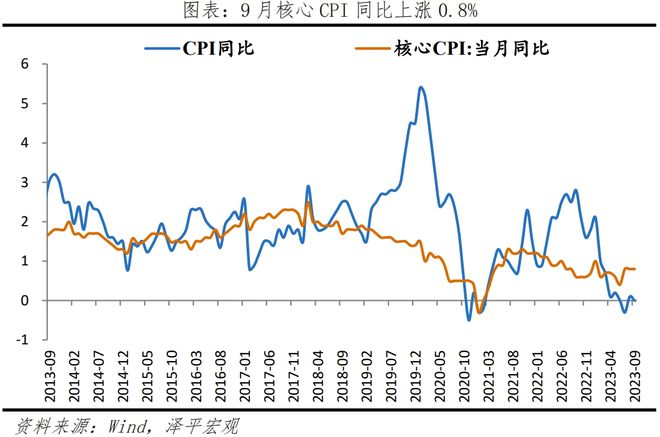

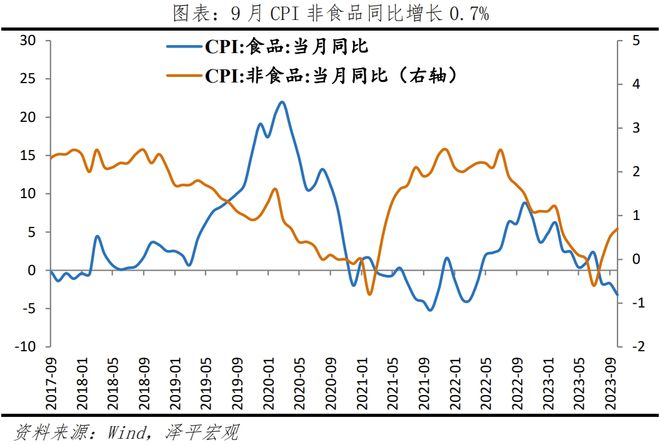

第一,CPI同比0.0%,环比上涨0.2%,整体处于筑底企稳态势;其中,油价、教育服务、服装贡献较大,但暑期出行消退,服务价格短暂回落是拖累因素。核心CPI环比0.1%,较上月上升0.1个百分点,同比0.8%;反映总需求仍不足。

第二,食品价格环比0.3%,较上月回落0.2个百分点,影响CPI上涨约0.06个百分点;非食品环比增长0.2%,与上月相同,影响CPI上涨约0.14个百分点。其中,原油价格上涨,交通工具用燃料环比上涨2.3%,教育服务、衣着环比分别上涨1.4%和0.8%;暑期出行消退,飞机票、宾馆住宿和旅游价格分别下降12.6%、5.5%和3.4%。

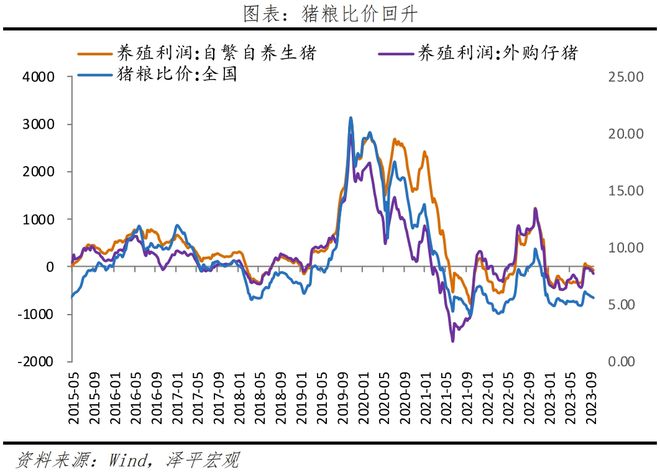

第三,猪肉价格底部震荡,9月环比涨幅放缓。9月猪价环比上升0.2%,较上月大幅回落11.2个百分点。猪周期产能收紧,2023年8月能繁母猪存栏同比-1.9%,连续两月转负。截至2023年10月21日,平均猪肉批发价格为21.77元/千克,受收储影响,较7月上旬18.82元/千克的最低价回升15.7%。行业集中度提升拉长猪周期,猪价或处于较长时间磨底期。

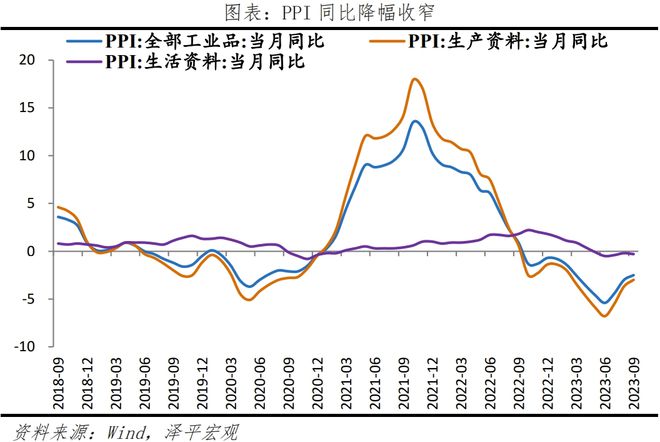

第四,PPI同比下降2.5%,降幅较上月收窄0.5个百分点;环比增加0.4%,较上月提高0.2个百分点,主要受原油价格上涨、国内工企利润改善、工业品需求增加等因素影响。9月生产资料价格和生活资料价格环比分别增加0.5%和0.1%,分别较上月增加0.2和0.0个百分点,影响PPI上涨约0.37和0.03个百分点;石化、黑色金属、有色金属产业链普遍走强。

2 CPI同环比略有放缓

9月CPI同比0%,较上月下降0.1个百分点;剔除基数效应,两年复合1.4%,较上月上升0.1个百分点。CPI环比上涨0.2%,弱于季节性0.4%,较上月回落0.1个百分点;支撑项为油价上涨,拖累项是食品项价格涨幅放缓,暑期结束出行减少。除食品和能源价格的核心CPI同比0.8%,与上月相同;环比0.1%,较上月增加0.1个百分点。在9月CPI的同比变动中,翘尾影响约为-0.2个百分点;今年价格变动的新影响约为0.2个百分点。

9月食品项环比涨幅放缓,低于季节性;同比降幅扩大,主因去年基数高。9月食品价格环比0.3%,较上月回落0.2个百分点,影响CPI上涨约0.06个百分点;同比下降3.2%,较上月下降1.5个百分点。

本月食品项价格涨幅放缓,主因国庆节前食品供给充足,多数食品价格下降;猪价涨幅大幅放缓。

一是水产品等多数食品价格下降。

环比看,9月食用油、羊肉、水产品、奶类和鲜果环比分别下降0.6%、0.2%、0.8%、0.2%、和0.3%,分别较上月变动-0.7、0.3、-0.6、 0和4.1个百分点;粮食、鲜菜、畜肉和蛋类环比上涨0.4%、3.3%、0.3%和2.8%,分别较上月变动0.2、3.1、-4.4和-4.2个百分点。同比看,多数食品价格普遍下跌。

二是猪价涨幅大幅放缓,受猪周期下行底部、猪企利润下滑等因素影响。9月猪价环比上升0.2%,较上月大幅回落11.2个百分点;猪价同比下降22.0%,较上月下降4.1个百分点。

国际原油价格上升、暑期出行热度下降等因素下,非食品环比增长0.2%,与上月相同。

七大类中,出行热度下降导致其他用品及服务下降;其余环比皆回升,换季增加对衣着需求,开学季下教育文化和娱乐季节性上升、出行下降使得交通和通信环比涨幅收窄。9月衣着、居住、交通通信、教育文化和娱乐、医疗保健、生活用品及服务、其他用品和服务环比分别为0.8%、0%、0.1%、0.4%、0.1%、0.1%和-0.1%,分别较上月变动0.9、-0.1、-0.9、0.2、0.0、0.4和-0.1个百分点。

从细分项看,1)国内成品油回升,9月汽油、汽油和柴油环比分别上升2.2%、2.1%和2.5%,较上月下滑1.6、1.9和5.5个百分点;水电燃料、交通工具用燃料环比增加0.3%和2.3%,较上月下滑0.0、2.5个百分点;2)开学季出行减少,旅游下降。9月,飞机票、宾馆住宿和旅游价格分别下降12.6%、5.5%和3.4%。3)耐用消费品有所改善,交通工具价格环比下降受汽车促销影响大。9月家用器具、交通工具和通信工具环比分别为0%、-0.3%和0.1%,较上月变动0.6、0和0.9个百分点。

3 猪周期处于磨底阶段

9月猪价同比与环比均下降。9月猪价同比下降22.0%,降幅较上月扩大4.1个百分点;环比上涨0.2%,较上月涨幅收窄11.2个百分点。截至2023年10月21日,平均猪肉批发价格为21.77元/千克,受收储影响,较7月上旬18.82元/千克的最低价回升15.7%。

我们判断,当前已进入猪周期的震荡磨底阶段。

一是,产能处于高位,但同比已持续下行5个月。能繁母猪存栏同比反映生猪产能,根据猪周期的时间规律,产能传导至猪价需10个月左右,考虑到库存变化情况,能繁母猪存栏领先猪肉价格的时间或缩短。2022年5月产能筑底回升,10月同步回正;2022年10月,能繁母猪栏量同比0.7%,2023年8月能繁母猪存栏同比-1.9%,连续两月转负。

二是,当前猪粮比有所回升。9月29日,猪粮比价为5.63,从过度下跌一级预警区间回升至三级区间。7月3日,国家发改委发布消息称,官方将启动年内第二批中央猪肉储备收储工作,以改善市场预期。消息发布后,猪粮比价持续回升。

随着行业集中度的提升,猪周期或将延长。2018年非洲猪瘟后,13家上市公司出栏量占全国比重提升约一倍至2021年的14.3%。行业集中度的提升或将带来规模经济效应,大型养殖机构产能持续提升,非理性经济行为减少,猪周期延长,猪价磨底时间变长。

4 PPI 同环比持续改善

9月PPI持续改善,支撑项是国际原油走强、国内工业品需求恢复、工业企业利润等因素。9月PPI环比上涨0.4%,较上月提高0.2个百分点;PPI同比下降2.5%,降幅较上月收窄0.5个百分点。在9月PPI同比的降幅中,翘尾影响约为-0.2个百分点,新涨价影响约为-2.3个百分点。

从工业生产者出厂价格看:生产资料和生活资料环比改善。9月生产资料价格和生活资料价格环比分别上涨0.5%和0.1%,分别较上月增加0.2和0.0个百分点,影响PPI上涨约0.37和0.03个百分点。从分项看,采掘业、原材料和加工工业环比分别上涨1.8%、1.3%和0.1%,分别较上月变动0.9、-0.1和0.3个百分点;9月食品、衣着、一般日用品和耐用消费品价格环比分别为0.2%、0.2%、0.1%和0%,分别较上月变动-0.4、0.4、0.4和0.1个百分点。

从产业链看,9月国际原油价格走强,国内稳增长政策改善黑色金属、有色金属等预期;高技术制造价格上涨。

1)俄罗斯和沙特持续减产石油、原油供给偏紧,库存低位,市场情绪看多石油,石化产业链价格走强,近期地区冲突可能会影响油价。9月石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业、化学纤维制造业、纺织服装和服饰业环比分别为4.1%、3.1%、2.0%、1.1%、0.1%,较上月变动-1.5、-2.3、1.4、0.8和0.2个百分点。

2)专项债发行显著加快、放松地产政策,带动煤炭、钢铁等黑色金属价格环比上升。9月煤炭开采和洗选业、黑色金属矿采选业、有色金属矿采选业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业环比分别变动1.1%、3.2%、1.7%、0.0%和1.2%,分别较上月变动1.9、2.3、0.7、-0.1和0.8个百分点。

3)高技术制造价格上涨。计算机整机制造和智能消费设备制造价格分别上涨0.7%和0.5%。

购进价格普遍上涨。9月,燃料动力、黑色金属、有色金属、化工原料、木材纸浆、建筑材料、其他工业原材料及半成品类、农副产品类、纺织原料类环比分别变动1.8%、0.4%、0.9%、1.6%、0.0%、-1.0%、0.1%、0.4%、0.3%,分别较上月变动0.7、0.9、0.7、1.1、0.8、0.4、0.4、-1.3和0.2个百分点。

社融延续回升,全力拼经济

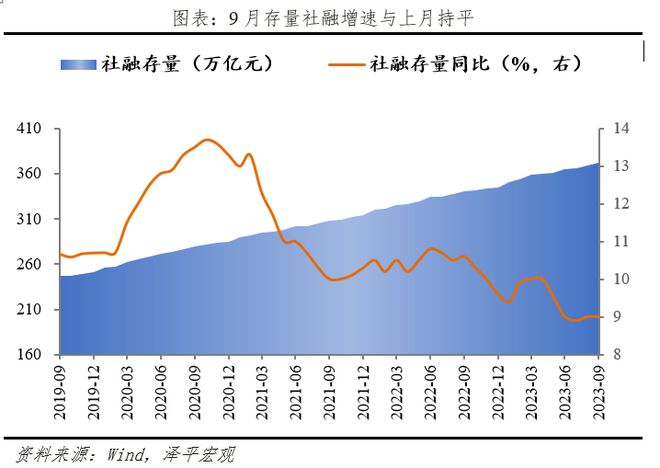

9月末社会融资规模存量同比增长9%,前值9%。新增人民币贷款2.31万亿元,前值1.36万亿元。M2同比增长10.3%,前值10.6%。

9 月降准落地、政府债集中发行、表外融资回暖,支撑9月社融放量,进一步巩固经济复苏态势。居民中长期贷款多增,反映出放松限购限贷、降低存量房贷利率等政策影响下,居民提前还贷行为减少、融资需求修复。

724政策底出现,利好政策频出。 降印花税、减持新规、优化IPO和再融资等活跃资本市场政策落地;915降准为银行信贷提供弹药;专项债发行进入冲刺期,力争在9月底发行完毕,10月底前使用完毕;多城开始发行特殊再融资债,以时间换空间;松绑楼市的降低存量房贷利率、降低首付比、降低房贷利率等政策频出。

我们判断“政策底-情绪底-市场底-经济底”将逐步出现。 PMI连续四个月上升、企业中长期贷款仍然强劲、居民融资需求有所修复,经济向上动力持续蓄积。但经济复苏基础仍不牢固,内生动能仍然偏弱,需继续加强逆周期调节。

当前是宽信用的重要窗口期,一鼓作气,应继续政策加码,提振信心。中国经济潜力大,相信经过一系列务实有力的措施,各界一起全力拼经济,把发展放在首要任务,一定能重拾复苏通道,引领全球经济。

1 2023年9月金融数据呈现以下特点:

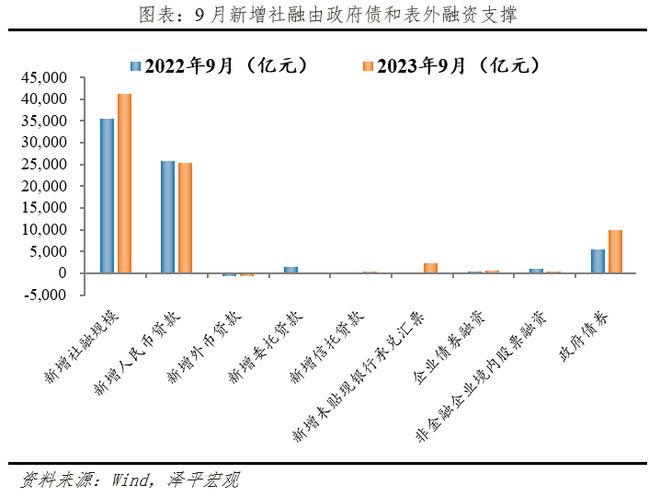

1)社融延续回升。 9月存量社融规模372.5万亿元,同比增长9%,增速同上月持平。新增社融同比多增5789亿元。结构层面,政府债、表外融资主要支撑社融。

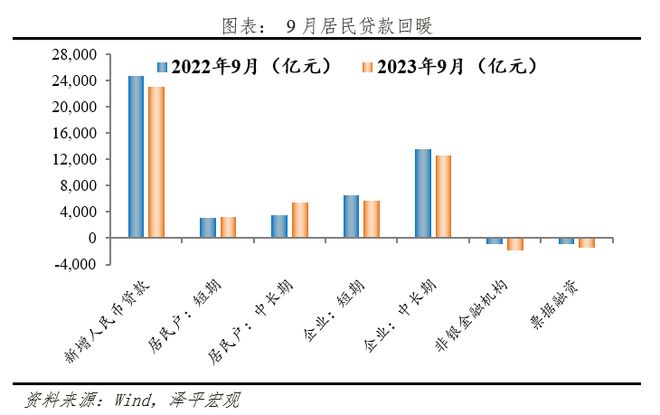

2)信贷持续放量,居民中长贷多增。 受去年高基数影响,9月金融机构口径信贷余额同比增速为10.9%,较上月下降0.2个百分点。结构上,企业贷款少增,其中短贷、中长贷少增,票据融资多减,信贷结构改善。居民端短贷和中长贷均多增,居民融资需求修复。

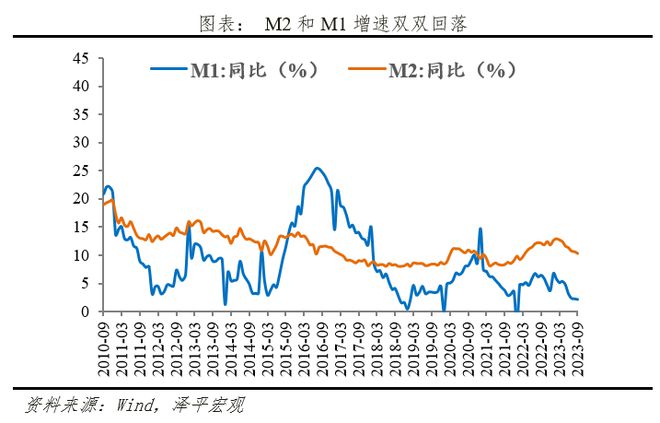

3)M1、M2双双回落。 9月M2同比增速10.3%,较上月回落0.3个百分点。M1同比增速2.1%,较上月回落0.1个百分点。

4)展望未来,货币政策将加大逆周期调节,促进物价回升和经济复苏。 10月13日央行货币政策司司长邹澜表示“货币政策应对超预期挑战和变化还有充足的政策空间和储备”。9月25日央行Q3货币政策例会延续宽松基调,新增“逆周期调节”提法,加大已出台货币政策的实施力度,反映政策主动性更加突出,稳增长、扩内需。四季度MLF到期高峰,叠加特殊再融资债券发行、2024年提前批专项债下达,资金缺口仍大,年内仍有必要降准降息。

2 社融延续回升,主要受政府债、表外融资支撑

9月存量社融规模372.5万亿元,同比增长9%,增速同上月持平。新增社会融资规模4.12万亿元,较去年同期多增5789亿元。一揽子刺激信贷、房地产、资本市场的政策出台,9月15日央行降准落地,带动社融信贷放量。制造业PMI连续4个月回升,经济向上动能初显。

结构上,政府债和表外融资支撑社融。

1)表内信贷小幅少增。 9月社融口径新增人民币贷款2.54万亿元,同比少增310亿元,主因去年高基数。

2)表外融资多增。 9月表外融资增加3007亿元,同比多增1558亿元。其中,未贴现票据增加2396亿元,同比多增2264亿元。银行收票意愿不足,票据利率中枢整体走高。信托贷款新增403亿元,同比多增594亿元,地产现金流承压下信托向其提供融资的约束边际放松;9月新增委托贷款208亿元,同比少增1300亿元,主因去年8-9月政策性金融工具发力推高基数。

3)政府债券融资大幅多增。 9月政府债券净融资9949亿元,同比多增4416亿元,持续支撑社融。监管部门要求“2023年新增专项债需于9月底前发行完毕、10月底前使用完毕”,新增专项债发行进入冲刺阶段,9月新增专项债同比多增3329亿元,发行进度达全年限额的91.96%。近期部分地区已经下发通知要求报送2024年专项债券储备项目,预计专项债提前批下达将在四季度继续对社融形成支撑。

4)直接融资少增,主要受股票融资拖累。 企业债券净融资662亿元,同比多增317亿元。去年信贷投放力度大,“贷债跷跷板”效应下去年企业债券融资的基数较低。9月受IPO、再融资节奏阶段性收紧政策影响,新增股票融资327亿元,同比少增695亿元。

3 信贷少增,企业信贷结构改善,居民贷款回暖

9月新增人民币贷款2.31万亿元,受高基数影响同比少增1600亿元。人民币贷款余额同比10.9%,较前值下降0.2个百分点。

企业贷款少增,其中短贷、中长贷少增,票据融资多减,信贷结构改善。 9月新增企业贷款1.68万亿元,同比少增2339亿元。其中票据融资减少1500亿元,同比多减673亿元;企业短贷增加5686亿元,同比少增881亿元;新增企业中长期贷款1.25万亿元,同比少增944亿元。去年高基数效应下企业中长贷少增,但9月制造业PMI重回景气区间,说明企业预期边际修复,产需持续改善,企业中长贷表现仍然强劲。9月票据利率中枢整体走高,反映银行以票充贷动力不足,信贷结构优化。

居民端短贷和中长贷均多增。 9月居民贷款增加8585亿元,同比大幅多增2082亿元。其中短期贷款增加3215亿元,同比小幅多增177亿元,居民消费势头修复。居民中长期贷款增加5470亿元,同比多增2014亿元。一是9月存量房贷利率调整正式实施,减少居民提前还贷行为,9月下旬RMBS条件早偿指数从0.149下降至0.1366;二是放松限购限贷政策效应显现,房地产销售市场环比小幅改善,9月30大中城市商品房成交套数和面积同比分别为-21.3%和-21.1%,分别较上月上升3.8和1.7个百分点,带动居民中长期贷款多增。

4 M2、M1同比增速双双回落,政策仍需持续加码

9月M2同比增速10.3%,较上月回落0.3个百分点,连续第7月处于下降通道。

从结构来看,1)企业存款增加2010亿元,同比少增5639亿元。居民存款增加2.53万亿元,同比多增1422亿元。 除受季度因素影响,居民预防式储蓄意愿仍强,居民存款达到历史同期最高值。2)财政存款减少2127亿元,同比少减2673亿元。季末财政支出增加,一般应为多减态势,本月财政存款少减侧面证明专项债发行加快。3)非银存款减少6650亿元,同比多减3845亿元,符合季节特征。季末考核压力下银行将理财转化为一般存款,非银存款向居民企业存款转化,9月非银存款减少。

9月M1同比增速2.1%,较上月回落0.1个百分点。 M1增速连续多月下行,反映企业经营活跃度不足,提振企业家信心仍需政策持续加码。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/266063.html