一、CTA的周期性

做资产配置的各位一定有这样的困扰,量化CTA在买入之前净值曲线看着都充满“力量”,当你凝视这股“神秘力量”一段时间忍不住开始申购后,却开始一路横盘或者开始经历回撤,在煎熬中你又决定赎回,发现净值一飞冲天。量化CTA作为国内较为成熟的策略真的只有长期单纯的配置价值不需要择时吗?下面来看一张图。大家对于CTA的顾虑普遍不是不想择时,而是不知该如何择时。

二、量化CTA的择时买入

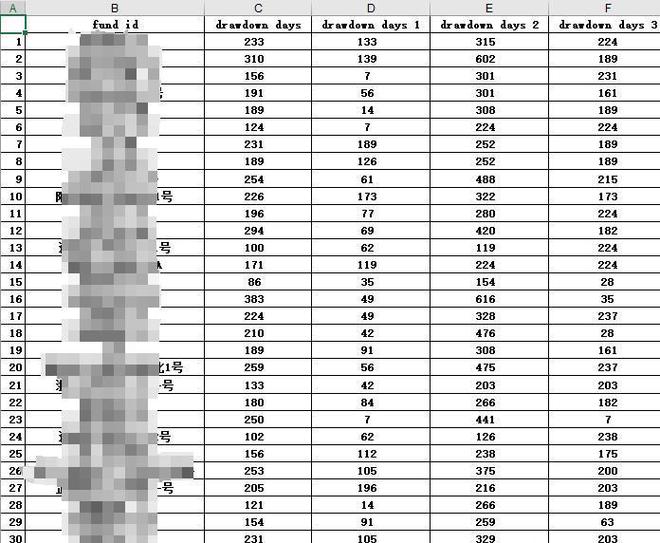

上图就是一只典型的量化CTA产品长期以来的缩影,把自己的个性、特点表现的淋漓尽致。首先说明一点,这里的CTA择时,仅仅限于买入的节点,大家是不是还记得前两年CTA被捧上了天——“商品出现涨跌都能盈利”、“危机Alpha”,结局是大家买入后从去年7月份回撤到了现在,大家的感受只有“危机”没有“Alpha”,且此次大部分传统量化CTA创下了历史最大回撤幅度和周期,所以不管是在FOF组合中,还是给客户资产配置时,我们择时的目的是让CTA的在季度的单位时间内能够给你带来正向收益,在有了一定的收益之后,大家可以再翘着二郎腿考虑是继续持有做“时间的玫瑰”,还是“见好就收”等待下一波缘分的到来。

三、传统量化CTA如何择时买入

1.传统量化CTA的择时买入一定是左侧布局,虽然这行为本身就非常的反人性,也就是你要说服自己或者你的客户在CTA横盘甚至回撤的时候,进行建仓,就像我从今年3月份,建议一位高净建仓配置量化CTA,大佬瞄了眼曲线觉得我可能想抢他钱,到4月份我第二次建议买入,大佬再瞄了眼曲线发现还在下跌,回眸对我尬笑,仿佛在说“果然是想抢我钱”,下意识的攥紧了自己的钱包。

2.定量、定性的角度去分析

选取上述47只产品,分别统计了他们的历史最大五次回撤的幅度、回撤形成周期、回撤修复天数,通过这三个维度针对这些产品进行一个初筛,看出这些管理人的产品目前处于什么位置,其次通过本次回撤的幅度和周期进行对比,最后也是最关键的一步就是定性的去了解这家管理人,我们最终筛选的标准是.子策略之间管理人不做过多的人为干涉

整理好的CSV文档

写在本文的最后,投资这条路总是孤独的,你会听到CTA只需要有波动就能赚钱,却没有人告诉你在CTA的世界里波动也分好坏;你会听到卖权策略的曲线最漂亮,却没有人告诉你那些不漂亮的产品已经换壳了;你会听到我们今年的超额比中证500高300%,却没有人告诉你他们500成分股只有2成。

《私募荟》是由网易财经、泽募家联合制作的一档私募明星访谈节目。

温馨提示:文章内容仅供参考交流,不构成投资建议。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/265516.html