来源:财通社

作者:杨波

马上到手的20多亿,飞了。

最近,浙江国祥IPO事件愈演愈烈。交易所紧急按下暂停键。但是质疑和问题,似乎远远没有结束。

10月7日深夜,上交所发布公告,就浙江国祥股份有限公司暂停首次公开发行答记者问。表示“符合主板第一套上市标准”,定价高原因是“报价申购较为踊跃”。但还是将“认真组织开展对浙江国祥的专项核查”!

有股民这样评价这家公司的IPO,大意是——“这家公司以前上市圈了一笔钱,然后退市卖壳又捞了一笔。多年以后,又想上市再圈一笔!而且一个传统制造股,发行市盈率高达51倍。中介机构和公司还存在千丝万缕的关系,很难让人不怀疑,这是妥妥的割股民、基民的韭菜啊!”

质疑1:同一资产二次上市?

浙江国祥最早是做空调的一家公司,创始人叫陈和贵,儿子叫陈天麟。2003年12月,国祥股份登陆上交所。因经营情况不佳导致2007年、2008年经审计净利润连续亏损,2009年被上交所实施了退市风险警示,名字也变成了*ST国祥。

国祥股份当时的实控人陈天麟,选择将国祥股份“卖壳”给华夏幸福基业股份有限公司。但是华夏幸福是搞房地产的,对于空调业务无感,所以后面华夏幸福把空调业务又卖给了国祥控股。

此时,发行人也就变成了陈根伟、徐士方夫妇控制的企业。根据媒体测算,陈根伟只花了8000万,就买回了一年前华夏幸福1.45亿买的空调业务资产,相当于血赚了6500万的差价。

而陈根伟是当时上市公司国祥股份的董事会秘书。所以,陈伟根又被一些股民戏称为“最牛董秘”,“最励志的董秘”。

但是这一波操作,股民不干了。股民戏称:“二次上市,名字都不换,已经圈过一次钱的公司,卖壳后还能再次上市?”

交易很快做出回应。

10月9日,上交所公开回应说:一方面,浙江国祥已由原来的以商用中央空调为主,转为以工业中央空调为主,其业务与产品、技术与研发、人员与销售模式、实控人与管理层等已发生实质改变。根据相关规定,浙江国祥符合主板第一套上市标准。但是,上交所“将认真组织开展对浙江国祥的专项核查。”

至于结果如何,还要等待交易所的核查结果了。

质疑2:发行市盈率太贵?

股民认为,目前普通制造业企业估值普遍为20多倍。而且,空调行业的龙头企业,比如格力电器市静态盈率仅8倍,美的集团静态市盈率仅13倍,长虹美菱静态市盈率24倍。

为何一个十八线的空调企业,市盈率能给到51倍?

10月9日,上交的回应中表示:从报价情况看,共有8732个配售对象参与了本次询价报价,报价区间为7.80—103.50元/股。按照询价报价规则,在剔除无效报价及前1%的最高报价后,8547个有效配售对象报价区间为7.80—81.94元/股,对应拟申购总量为510.74亿股,网下整体申购倍数为回拨前网下初始发行规模的2700倍,报价申购较为踊跃。投资者报价平均数与中位数的孰低值为73.6元/股。浙江国祥与主承销商基于网下投资者的报价情况,最终确定发行价格为68.07元/股,对应2022年度经营业绩,发行市盈率为51.29倍。根据浙江国祥和主承销商披露的同行业可比公司,它们的市盈率分别为盾安环境25.19倍、申菱环境54.12倍、佳力图180.30倍、英维克58.14倍。

注意了,这里的“同行业可比公司”,是主承销商披露的专用空调厂商。并不是股民对比的格力电器、美的集团和长虹美菱这类消费家电企业。

如此看来,可能是股民“对比错了”。和这些专业空调厂商一对比,浙江国祥定价似乎是“合理的”。

更重要的是,浙江国祥受到了投资者的“疯狂追捧啊”。申购总量达到了惊人的“510.74亿股”!!妥妥的比黄金还珍贵的“金饽饽”啊!

从价格来看,根据披露,一大堆的专业基金公司报出八九十元的价格,比如嘉实基金报价81.94元/股,金鹰基金报价92.52元/股。另外,不少百亿私募也高价申购,例如盈峰资本报价80.25元,诚奇资产报价79.42亿元。此外,九坤投资、幻方量化、明汯投资、衍复投资、林园投资、希瓦私募等知名机构均有参与。

所以最终的定价68元,“似乎已经很合理了”。

但是股民不这样认为!

股民认为,这是机构硬生生把这个报价区间给拉上去的!导致最终上市公司项目募资本只需要7个多亿,但却给它募资了20多个亿。这么明晃晃割韭菜,最终的结果是基民承担。

关于估值,公说公有理,婆说婆有理。股民认为太高了,但专业机构给出了八九十元的价格。谁错了?机构就不怕亏损吗?

这里还有个小插曲。

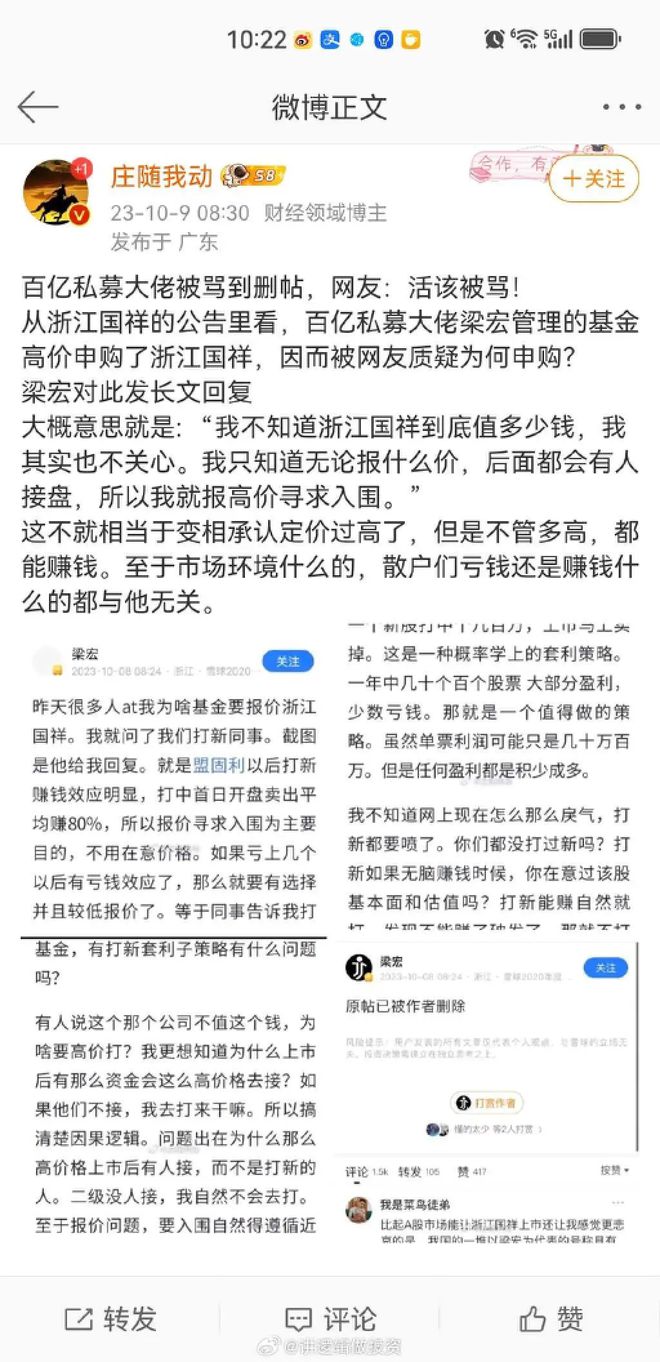

10月8日,希瓦私募创始人梁宏就申购浙江国祥一事,在社交平台进行了回应。他直言,“问题出在为什么那么高价格上市后有人接,而不是打新的人。二级没人接,我自然不会去打。”意思承认定价过高了,但是还是能赚钱!至于为什么能赚钱,这里面的门道就不足以为外人道也。这种言论遭到了网友口诛笔伐,梁宏不得不删帖了之。

质疑3:保荐机构赚大发了?

股民认为,之所以报价如此高,保荐机构脱不了关系。

按照券商业务模式,一般是融的越多,拿的越多。根据披露,浙江国祥募资越多,承销商也能拿到更多,如果真的落实23.84亿元的募资金额,那么东方证券等承销商也能拿到2.8亿元的发行费用。

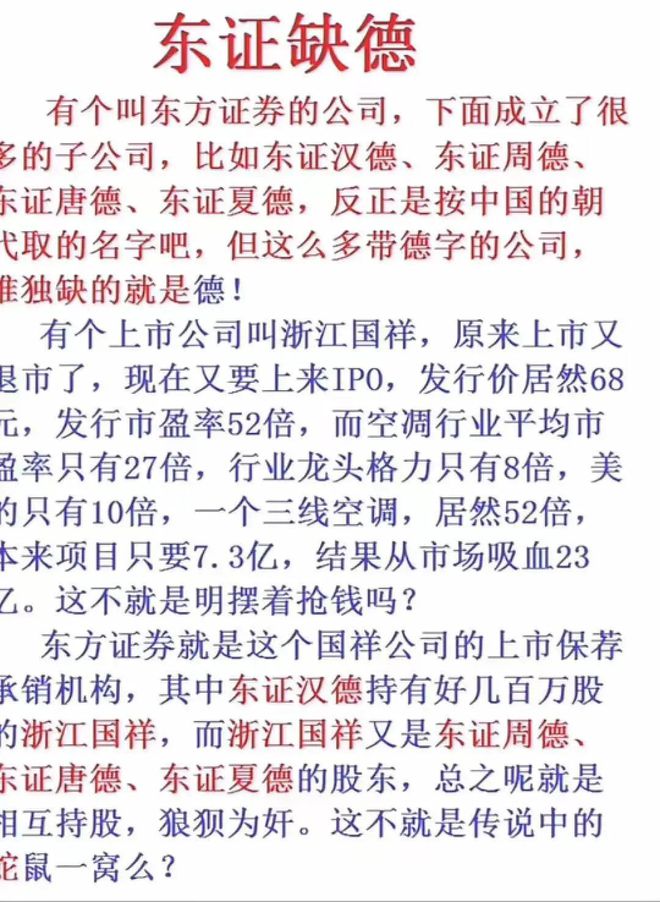

另外,东方证券和浙江国祥之间存在千丝万缕的关系。

根据《观察者网》报道,浙江国祥与本次发行保荐机构东方投行之控股股东东方证券及其关联企业存在直接或间接的股权。具体为,东证汉德持有浙江国祥287.40万股股份,占浙江国祥发行前总股本的2.74%,东方证券全资子公司上海东方证券资本投资有限公司持有东证汉德11.11%出资份额,且为执行事务合伙人。

另外,浙江国祥控股股东国祥控股分别持有东证周德、东证唐德 、东证夏德、东证合创16.34%、14.71%、4.44%和12.51%出资份额,上海东方证券资本投资有限公司分别持有东证周德、东证唐德、东证夏德、东证合创15.03%、19.12%、18.89%和19.99%出资份额,且为执行事务合伙人。

看出来了没?

浙江国祥的大股东,是东方证券旗下几只基金的“金主”啊。另外,东方证券旗下基金还直投了浙江国祥啊!

原来是并肩作战的利益兄弟啊!

需要指出的是,2020年至2022年,浙江国祥的营业收入分别为10.18亿元、13.4亿元、18.67亿元,归母净利润分别为1.23亿元、1.16亿元、2.61亿元。而且,2022年和2021年,浙江国祥总共分红6800万元,其中有4400万元落入了国祥控股实控人夫妇的口袋中。同时该公司还用7.3亿元购买理财产品,

股民认为:有钱买理财产品,还搞大手笔分红,怎么看也像是个没啥成长性夕阳行业股,而不是领先于行业的潜力股。

既然公司根本“不缺钱”,还来上市干嘛?不就是为了圈钱吗?

股民还推测出了另外一个逻辑:因为这个公司喜欢买理财产品,机构推高估值实现超募后,超募的资金又可以购买理财产品或基金了,实现“合作共赢”!资金也实现了闭环....反正就算上市破发了,反正是基民遭殃,管理费照收不误...

当然了,上述纯属股民的猜想。具体结果,还有待官方的调查。

对此,还有网友专门做了一张图,如下。

结语

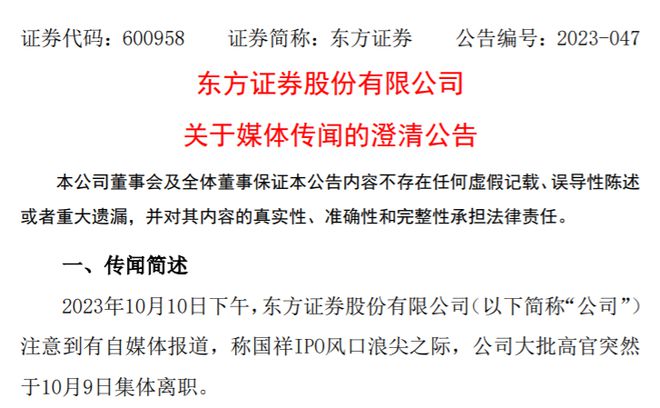

就在浙江国祥IPO闹得沸沸扬扬之际,东方证券内部也显得不太平。

10月9日晚间,原东方证券首席经济学家邵宇在其微信朋友圈“官宣”离职。离职前,邵宇已在东方证券工作长达12年之久。此外,宋雪枫辞去公司执行董事等职务,张健申请辞去公司监事职务,佟洁因到龄退休辞去公司监事职务。

公司于10月9日东方证券专门发公告,表示上述人员离职均为正常变动。

A股市场,是不是就会有牛鬼蛇神出没。好在现在的股民越来越成熟,想轻易割韭菜也没那么容易了。

这年头,大家腰包都不鼓,基民更是亏损累累,谁也不想再被割韭菜了。投资者心中,也是积累了一些怨气的。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/263924.html