南方财经全媒体记者许爽 广州报道

十年大浪淘沙,广州地区社区支行、小微支行仅剩94家……自2014年起,中小商业银行社区支行、小微支行如雨后春笋般遍布广州各个区域,一度多达百余家门店。

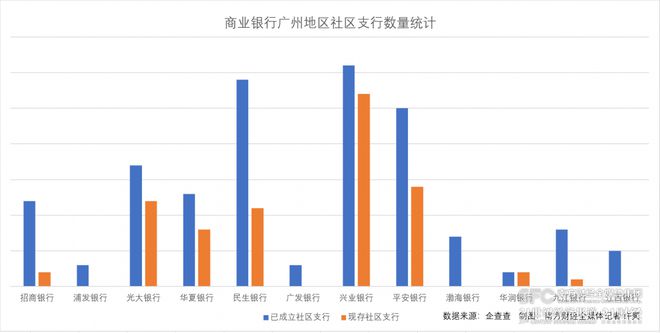

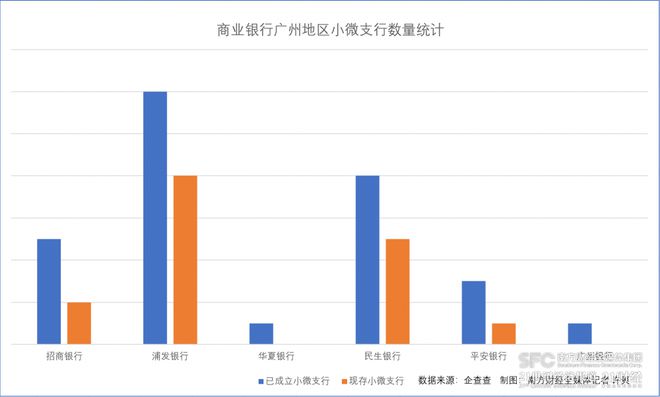

南方财经全媒体记者统计发现,十年间,至少有9家股份行和5家城商行在广州开设超过187家社区支行、小微支行,而如今“存活率”不足5成。

浪潮褪去,社区支行、小微支行模式或已探索出一套适应自身发展的“适者生存法则”。

南方财经全媒体记者整理数据并实地调研发现,相当一部分社区支行、小微支行几经迁移也难逃注销的命运;也有部分社区小微支行辗转多地持续拓展客群、升格普通支行留得一线生机;亦有深耕社区客群、拓展便民业务范围令不少社区支行、小微支行长盛不衰。

有业内人士指出,银行并非是开了社区支行就能经营好社区业务,过去行业对于选址、客户服务等方面考虑不足曾导致了大量的关停裁撤。社区支行、小微支行作为物理网点延伸的形态,研究网点周边区域,深挖社区客群属性需求更有实际价值。社区支行、小微支行在提供便捷的同时,亦需要总行所提供的高竞争力产品以及自身做好社区金融、非金融服务体验以获得高粘性客户。

值得注意的是,多家股份行依然看好广州的社区支行、小微支行赛道。今年以来,已有4家股份行在广州增设7家社区支行、小微支行网点,深耕社区业务。

十年发展:187家社区、小微支行曾在广州留下足迹

公开资料显示,“社区银行”“社区支行”概念被广泛认知源自于2013年。

2013年上半年,民生银行原董事长董文标曾提出“金融便利店”概念,提出在三年内在全国设立超过1万家金融便利店,以无柜台现金业务、简洁装修、派遣制员工等方式迅速扩张开拓社区银行业务。与此同时,兴业、光大、平安、华夏、浦发等股份行亦纷纷表态跟进“社区银行”相关战略。

事实上,“社区银行”传统意义是指服务于区域内小微企业和居民的金融机构,而商业银行以分支形式开拓社区业务则是“社区支行”。为统一规范发展迅速的“社区银行”模式,防范风险成为当时监管部门的重要工作。彼时,江苏、深圳、重庆等部分省市原银监局就曾出台过相关规范文件。2013年12月,原银监会发布印发了《关于中小商业银行设立社区支行、小微支行有关事项的通知》首次对市场上存在疑虑的监管导向予以了明确的解答。

《通知》明确,社区支行、小微支行定位于服务社区居民和小微企业的简易型银行网点,属于支行的一种特殊类型。与传统支行相比,功能设置简约,定位特定区域和客户群体,服务便捷灵活。此外,社区支行、小微支行的网点面积、经营规模、人员配置等亦可进一步减少。

社区支行、小微支行实行有限牌照经营,一般不办理人工现金业务,现金业务主要依托自助机具办理;同时,社区支行不办理对公业务,小微支行单户授信余额不超过500万元。社区支行、小微支行可结合实际错时经营。

此外,《通知》明确,在《中资商业银行行政许可事项实施办法》支行准入程序基础上进一步简化社区支行、小微支行审批流程。比如中小商业银行可根据需求一次提出多家社区支行、小微支行设立申请,报相关银监局审批;其高管人员改为报告制不再做任职资格审核等。

在监管文件的规范指引下,广州在数年间迎来社区支行、小微支行成立。

2014年,平安银行在广州成立了18家社区支行。2014年-2016年之间,民生银行在广州共成立过29家社区支行以及6家小微支行,光大银行亦在相同时间段布局13家社区支行。

彼时,民生银行深圳支行发表关于“小区金融新模式探索”的动态文章时指出,社区支行营业时间灵活,业务范围广泛,能够很好满足业主金融需求,是对现有支行网点布局的有效补充。

不仅如此,城商行亦在彼时趋势下在广州发展社区支行业务。2015年,江西银行先后在广州开办5家社区支行;2015年-2017年,九江银行先后在广州成立7家社区支行,投入力度比肩不少股份行。

南方财经全媒体记者统计发现,自2014年至今的短短十年间,至少有9家股份行和5家城商行在广州开设社区支行、小微支行,超过187家社区支行、小微支行在广州留下足迹。

然而事与愿违,自2018年起,社区支行、小微支行 “关停潮”逐步显现。例如平安银行截至目前已注销11家社区支行、2家小微支行,其中有9家支行于2014年成立,12家已注销社区支行、小微支行均在2018年-2021年之间注销,平安银行广州万科山景城社区支行亦于2023年4月注销。招商银行曾在广州拥有17家社区支行,而目前亦仅剩2家社区支行以及2家小微支行。九江银行8家广州社区支行仅剩1家。

同时,多家股份行、城商行在广州社区支行、小微支行经营上更是出现从“N到0”的局面。渤海银行在广州地区有10家支行网点营业,而在此前,渤海银行在广州曾有18家支行,其中包括7家社区支行。随着今年4月渤海银行广州天府路社区支行的注销,渤海银行广州分行在2014年-2015年成立的社区支行悉数注销。

无独有偶,广发银行、江西银行此前曾分别经营3家、5家社区支行,广州银行曾开立1家小微银行,如今上述3家银行均在广州再无经营社区支行、小微支行。

目前,广州地区社区支行、小微支行仅剩94家,“存活率”不足5成,占已经营社区支行、小微支行的商业银行的支行网点比例18%。与此同时,相较于普通支行数十年如一日的经营情况,大量已注销的社区支行、小微支行经营时间不足3-5年,这也令市场与客户对这种经营模式的质疑。

夹缝中生存:社区支行、小微支行求变深耕下沉渠道

夹缝中生存:社区支行、小微支行求变深耕下沉渠道

一度被业内寄予厚望的社区支行、小微支行模式在广州面临怎样的挑战?

近日,南方财经全媒体记者实地走访多个社区了解当前社区支行的经营情况。

位于黄埔区的一个大型社区的临街商铺驻扎了国有行、股份行以及村镇银行等多家商业银行支行网点。10月10日,时值工作日早上银行网点业务繁忙时段,南方财经全媒体记者走访发现,工行、邮储等国有行支行网点已是人来人往,办理对公业务以及个人业务的柜面均需要排队等候,多个大堂经理一直忙于为客户解答咨询。相比之下,几家股份行、城商行、农商行网点则较为冷清,仅有零星客户前往办理业务。而一家股份行社区支行网点内则有几位客户在综合智能柜台打印所需资料便匆忙离开。

10月10日中午时分,南方财经全媒体记者又走访了广州天河的一处大型社区,仅在社区内的一个十字路口就盘踞了2家国有行支行以及3家股份行社区支行,社区内部有超过10家银行支行驻点。南方财经全媒体记者发现,尽管中午时段各银行支行网点暂停办理对公业务,依然有不少市民在工行、农行等大行支行网点取号等待业务办理。而同在一个十字路口的社区支行网点则无人问津,平安银行一家社区支行的安保人员则帽子盖脸、仰头大睡,即使南方财经全媒体记者入内咨询业务也浑然不知。

随后,南方财经全媒体记者又走访了多个中小型社区实地观察,均与上述情况类似。南方财经全媒体记者注意到,线下同业竞争激烈,社区支行难有自身优势,金融机构线上数字转型成熟等因素均制约着社区支行、小微支行的生存空间。

一方面,国有大行网点分布广、客户基础强与中小银行形成较强的竞争关系;另一方面,一线城市银行网点布局密度大,社区支行、小微支行精简化的模式亦无法与同一地段的普通支行形成优势。

从现场网点来看,社区支行、小微支行人员精简、空间布局紧凑,配备3至5名员工,大则精装100平方米“三室一厅”,小则简装“一室一厅”,这令不少习惯到线下网点办理业务的客户带来心理落差。

“有些社区支行建筑面积也就几十平方米,还需要划出区域给存取款机,剩下空间再布置一个独立洽谈室、一个办公桌、几盆绿植以及营销物料后,已经寥寥无几,难以为客户建立相对独立舒适的空间。” 一名社区支行前行长告诉南方财经全媒体记者,宽敞明亮,功能齐全的营业网点一直被认为是银行实力的体现,这种思想也潜移默化影响目标客户对银行网点的形象。

不仅如此,社区支行、小微支行在功能性上亦有所缺失。某股份行小微支行工作人员向南方财经全媒体记者表示,该支行无法办理对公业务,但可提供相关查询、打印、填单等自助服务。

“社区支行和普通支行的区别主要在于无法办理柜面现金业务以及对公业务,但是我们可以协助帮您预约到上级支行办理。”某股份行社区支行的一位工作人员对南方财经全媒体记者表示,由于社区支行营业时间更灵活,客流量较少,尽管社区支行不一定能办理客户所需业务,但有任何问题社区支行工作人员也可第一时间为客户解答并协助。

同时,金融机构线上数字转型的成熟亦分流社区支行、小微支行不少潜在客户群体。2013年被称为“互联网金融元年”,银行、保险等传统金融机构纷纷谋篇布局,与社区支行、小微支行模式的兴起高度重合。如今,各家银行的网上银行、手机银行渠道也能满足居民日常金融服务需求。

“互联网时代下客户偏好也在改变,很多习惯互联网的客户希望一年到头都不用来网点,也不太关注网点大小或者地段便利性。但线下网点的很多中老年客户则很少使用线上渠道,所以更看重网点便利性以及服务体验。” 前述社区支行前行长补充到。

那么,在一众社区支行、小微支行关停裁撤的同时,商业银行又是如何在广州地区调整服务模式,持续深耕下沉渠道?

南方财经全媒体记者在走访以及统计数据获悉,商业银行主要通过拓展业务服务能力、持续挖掘新客群、降本增效等方式构建自身社区支行、小微支行的“生存法则”。

南方财经全媒体记者走访发现,不少社区支行、小微支行已经焕然一新,一系列智能设备亦为周边客户提供更多便捷的金融服务。招商银行东圃社区支行的工作人员告诉南方财经全媒体记者,该社区支行即将搬迁至相邻的新址,空间更宽敞并配置综合智能柜台,可进行对公自助服务。兴业银行广州黄埔花园社区支行在智能柜台旁放置免拨直通客户电话话筒,客户可直接拨打总行服务热线远程配合客户操作业务,避免了繁忙时段人手不足的局面。

从社区支行升格为普通支行,拓展业务范围亦是商业银行适应变化的一种破局方法。今年年初,浦发银行广州金碧世纪花园社区支行变更为普通支行。“变更后,我们支行业务范围新增对公业务,前来办理业务的客户也比以前更多。”同时,该社区支行工作人员告诉南方财经全媒体记者,由于原址条件有限,目前依然无法办理各类柜面现金业务。

其他股份行亦有相似做法。2021年7月、8月,渤海银行广州江南西路支行、渤海银行广州江南西路社区支行先后成立、注销,两者相隔距离仅有70米,支行替代社区支行的战略变化为周边客户提供了更全面的服务。渤海银行广州五羊新城社区支行与广州五羊新城支行亦有类似情况。

另一方面,银行也通过社区支行“降本增效”的形式替代普通支行。例如浦发银行广州增城支行于2019年5月注销,次年3月广州新塘长风国际小微支行变更名称为广州荔城小微支行,并迁移至原广州增城支行部分原址。兴业银行广州黄埔花园社区支行以及广州黄埔支行先后成立注销亦有类似情况。

同时,辗转多地、迁移变更也是社区支行拓客生存的重要法则。兴业银行目前在广州共有27家社区支行营业网点,其中有9家曾经变更地址以及名称。例如兴业银行股份有限公司广州凤凰城社区支行在5年内迁移2次,其前身为广州水电二局社区支行,随后迁移至凤凰城社区,曾在社区南北两个区域设点。平安银行广州分行目前经营的14家社区支行,有4家曾变更地址以及名称,例如平安银行广州白云尚城社区支行变更为平安银行广州汇侨新城社区支行。

不过亦有相当一部分社区支行、小微支行几经迁移也难逃注销的命运。民生银行曾在广州开设37家社区支行、小微支行,已注销的社区支行、小微支行有20家,其中有14家曾经变更地址以及名称。

赛道回归理性:今年广州已增设7家社区支行、小微支行

在业内人士看来,“跑马圈地”的社区发展模式已经退出舞台,社区支行、小微支行赛道回归理性。

某股份行人士向南方财经全媒体记者表示,对于中小银行而言,社区支行、小微支行仍然进可攻,退可守的渠道优势。“进”能以低成本、高效率扩充网点渠道,完善网点布局,获取新客户;“退”可接替传统网点,压降合理成本的同时满足现有客户需求。

“但银行并非是开了社区支行就能经营好社区业务,过去行业对于选址、客户服务等方面考虑不足曾导致了大量社区支行、小微支行的关停裁撤。”上述人士补充到,社区支行、小微支行只是作为物理网点延伸的一种形态,研究网点周边区域,深挖社区客群属性需求更有实际价值。

南方财经全媒体记者亦从此前各家银行已注销社区支行与原有支行地址观察到,在2016年以前成立的社区支行的确存在选址欠缺考虑的问题,例如广发银行此前的广州滨江东社区支行距离该行的广州海珠支行仅有700米步行距离等。

“尽管大家都说商业银行零售业务同质化,但在实际打交道中,客户眼中的银行却是各有不同,客户并不会因为方便就选择最近的银行。”前述社区支行前行长补充到,这也意味着经过多年的发展,各家银行在细分赛道做出差异化并积攒大量口碑。社区支行在提供便捷的同时,亦需要总行所提供的高竞争力产品以及自身做好社区金融及非金融服务体验以获得高粘性客户。

南方财经全媒体记者还注意到,如今,多家股份行依然看好社区支行、小微支行赛道的发展。其中,民生银行、兴业银行、平安银行、光大银行等四家银行目前仍经营超过10家社区支行、小微支行。值得注意的是,上述四家股份行银行今年以来已在广州陆续增设7家社区支行、小微支行网点。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/263514.html