本报记者叶青 北京报道

近日,纳百川新能源股份有限公司向深交所创业板递交的上市申请材料获得受理,受理日期为2023年09月27日。据了解,此次纳百川拟融资8.29亿元,保荐机构为浙商证券股份有限公司,会计师事务所为天健会计师事务所,律师事务所为浙江天册律师事务所。

经过多年的研究和探索,纳百川逐渐成长为具备提供移动式热管理、固定式热管理、特殊式热管理等不同应用场景下的解决方案提供商。虽然近年来营业收入有所上升,但记者发现,纳百川不仅存在研发费用低于同行的问题,而且资产负债率高于可比上市公司。此外,纳百川还利用临时性闲置资金购买理财产品引外界关注。

主营业务过于依赖动力电池业务

据了解,纳百川专注从事新能源汽车动力电池热管理、燃油汽车动力系统热管理及储能电池热管理相关产品的研发、生产和销售,主要产品包括电池液冷板、电池集成箱体、燃油汽车发动机散热器、加热器暖风等。目前,纳百川拥有浙江温州、安徽马鞍山两处生产基地,近8万平方米生产场地,正在开展安徽滁州生产基地建设,并规划在四川布局生产基地,实现对核心客户的全面配套供应能力。

据招股书显示,2020年、2021年、2022年度和2023年第一季度,纳百川的营业收入分别为1.98亿元、5.20亿元、10.31亿元和2.03亿元;净利润分别为802.04万元、4829.20万元、1.13亿元和1281.14万元,扣非后净利润分别为219.47万元、3828.91万元、1.11亿元和1199.61万元。

报告期内,公司的主营业务和主要产品均未发生重大变化,主营业务收入构成情况列示如下:

据招股书显示,报告期内,纳百川的多种产品销售规模持续增长,其中电池液冷板产品销售收入分别为9745.99万元、3.49亿元、8.04亿元和1.71亿元,分别占其总收入的49.89%、69.36%、79.79%和85.79%,为该公司收入的主要来源。

不过,记者发现,主营业务中,虽然电池液冷板销售金额在逐年增长,比例已经升至85.79%,但燃油车热管理部件的比例却在却在下降,从2020年的48.41%降至13.91%。如果按照应用领域分类的话,主营业务过于依赖动力电池领域的业绩,一旦未来动力电池领域市场萎缩,这或许会对业绩造成不利的影响。

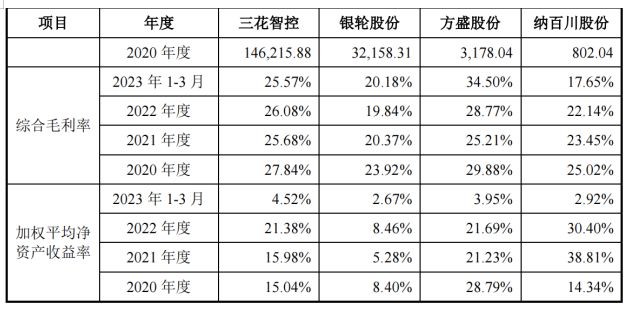

与此同时,记者发现,报告期内,纳百川综合毛利率分别为25.02%、23.45%、22.14%和17.65%。从上表也可以看出,纳百川综合毛利率明显低于方盛股份、三花智控。对此,纳百川董秘办接受《华夏时报》记者采访时表示,报告期内,公司毛利率与同行业可比公司平均水平相比不存在重大差异,符合行业水平。

不过,上海某私募基金杨经理却对《华夏时报》记者表示,对于上市公司来说,毛利率反映的是一个商品经过生产转换内部系统以后增值的那一部分。也就是说,增值的越多毛利自然就越多。要想增加毛利,企业可以通过研发投入提升产品差异性,对比竞争对手增加了一些功能,从而获得边际价格的增加,这时毛利也就增加了。

闲置资金购买理财产品引关注

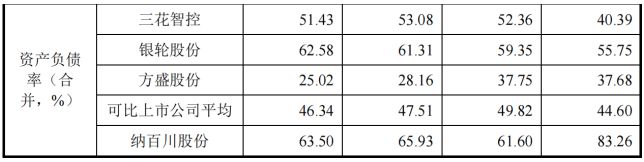

据招股书显示,报告期内,纳百川合并资产负债率分别为83.26%、61.60%、65.93%、63.50%,母公司的资产负债率分别为77.01%、49.76%、56.26%及49.70%。记者发现,纳百川的资产负债率明显高于其他可比上市公司。

对此,纳百川董秘办对《华夏时报》记者表示,报告期内,公司资产负债率高于可比上市公司,主要系可比上市公司上市时间较早,通过多次股权融资筹集发展所需资金,而公司融资渠道有限,负债比率相对较高。报告期内,公司随着公司经营积累和吸引外部投资者入股,公司的资产负债率整体呈下降趋势,长期偿债能力持续改善。

不过,北京某券商营业部刘经理接受记者采访时表示,资产负债率是衡量企业偿债能力的重要指标之一。通常情况下,资产负债率在40%至60%之间被认为是较为理想的范围。然而,当资产负债率高于60%时,则表明企业的资金压力较大,容易出现偿债困难等问题。对于资产负债率过高的企业,一般来讲,监管层问询时会重点关注资产负债率高企的原因。

此外,记者还发现,虽然纳百川资产负债率普遍高于60%,但却善于理财,还经常购买银行理财产品。据招股书显示,报告期内,公司投资活动产生的现金流量净额分别为-2,901.73万元、- 3,206.50万元、-12,130.72万元及-4,005.85万元。

纳百川在招股书中的解释是公司投资活动产生的现金流主要系购买理财产品产生的收支,以及构建厂房和生产线的投资支出。对此,记者询问,为何有现金还去买理财产品,购买的是什么理财产品?万一亏了怎么办?纳百川董秘办对《华夏时报》记者表示,公司投资的理财产品利用的是临时性闲置资金,属于现金管理。投资产品是银行理财产品,期限短,安全性高。

常规而言,投资活动产生的现金流量净额出现负数,表明企业投资活动产生的现金流入量大于投资活动产生的现金流出量。投资活动现金流为负数可能是好事,也可能是坏事。这表明企业新业务投资大或股权投资初期,尚在扩张投入阶段,无投资回报或投资投入大于投资回报。

也有业内人士表示,对于投资者而言,净额为负的投资现金流量可能表明公司存在潜在的风险和不确定性,需要更加谨慎地评估公司的投资价值。同时,净额为负的投资现金流量也可能表明公司存在资金紧张的风险,需要关注公司的债务水平和现金流情况。

研发费用率逐年下降

虽然近年来营业收入持续增长,但研发费用率却出现分化。据招股书显示,报告期内,公司研发费用分别为1183.44万元、2422.65万元、3406.96万元和807.61万元,占报告期内营业收入比例分别为5.97%、4.66%、3.30%和3.99%。纳百川在招股书中表示,公司持续重视研发投入,报告期内的研发投入总额为7,820.66 万元,持续的研发投入为公司积累了较多的专利技术,业务具有创新特征。

从上表可以看出,纳百川研发费用率仅在2020年高于可比上市公司平均水平,不过自2021年开始纳百川的研发费用率出现下降,2022年已经降至3.30%。对于研发费用低于可比上市公司平均水平,纳百川在招股书中给出的解释是公司营业收入规模增长迅速,研发费用率总体呈下降趋势,与可比上市公司相比不存在重大异常。

不过,杨经理表示,研发费用率和研究开发费用占销售收入比率是衡量企业研发投入水平的两个重要指标。研发费用率是企业在进行研发活动时所发生的费用所占比例,研发活动包括企业委托外部机构或个人进行的活动以及与研发活动直接相关的其他费用,这些费用总额不得超过可加计扣除研发费用总额的10%,其中按照费用实际发生额的80%由委托方加计扣除。

研发费用率的高低意味着企业在研发活动上的投入多寡程度,直接影响企业的技术创新能力和核心竞争力。同时,研发费用率也是企业申报研发费用加计扣除所必须的数据。一般来讲,对于技术密集型企业需要持续加大对研发投入,只有这样,企业才能在激烈的市场竞争中立于不败之地。

除了研发费用率有所下降外,记者在翻阅招股书时发现,本次发行前,公司的总股本为8,375.22万股,公司实际控制人陈荣贤、张丽琴、陈超鹏余直接持有和间接控制4,654.30万股,占公司发行前的股权比例为55.58%。与此同时,根据相关协议约定,公司股东张传建、陈荣波在其持股期间与公司实际控制人采取一致行动,并以陈荣贤的意见作为最终形成的一致行动意见。

对于实际控制人持股超50%,有投行人士表示,这可能存在不当控制的风险问题。对此,纳百川董秘办对《华夏时报》记者表示,纳百川自整体变更股份公司以来,公司按照《公司法》《证券法》《上市公司章程指引》等相关法律、法规和规范性文件的要求,制定了《公司章程》。按照《公司章程》和相关公司治理规范性文件,公司的股东大会、董事会、监事会、管理层、独立董事之间相互协调和相互制衡、权责明确,公司治理规范。

责任编辑:帅可聪 主编:夏申茶

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/263380.html