2023年上半年,兴业银行营收、净利润双双下降。

对于营收下降,财报给出的原因是:“受报告期初 LPR 重定价等因素影响,净息差同比下降 20BP”、“受理财手续费收入下降影响,非息净收入同比减少 9.75%”,

而净利润的变化除了营收下降之外,还有“加大数字化建设、业务转型、品牌及客户基础建设等战略重点领域的费用投入,成本收入比上升”、“合理计提减值,做实资产质量”。

以上,兴业并未提交信用卡的因素,但无论从资产质量上,还是从规模上,其信用卡业务都“不复当年之勇”,其高企的不良率更是反过来恶化了兴业银行业绩的下滑。

曾经的营收、利润奶牛何至于此?一切都要从2022年的“大跃进”说起。

1、新官上任三把火?

“提升零售营业收入占比,让零售成为发展的压舱石”。

履职兴业银行董事长后,吕家进大刀阔斧改革三大条线的组织架构,其中一项就是零售,通过设立零售信贷部,强化零售信贷业务的创新职能,提升普惠金融水平;设立零售平台部,增强对大众客户、长尾客群的综合服务职能......

谈起零售,前有零售之王珠玉在前,后有宁波银行异军突起,发展零售对于新时代的商业银行而言势在必行。从大方向上看,吕家进的决策并没有错。

信用卡是零售业务的排头兵,信用卡中心也是兴业银行零售条线组织架构的五大部门之一,要大力发展零售,信用卡必须扛起重担。

然而,2022年并不是信用卡开疆拓土的好时机。

作为疫情的最后一年,2022年依然艰难,全年全国居民人均可支配收入36883元,比上年增长5.0%,扣除价格因素,实际增长2.9%,中位数31370元,增长4.7%,此外房地产的抛售潮、断供潮也映射出了普通用户的资金压力和金融风险。

基于此,很多商业银行的信用卡业务扩张脚步普遍放缓,而兴业银行是一个特例。

通过逆势发力信用卡业务,2022年兴业银行信用卡的多项指标在同体量的银行中大幅领先:其中,新增发行信用卡 660.41 万张,累计发卡 6630.42 万张,较上年末增长 11.06%;同时信用卡消费金额逆势增长了 5.19%;信用卡贷款也同比增长了3.73%。

图片来源:华尔街见闻

其中,新发卡的高增长态势延续到了今年上半年,而截至今年上半年末,兴业银行累计发行信用卡 6,945.06 万张,较上年末增长 4.75%,报告期内新增发卡 314.74 万张,但疫情后的复苏并没有如预期般猛烈。

这种背景下的大力发展信用卡,像极了一场不合时宜的“大跃进”,2022年末兴业信用卡不良率已经飙升至4.01%!

兴业银行在2022年年报中指出:信用卡行业资产质量整体承压,公司信用卡违约金额也出现超预期增长。

2、“大跃进”的苦果

在过去的一年半时间,从累计和新发卡量上看兴业银行的信用卡业务依然保持不错的势头,但从实打实的业务量去看却是另一番景象。

今年上半年,兴业银行信用卡的交易金额和贷款余额并没有如2022年一般实现增长——贷款余额从4528亿元下降至4141亿元,降幅为8.5%,信用卡余额占比也较上年末下降 1.80 个百分点;从累计交易金额上看:上半年兴业银行信用卡为12037 亿元,同比下滑14%!

为何兴业银行“赠卡不增量”?

首先,兴业银行信用卡发卡量的披露口径一直是新增发卡和累计发行卡两个数据的增长,但真正能够代表信用卡业务实力的是流通卡数量。那兴业银行信用卡的流通卡数量是多少,又是否实现了正增长?恐怕只有吕家进和相关内部人员知道。

其次,信用卡业务规模的变化或与兴业银行的主动调整有关,毕竟2022年超预期增长的不良率着实有些吓人,据财报:上半年兴业银行优化贷前准入政策,持续完善信用业务监测机制,加强贷中管控与催收,逾期贷款指标出现向好趋势。

金融像是一个端水生意,只要松一松外控或者内控,大量业务就进来了,业绩问题解决了,短期内会形成业绩喷发,但后遗症会伴随很久;但过于严苛的风控措施则会过度挤压业务,让规模增长成为难题。

优化了“贷前准入”自然会对规模造成一定影响,好处就是不良率下降,但兴业银行信用卡的不良率下降幅度却有些一言难尽——信用卡贷款不良率较上年末仅下降0.07 个百分点至3.94%,在上市股份行中依然是“顶流”的存在,要知道招商银行信用卡同期的不良率只有1.68%。

至此,“大跃进”的结果已经十分明显,兴业银行对风控的收紧也可以看做是对“大跃进”的一种补救,但要花多长时间恢复元气尚未可知。

不过,过去的一年半里,兴业银行信用卡也不是没有进步,起码投诉量有所降低。

3、白金卡=900元年费,你知道吗?

信用卡业务一直是银行业投诉的大头,而对于兴业银行而言同样如此。

2023上半年,兴业银行全渠道消费投诉 200,126 件,较上年同期减少 54,868 件,下降21.52%,从消费者投诉业务类别来看,信用卡业务投诉占比 87.14%。

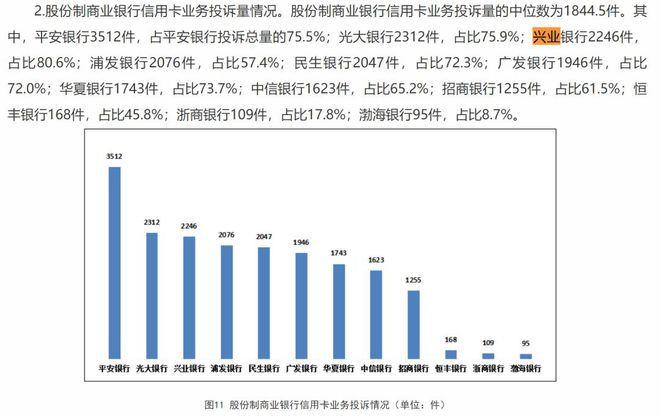

虽然整体投诉量能聊以慰藉,但信用卡投诉量的占比和排名却不免令人担忧,此外在原银保监会公布的《银行业消费投诉情况的通报》中,兴业银行信用卡投诉量至少连续7个季度处于前三。

为何会出现这种情况?兴业银行的白金卡可以看作是一个“横截面”。

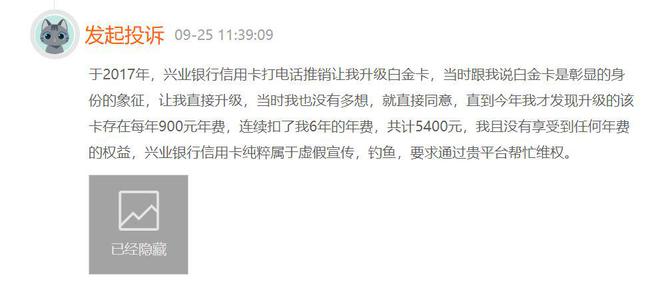

在媒体报道与黑猫投诉上,因白金卡引发的争议颇多,其中有一点频频被消费者提及:升级白金卡时,兴业银行的工作人员未明确告知900元年费。

比如黑猫投诉上编号“17368867990”的投诉指出:“于2017年,兴业银行信用卡打电话推销让我升级白金卡,当时跟我说白金卡是彰显的身份的象征,让我直接升级,当时我也没有多想,就直接同意,直到今年我才发现升级的该卡存在每年900元年费,连续扣了我6年的年费,共计5400元,我且没有享受到任何年费的权益,兴业银行信用卡纯粹属于虚假宣传,钓鱼,要求通过贵平台帮忙维权。”

高端的金融服务收取费用本身是无可厚非的,但前提是你情我愿,如果在付费前未被告知,甚至自身都不知道付费的情况,那么高端服务对于消费者而言就成了烦恼,这不是一种健康、持久的模式。

回过头去看,兴业银行信用卡这个营收、净利润的大奶牛近期表现不佳,多多少少也有这些“不知情”客户冰冻三尺的结果。

吕家进在高调打零售牌的同时,是否会优化信用卡业务的客户体验?读懂君相信:会的,起码从去年四季度和今年一季度的《通报》数据来看,客诉量已经有所好转。

4、 结硬寨,打呆仗?

虽然不良率的问题短时间难以解决,但信用卡的问题对于兴业银行而言,只是结构性问题,吕家进操盘的是一整个兴业“大船”。

这艘大船未来会驶向何方?

回到财报中,兴业银行对于净利润下降的原因的归纳:“加大数字化建设、业务转型、品牌及客户基础建设等战略重点领域的费用投入,成本收入比上升”、“合理计提减值,做实资产质量”。

在银行业业绩整体承压的大背景下,兴业银行逆势加大支出,似乎选择了一条与降本增效、开源节流相反的道路,这可以看作是吕家进选择夯实基础、“结硬寨,打呆仗”的一种体现。

但此时逆势而行,是否依然有些不合时宜呢?让后续的财报给出答案吧。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/263352.html