1、沪深300指数增强哪家强?

2、中证500指数增强哪家强?

3、上证50指增、创业板指增哪家强?

前几天我们介绍了几个主流宽基指增,今天我们聊聊今年最红的红利指增。

1、什么是红利策略?

红利是指公司向股东分配的盈利部分。当一家公司获得盈利时,可以选择将部分利润以红利的形式返还给股东,返还可以现金或股票形式进行。

一般判断红利高低的量化指标主要由股息率表示,即每股分红除以价格:

股息率

前两天我们转载了懒人养基老师的文章《谁是最好的红利策略?》,文章对红利策略有非常好的概括:

红利策略本身就是好公司+好价格策略,是一种长期有效的“聪明策略”,它所选的股票有以下特点:一是高分红,代表着较强的赢利能力;二是股息率选股意味着估值较低,如果股价涨幅过大股息率降低就会被剔除成分股。

数据来源:Wind,数据截至2023年7月31日

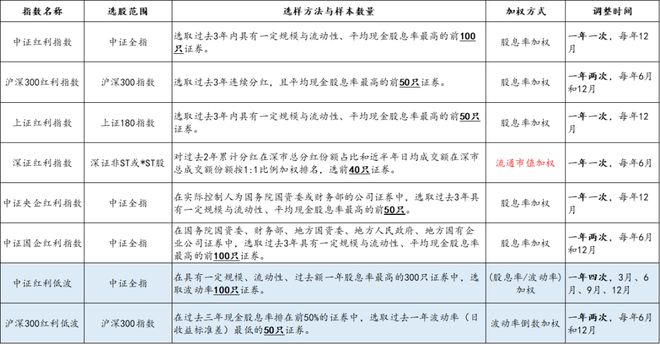

近些年市场对于红利策略逐渐认可,自2016年以来稳步上涨。截至2023年7月31日,我国有52个红利相关指数,81只红利指数型股票基金,总规模达到555.82亿元,占市场全部指数相关基金规模的1.89%。

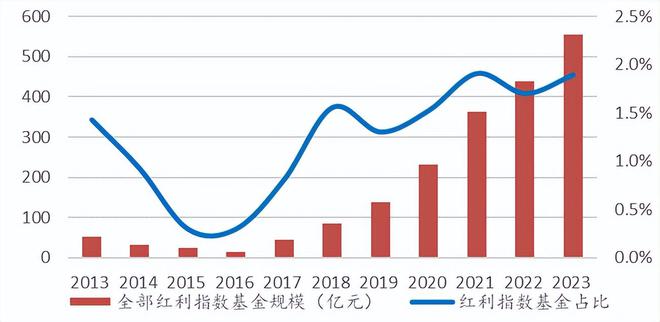

结合规模与过往业绩表现判断,目前8类红利指数较为突出:中证红利、沪深300红利、上证红利、深证红利、中证央企红利、中证国企红利、中证红利低波动以及沪深300红利低波动。

2、中红利指数增强

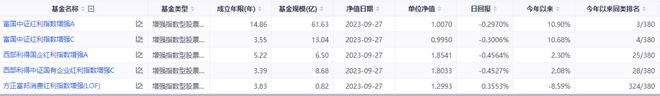

目前市场中红利指数增强产品比较稀缺,只有富国中证红利指数增强、西部利得国企红利指数增强和方正富邦消费红利指数增强。

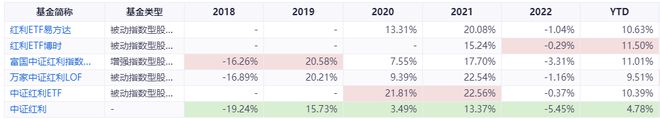

富国中证红利指数增强成立于2008年11月20日,截至9月28日产品累计收益384.62%,跑赢基准220%,跑赢沪深300指数300%,年化收益率11.20%,跑赢基准4.32%,跑赢沪深300指数6.75%。

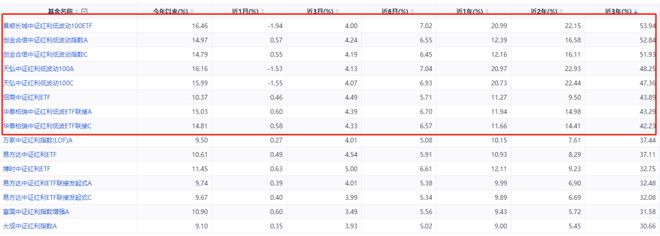

包括普通指数基金在内,市场上名字带有中证红利的指数产品共29只,仅结合近3年业绩来看招商中证红利ETF也是不错的选择。

招商中证红利ETF成立于2019年11月28日,在成立以来的3个自然年度跑在同类产品前列,截至目前累计收益率为74.32%,年化收益率15.59%,考虑到2021年、2022年以及今年糟糕的市场环境,这样的表现非常不俗。

另外,中证红利低波动近3年表现也要明显优于中证红利,其中创金合信中证红利低波动指数、景顺长城中证红利低波动100ETF、华泰柏瑞中证红利低波ETF和天弘中证红利低波动100最为优秀。

中证红利低波指数是先选出75只股息率最高的股票,利用波动性对筛选出来的高分红公司进行排序,选取波动性低的50只个股作为成分股。

董梁:攻守兼备,红利低波的稳健收益之路

考虑到近3年的市场环境,弹性较低的中证红利低波动表现优于中证红利并不意外,而拉长周期看中证红利的表现其实要略微优于中证红利低波动。

3、国企红利指数增强

市场上追踪中证国有企业红利指数的产品并不多,西部利得国企红利指数增强跟踪是比较有代表性的一只产品。

资料显示,中证国有企业红利指数从沪深市场国有企业中选取现金股息率高、分红比较稳定且有一定规模及流动性的100只上市公司证券作为指数样本,反映国有企业中高股息率证券的整体表现。

西部利得国企红利指数增强成立于2018年7月11日,截至9月28日,西部利得国企红利指数增强成立以来累计实现收益率102.34%,年化收益率14.46%。

值得一提的是,产品成立以来的4个完整自然年度全部实现正收益,其中2021年实现正收益17.39%,2022年实现正收益6.77%。

市场上还有两只类似的产品,分别是鹏扬中证国企红利ETF和国泰香港国企ETF,两只产品都是今年8月份刚刚成立。

其中鹏扬中证国企红利ETF成立于2023年8月25日,成立以来不仅小幅亏损,而短短一个月就跑输了业绩基准1.7%左右,这个幅度不算小,后期还需要观察。

4、方正富邦消费红利指数增强

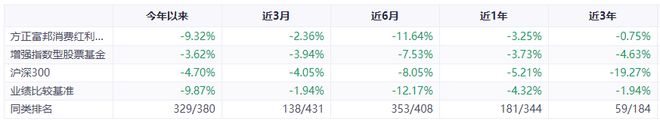

由于近3年消费股表现实在拉胯,方正富邦消费红利指数增强并未实现正收益。

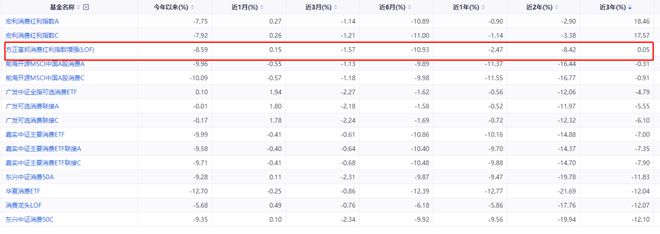

不过对比同类产品,全市场名字带有消费的指数产品共有87只,方正富邦消费红利指数增强近3年业绩以0.05%排在第2位,实属不易。

另外,全市场名字带有消费的偏股混合型基金、普通股票型基金以及指数基金共有296只,方正富邦消费红利指数增强近3年业绩可以排在第17位。

从自然年度来看,方正富邦消费红利指数增强近3个完整自然年度分别实现收益41.44%、10.75%和-9.22%,均排在同类前列,算是经受住了熊市的考验,未来牛市能不能带来超额收益值得关注。

我们经常跟大家强调两个观点:

其一、只有可复制的策略,才有可复制的利润。

其二、要想通过基金获利,就得知道行情好的时候基金经理在赚什么钱,行情不好的时候在亏什么钱。

不过对于普通投资者而言,要辨别主动基金经理的投资策略有不小的专业门槛,这也是很多人投资基金亏钱、持有基金痛苦的原因之一。

从某种程度上说,一些策略型的指数产品可以规避这些问题。

比如说策略型的指数产品单从名字就能知道它到底是什么策略,并且它的策略不会漂移。

当然盈亏同源,策略型的指数产品缺点也同样突出,由于底层资产过于聚焦于某一种类型,在A股这样风格不断漂移的市场,偶尔几年会表现低迷。

就比如今年被神话的红利策略,其实在2019年和2020年,也就是万物皆利好茅台的时代,它的表现就平庸很多。

对于这样的弊端,投资者可以用两种方式规避:

第一种是以组合的形式进行投资,以不同风格的产品搭建组合应对市场变化,达到东边不亮西边亮的效果。

第二种是尝试拥有一定的投资能力,在合适的时间入场,合适的时间出场,实现收益最大化。

牛市末尾最好的选择是中证红利或红利低波动,用它扛过震荡市和熊市,投资体验一定会很好。

熊市末尾为即将到来的牛市布局,应该选择最有弹性的,红利质量、信息红利应该成为重点关注的方向。

消费红利回报最为稳定,能够穿越牛熊,可以作为配置底仓。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/262421.html