原创首发 | 金角财经

作者 | 塞尔达

饲料和养猪巨头正大股份的IPO凉了。

10月8日,上交所官网发布公告称,因正大股份及保荐人提交撤回申请文件,决定终止对正大投资股份有限公司首次公开发行股票并在沪市主板上市的审核。

上述公告也意味着这个备受关注的百亿IPO暂时告一段落。

正大股份背后是泰国正大集团,由谢氏家族创立,后者正是声明显赫的泰国首富家族。

正大股份则是正大集团在中国大陆的饲料、生猪养殖及屠宰业务的唯一经营主体。2022年,正大股份饲料产量规模在国内排名第三,生猪出栏规模排名第四。

不过,本次IPO终止前,正大股份业绩、应收账款、关联交易等均被上交所重点关注。

曾因“垄断”被约谈,

背后是泰国首富家族

正大股份是国内规模最大的饲料生产商和生猪养殖企业之一。今年3月2日,该公司向上交所递交首次公开发行股票并在主板上市招股说明书,计划公开发行不超过5.67亿股,募资150亿元,建设广东湛江生猪产业链项目、湖北咸宁生猪产业链项目等10多个项目。

申报材料显示,正大畜牧投资持有正大股份65%股权,为正大股份控股股东;而泰国正大集团通过CPG Overseas等多层架构间接持有正大畜牧投资100%股权,为正大股份间接股东。

同时,谢正民、谢大民、谢中民及谢国民等四兄弟家族则通过泰国正大集团间接持有正大股份。

正大集团从事农牧食品、批发零售、电信通讯、金融、地产、制药及机械加工等行业和领域的多元化跨国集团公司,业务遍及全球21个国家及地区。作为全球最大的农牧业企业集团之一,正大集团是改革开放后第一个进入中国大陆的外商企业。

1979年,正大集团在深圳投资1500万美元,建成当时全国最大的年产8万吨的现代化饲料生产企业——正大康地有限公司,成为中国大陆第一个外商独资饲料企业。

此后,正大集团陆续在中国大陆各省市设立饲料生产、牲畜养殖、农牧食品加工等农牧企业。

1996年3月,正大股份设立。

在20多年的发展历程中,正大股份逐步通过业务拓展、业务重组、并购等方式拓展和整合了正大集团在中国大陆的饲料、生猪养殖及屠宰业务,最终成为正大集团在中国大陆的饲料、生猪养殖及屠宰业务的唯一经营主体。

不过,就在撤回IPO前不久,正大股份因“垄断”被监管机构约谈。

今年7月31日,国家市场监督管理总局依据《反垄断法》和《禁止垄断协议规定》有关规定,约谈包括正大股份在内的四家生猪养殖企业。

根据市场监管总局公告,2023年6月20日,牧原、温氏、双胞胎、正大四家企业作为发起人,签署《互不挖人公约》,倡议不挖人、不拆台等,有违《反垄断法》精神,不利于构建全国统一大市场。约谈会要求,四家企业要高度重视《互不挖人公约》存在的问题,切实增强责任意识,坚持依法合规经营。

业绩恶化

根据招股书,1996年成立时,正大股份主营业务为饲料加工业务。经过近30年的发展,公司已逐步发展成为一家集饲料研发生产与销售、生猪养殖及屠宰业务为一体的多元化、现代化农牧企业。

2019-2021年,正大股份饲料产量分别为765.52万吨、949.86万吨、1045.15万吨,2022年上半年饲料产量达509.92万吨。以2022年饲料产量计算,正大股份饲料产量规模排名第三,仅次于新希望、海大集团。

生猪业务方面,2019-2021年,正大股份生猪出栏量分别为418.78万头、432.50万头和614.55万头,2022年上半年生猪出栏量达到426.63万头。以2022年生猪出栏数量计算,正大股份生猪出栏规模排名第四,仅次于牧原股份、温氏股份和新希望。

但受猪周期调整影响,作为行业巨头的正大股份业绩也难免受到冲击。

正大股份在申报材料中最新披露至2022年上半年业绩。

资料显示,2019-2021年,该公司分别实现营收318.8亿元、456.9亿元、464.6亿元;实现归母净利润20.1亿元、75.7亿元、5亿元。2021年归母净利润同比已经跌超9成。

踏入2022年后,情况进一步恶化。去年上半年,正大股份营收同比下滑8.9%至218.1亿元,归母净利润更是由盈转亏,同比跌接近350%至亏损23.9亿元。

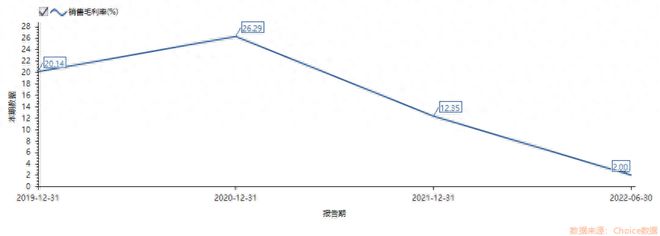

业绩恶化首先最直观的原因就是整体毛利率暴跌。2019-2021年,正大股份毛利率分别为20.14%、26.29%、12.35%,在2021年已经同比暴跌的基础上,2022年上半年,该公司毛利率进一步下滑至2%。

其中,“生猪养殖及屠宰业务”毛利率下滑显著。2019-2021年,这项业务的毛利率分别为27.14%、44.44%、10.71%,而2022年上半年,该数据暴跌至-14.91%。

饲料业务的毛利率相对稳定,2019-2021年分别为15.3%、14.27%、12.9%,而2022年上半年则下滑至11.04%。

由此可见,饲料业务的毛利率即便没有经历生猪养殖及屠宰业务那样暴跌,但在原本就不高的基础上也呈现出逐年下跌的趋势。

更重要的是,这本已不乐观的饲料业务毛利率还面临“注水”质疑。

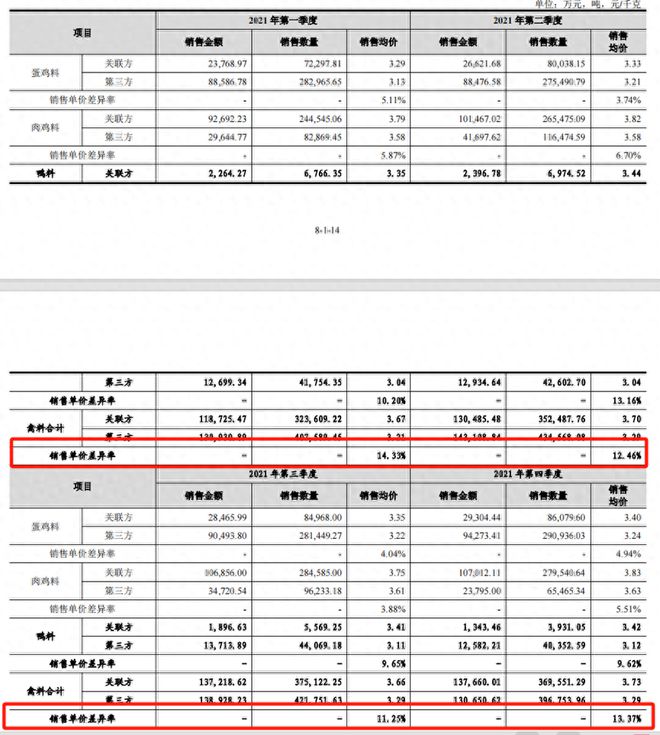

资料显示,该公司向关联方销售的禽料价格明显高于向第三方销售价格。以2021年为例,当年一至四季度,正大股份销售包括蛋鸡料、肉鸡料、鸭料在内的禽料给关联方的单价比第三方分别高出14.33%、12.46%、11.25%、13.37%。

事实上,若按照第三方销售均价模拟,正大股份在2021年度扣非净利润为-1951.15万元;相比之下,申报材料显示的当年扣非净利润为1.62亿元。

对此,上交所要求正大股份说明“量化分析按第三方销售价格模拟测算的业绩,公司是否符合发行上市条件”,以及“是否存在通过调节禽料销售关联交易的定价、销量等方式实现2021年度盈利的情形”。

依赖赊销,现金流恶化

除了业绩恶化,正大股份另一个值得关注的点就是过度依赖赊销。

2019-2021年,正大股份应收账款由16.84亿元大幅增加至39.23亿元,同期营收由318.8亿元提升至464.6亿元,营收增速显著低于应收账款增速。

2022年上半年,正大股份营收同比跌接近10%,但应收账款依然在半年时间了增加超过3.6亿元,增幅超过10%。

应收账款大幅增加同时,账龄结构也出现恶化。

2021年末时,正大股份账龄超过1年的应收账款只有3.9亿元,占全部应收账款比例约11%;但过了半年至2022年中时,超过1年账龄的应收账款就达到了8.4亿元,占全部应收账款比例约21%,长账龄应收账款半年时间就增长了116%。

同时,过度依赖赊销也使正大股份应收账款周转率明显落后于同行,2019-2021年和2022年上半年,该公司应收账款周转率分别为18.17次、20.96次、15.25次、6.17次;同期A股申万三级行业生猪养殖板块中位数分别为85.82次、157.99次、121.8次、39.64次。

可供参考的是,养猪一哥牧原股份在实现过千亿元营收同时,应收款也只是维持在2亿元左右,与正大股份对比明显;

另一巨头新希望,业务构成上与正大股份更类似,有超过一半的营收来自饲料业务,但它的应收账款周转率也明显高于正大股份,其实现过千亿元营收同时,应收账款都是在20亿元以下。

此外,伴随着应收账款大增,这部分的坏账比例也明显抬头。2019-2021年和2022年中,正大股份应收账款逾期金额占账面余额比例分别为18.82%、32.31%、54.71%、58.39%。

值得注意的是,上述报告期各期末,应收账款前五名主要为关联方,而近年应收账款回款比例低的主要原因也是关联方部分未回款所致。

业绩恶化、过度依赖赊销、坏账增加,正大股份的现金流情况有多糟糕就可想而知。

2021年,该公司经营现金流净额为-4.86亿元;到了2022年上半年,经营现金流净额进一步恶化至-18亿元。要知道在2020年时,该数字为45.66亿元。

这也使正大股份的负债情况变得糟糕。

2022年中时,正大股份的总负债高达323.94亿元,相比2021年末的276.28亿元,仅半年时间就增加了接近50亿元。在2019年末时,这个数字还不足180亿元。

更严重的是负债结构。

一般来说,负债也并非都是坏事,如“合同负债”等“造血型”负债,往往是反映一家企业在产业链的优势;但“短期借款”“长期借款”等“输血型”负债占比若过高,可能反映经营状况出现问题。

2021年末和2022年中时,正大股份短期借款、一年内到期非流动负债、长期借款、租赁负债、长期应付款这几项主要的“输血型”负债合计都已经超过200亿元,占全部负债的比例超过7成,分别为72.82%和76.75%;

而在2019年末时,这几项“输血型”负债合计也只有86.07亿元,占总负债比例不足一半,只有48%。

以输血型负债为主体的总负债急速攀升,意味着正大股份已经很难通过自主经营来维持运作,只能依靠不断地融资来硬抗。

参考资料:

期货日报《撤单!养猪巨头A股IPO终止,背后是泰国首富家族!》

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/261980.html