当前的A股,正掀起一股IPO终止的浪潮。

日前,在股民的关注中,中央空调设备制造商浙江国祥股份有限公司的IPO被紧急叫停。

起因是,浙江国祥的IPO引发了市场热议,有投资者质疑浙江国祥退市之后再上市、同样资产再次上市、发行价格过高等问题。对此,监管层快速回应,上交所决定对浙江国祥开展专项核查,浙江国祥原定于10月9日的发行申购工作已暂缓,上交所将根据专项核查的情况决定后续工作。

事实上,除了浙江国祥IPO被临时叫停,今年IPO终止的企业也不在少数。

据IPO日报不完全统计,2023年1月1日至10月8日,A股IPO终止企业已达207家,包含审核不通过、主动撤回、审议过会后终止注册等。

那么,这些公司主要集中在哪个版块?终止的原因又是什么?

来源:官网

二次上市?

据悉,若成功开始申购,浙江国祥IPO最终定价为68.07元/股,市盈率为51.29倍。

Choice金融终端显示,截至9月25日,2023年A股共有23家公司主板上市公司的平均首发市盈率为29.87倍,浙江国祥的发行市盈率远超这一数字。同时,同行空调龙头企业格力电器为8.07倍市盈率,美的集团10.69倍市盈率。浙江国祥的定价高于头部家电公司美的集团和格力电器。

按照发行价,浙江国祥的市值71.5亿元,本次IPO,公司计划募资7.37亿,保荐机构、公募基金抬轿,募集资金23.84亿元,超额募资金16.47亿元。

本次引起争议的一大原因是,投资者质疑浙江国祥同一资产卖壳后再度IPO。

浙江国祥是A股市场的“老兵”,早在2003年,浙江国祥的前身国祥制冷就已上市。国祥制冷成立于1993年,主营业务空调制冷,2003年12月在沪市主板上市,2017年-2018年,因经营状况不佳,国祥制冷的业绩连续亏损,股价由最高的12.4元/股下跌至2.3元/股,被上交所实施退市风险警示处理。

2009年,国祥制冷卖壳给房地产公司华夏幸福后实施重大资产重组,将原有的中央空调业务置出,成立了国祥空调,资产重组于2011年9月完成。此后,华夏幸福借壳上市。2012年,原国祥制冷的董秘陈伟根以8000万元向华夏幸福买下了国祥空调,国祥空调也就是现在的浙江国祥。

三年休整后,浙江国祥一直在谋求上市的路上,2015年,浙江国祥挂牌新三板。2017年,浙江国祥在新三板暂停转让转战上交所主板市场,排队一年后撤回了IPO申请文件,2020年年底,浙江国祥欲改道科创板IPO上市,申报稿被上交所受理,但在2021年7月,由于公司及保荐人撤回申请文件。2023年,浙江国祥重新计划上市。6月,浙江国祥顺利过会,计划国庆后开启申购。

总结20年上市之路,浙江国祥上完了市、卖壳、原高管又买回、又来上市。

一位网友调侃道:目前A股进入全民找茬阶段,以此促进市场进步。

除了以上问题,部分投资者还质疑,一家做空调的企业,却没有什么高科技。公司账户里躺着9亿元现金用来理财,大股东疑用“清仓式”分红分走公司利润。目前传统空调产业过剩,浙江国祥上市到底是为了发展还是为了圈钱?本次承销商大头为公募基金,是否拿散户的钱去高估值申购?假使浙江国祥上市,公司资产高达71.5亿元,大股东陈根伟夫妇持股占比36%,资产为25亿元,是2015年购入价的31倍多。

创业板是重灾区

除了浙江国祥IPO被临时叫停,今年IPO终止的企业也不在少数。

随着注册制改革不断深化,A股市场的环境发生了重大转变,对企业的上市也提出了更高的标准和要求。

据IPO日报不完全统计,2023年1月1日至10月8日,A股IPO终止企业已达207家,包含审核不通过、主动撤回、审议过会后终止注册等。

从板块来看,今年这207家IPO终止企业中,沪主板27家、深主板23家、创业板83家、科创板45家、北交所29家。

可以看出,创业板终止企业最多,占比近半,为IPO终止的重灾区。科创板2023年以来IPO终止数量仅次于创业板,终止企业占比22%。

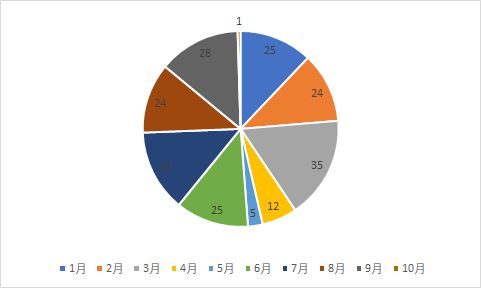

从207家企业终止审核公告时间分布来看,2023年1月终止25家、2月终止24家、3月终止35家、4月终止12家、5月终止5家、6月终止25家、7月终止28家、8月终止24家、9月终止28家、10月目前终止1家。

对比发现,单月终止企业数均在3月达到峰值。而这主要与IPO企业年报审计时间相关,拟IPO企业会在财务数据更新后核算自身是否依旧满足板块上市财务数据要求,如未达到相关标准,此时会出现扎堆撤回申报的情况。

与此同时,自6月起的单月终止企业数量均在20家以上,一直居高不下。

这或许是受到近期证监会等多部门出台的措施影响。

8月27日晚间,证监会网站发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》。

关于IPO、再融资收紧方面,证监会从当前市场形势出发,完善一二级市场逆周期调节机制,围绕合理把握IPO、再融资节奏,作出六项安排。其中一项安排就是根据近期市场情况,阶段性收紧IPO节奏,促进投融资两端的动态平衡。

对此,一位券商人士指出,到去年年底,A股上市公司的数量就超过5000家了,量到之后,对质有要求是顺理成章的事情。不论是科创板还是创业板,在上市门槛的把握上,对于公司的商业化能力、确定性程度都有了一定的提高。

医药撤回潮

细分行业来看,207家终止企业分布在近30个行业。其中,计算机、通信和其他电子设备制造业IPO终止企业数量最多,有45家;其次分别为软件和信息技术服务业、专用设备制造业,分别有19、17家IPO终止。

此外,医药制造业近期出现了一小波IPO撤回潮。

7月21日,国家卫生健康委会同教育部、公安部、审计署、国务院国资委、市场监管总局、国家医保局、国家中医药局、国家疾控局、国家药监局,联合召开视频会议,部署开展为期1年的全国医药领域腐败问题集中整治工作。会议强调,医药领域腐败问题直接危害人民群众生命健康,直接影响党和政府形象,要进一步提高政治站位,以“零容忍”态度坚决惩处腐败,大力营造风清气朗的医药领域发展环境。要进一步站稳人民立场,切实增强责任感使命感,压实主体责任,形成工作合力,针对医药领域生产、供应、销售、使用、报销等重点环节和“关键少数”,坚持标本兼治、纠建并举,坚持较真碰硬、宽严相济,深入开展医药行业全领域、全链条、全覆盖的系统治理,进一步形成高压态势,一体推进“不敢腐、不能腐、不想腐”。

7月底,上交所、北交所等监管机构纷纷在当期最新发布的审核动态中发布了医药拟IPO企业的销售费用合规性等问题提出了核查要点。

自上述消息发布以来,此后的两个多月内,已经有5家拟上市医药企业主动终止了其IPO的推进,分别是百神药业、津同仁堂、荣盛生物、力捷迅、齐晖医药,其中荣盛生物已经通过了上市委的审议。

根据招股书,2019年至2021年和2022年上半年,荣盛生物的销售费用分别为4289.40万元、5473.78万元、8456.58万元和3958.08万元,占营业收入的比例分别为34.61%、32.62%、32.28%和 33.81%,高企的市场推广费十分引人注目。

过会后终止

从终止类型来看,大多数企业是在问询阶段主动撤回申请,其余还有部分企业为审核不通过、或是审议过会后终止注册等。

今年以来已有9家IPO企业过会后终止注册,分别是赛特斯、福特斯、优迅科技、好达电子、皓泽电子、笛东设计、晶导微、荣盛生物、和创科技。其中科创板和创业板IPO企业分别有4家、4家,另有北交所1家。

从提交注册到终止注册的时间来看,多数企业在注册环节耗时一年以上。其中,晶导微自2021年11月26日提交注册,2023年7月5日终止注册,中间相差586天,是9家企业中“注册期”最长的公司。

纵观晶导微的IPO历程,2020年7月6日,公司申报创业板IPO获深交所受理,历经两轮问询后,公司于2021年9月1日通过了上市委会议,随后于当年11月26日提交注册,但在等待586天后终止注册。

从其收到的注册阶段问询问题来看,部分公司终止注册的原因包括持续盈利能力、内控规范性、板块定位等多方面。

例如,在皓泽电子的注册阶段,证监会的问询问题主要在于公司的业绩下滑、产品结构及终端客户结构变化是否对持续盈利能力产生重大不利影响。福特科在注册阶段被问及内控不规范、研发人员比例及费用问题。优迅科技被问及是否符合科创属性要求、销售收入确认时点是否符合企业会计准则规定等。晶导微则在注册阶段收到两次问询,其中首次问询问题主要涉及公司的原材料采购、毛利率以及募投项目问题,第二次问询问题主要关注公司股东李道远出资来源披露是否准确、是否存在股权代持情况等。

在好达电子的注册阶段问询问题中,证监会指出,交易所审核阶段,问询了报告期各期对前五大经销客户的销售情况及变动原因,要求公司进一步说明关于保证收入确认准确性的相关内控制度,是否健全并有效执行等多方面问题。此外,笛东设计、赛特斯还均被关注到实际控制人亲属股份锁定等问题。

北交所首例

在29家北交所IPO终止企业中,和创科技较为特殊,这是北交所首家IPO过会后终止注册的企业。

具体来看,和创科技是一家具备自主研发PaaS能力的SaaS云服务提供商,致力于为建筑工程、装备制造、泛快消等行业的企业级客户提供数字化解决方案。

和创科技成立于2009年1月。2015年11月,和创科技挂牌新三板,2020年5月调至创新层。2022年6月,北交所受理了其首发申请,和创科技在2022年12月上会并成功获得通过,并于当月提交了注册申请。

一切都按部就班,成功就在眼前时,2023年8月,和创科技的注册程序终止,终止是因为公司和保荐方都提交了撤回。

根据披露,和创科技2020年至2022年的营业收入分别为1.08亿元、1.45亿元、1.7亿元,净利润分别为-847.27万元、-1914.5万元、-4844.89万元,连续三年亏损。

此外,和创科技还因业绩问题变更了上市标准。

原本,和创科技选择了“市值不低于4亿元,最近两年营业收入平均不低于1亿元,且最近一年营业收入增长率不低于30%,最近一年经营活动产生的现金流量净额为正”作为上市标准。公司过会时间是2022年12月,但更新后的2022年数据显示,2022年较2021年营业收入增幅只有约17%,达不到30%。

或因如此,2023年5月,和创科技召开第二届董事会第二十八次会议,对发行上市标准进行了变更,变更为“市值不低于15亿元,最近两年研发投入合计不低于5000万元。”2021年及2022年,公司研发投入分别为3272.76万元、5035.08万元,合计为8307.84万元,满足上市标准。

值得一提的是,和创科技多次变更发行底价也惹出了不小的争议。

申报稿中,和创科技打算公开发行股票不超过2716万股,包含采用超额配售选择权发行的股票数量在内,公司拟向不特定合格投资者发行股票数量不超过3123.40万股,发行价格拟定为不低于21.36元/股。

但在第一份注册稿里,和创科技将发行价格调整为不低于16元/股;在第二份注册稿里,又调整成了不低于2.14元/股。这个价格相当于最初的1折。

记者 吴鸣洲 杨雪婷

版式 佘诗婕

编辑 傅光云

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/258771.html