文/清华大学国家金融研究院副院长,清华大学五道口金融学院党委委员、副研究员,金融发展与监管科技研究中心副主任,《清华金融评论》执行主编张伟

2023年以来,美国呈现经济增速恢复向上、通胀持续回落向下的良好态势,似乎“软着陆”概率在上升,而“滞胀”风险在下降。通过比较美国当前与20世纪70年代滞胀期间的经济表现和形成原因,本文分析研判了美国经济能否摆脱“滞胀”风险的可能性。

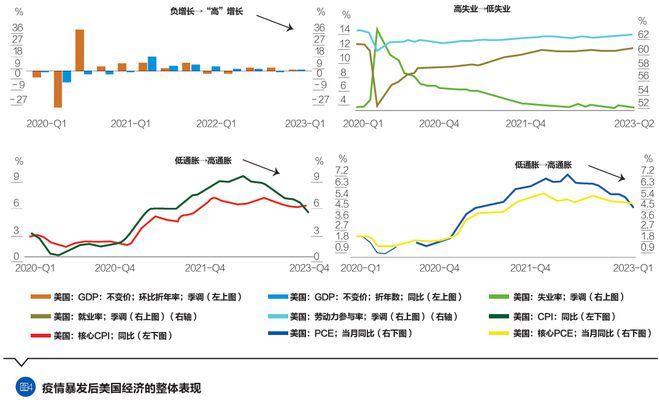

2020年以来,受新冠疫情的外生冲击和美联储货币政策快松快紧的影响,无论是以GDP增速,还是以CPI指数来衡量,美国经济均呈现大起大落特征。2021年下半年以来,随着经济增速放缓和通货膨胀逐步高企,关于美国经济走势,市场同时出现了“软着陆”或“滞胀”两种预判。2023年以来,美国呈现经济增速恢复向上、通胀持续回落向下的良好态势,似乎“软着陆”概率在上升,而“滞胀”风险在下降。通过比较美国当前与20世纪70年代滞胀期间的经济表现和形成原因,本文分析研判了美国经济能否摆脱“滞胀”风险的可能性。

20世纪70年代美国经济滞胀表现与原因分析

滞胀表现:经济低迷,物价飞涨,失业率攀升

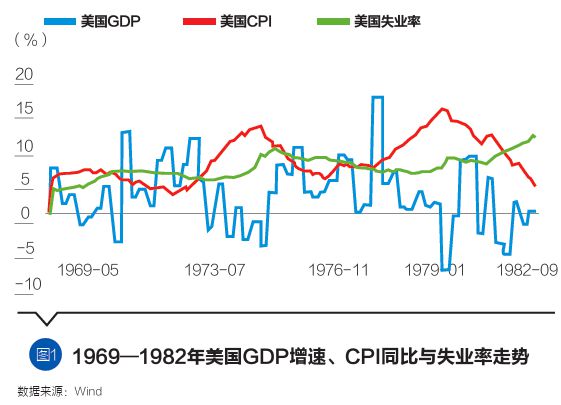

美国20世纪70年代的滞胀,具体而言发生在1969-1982年间。根据万得数据,可以看出,美国经济下滑较为明显的时期包括20世纪60年代末、70年代初、70年代中以及80年代初,如图1所示。其中,以下三年滞胀表现较为严重:一是1975年,GDP较上年下降0.2%,CPI同比上涨9.2%,失业率为9.2%;二是1980年,GDP下降0.3%,CPI飙升13.4%,失业率为7.2%;三是1982年,GDP下降1.8%,CPI上涨7%,失业率达9.7%。在这些年份里,美国经济低迷伴随物价飞升和失业率飙升。

滞胀成因:受石油危机冲击,对经济理论的误解,对成本推进型通胀的执念,以及美元与黄金脱钩

前人的研究表明,美国在20世纪70年代陷入滞胀主要有三个原因:一是石油危机影响。由于中东地区的政治动荡和欧佩克限制石油供给,推动油价大幅上涨,导致美国经济陷入衰退,与此同时,石油价格上涨导致了能源成本的增加,使得生产成本上升,物价持续上扬。二是货币政策操作失效。美国政府在这一时期实行了很多货币政策,尝试控制高企的通货膨胀,但这些政策并没有取得预期效果,反而导致通货膨胀率进一步上升。三是政府支出庞大。美国政府在越战期间军费支出高昂,社会福利项目增加,也是导致美国经济在滞胀的泥沼中越陷越深的原因之一。在比较了上述相关研究成果,以及分析了美联储的政策取向之后,笔者认为,美国经济当时陷入滞胀,主要由以下四方面的原因综合所致。

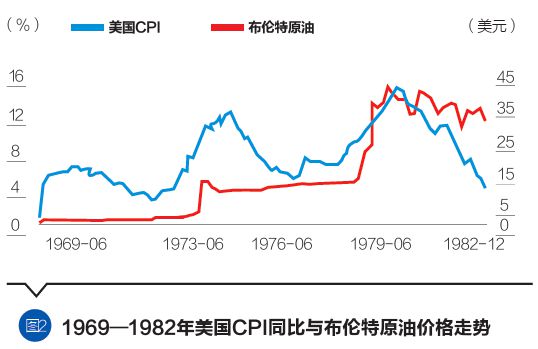

首先,直接原因是受到石油危机冲击。两次石油危机的爆发,导致美国被供给约束型和成本推动型通胀“裹挟”。第一次石油危机发生在1973年10月—1974年3月。由于1973年10月第四次中东战争爆发,石油输出国组织为了打击对手以色列以及支持以色列的国家,宣布了石油禁运,暂停石油出口,造成油价大幅上涨。如图2所示,原油价格从1973年的每桶不到3美元飙到1974年的超过13美元。直到1974年3月18日,阿拉伯国家才宣布结束对美国的石油禁运。受此影响,油价回落至10美元/桶上方,但再难跌回3美元/桶了。

第二次石油危机发生在1979—1980年。1978年底伊朗爆发“伊斯兰革命”,导致石油供给严重不足,油价从13美元/桶一路攀升到34美元/桶。1980年9月22日,两伊战争爆发,产油设施遭到破坏,市场每天有560万桶的缺口,国际油价一度攀升到41美元/桶。

通货膨胀的成因一般来自需求拉动、成本推进和供给约束三方面。在这个时期,受石油危机冲击下的通胀,无疑是由供给约束和成本推进两个因素共同推动的。从图2也可以清晰地看出,两次石油危机的爆发确实给美国的通货膨胀起到了明显的推波助澜作用。

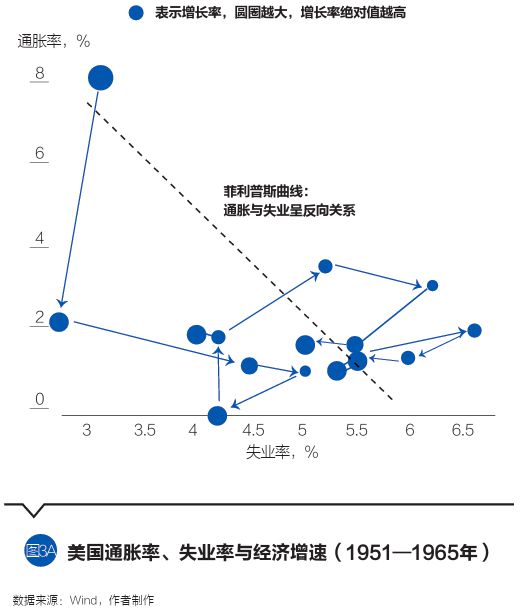

其次,对经济理论的误解。在宏观经济理论——“菲利普斯”曲线的主导下,政策决策者误认为总是可以用通货膨胀来换取就业增长。新西兰经济学家威廉·菲利普斯1958年在《1861—1957年英国失业和货币工资变化率之间的关系》一文中,通过观察实际数据,对失业率与货币工资增长率之间的关系进行了研究。他发现,在劳动力市场上,货币工资高涨的时候,失业率就会下降,反之则相反。然而,这个理论是在特定时期观察得出的结论,并不是普遍真理。

而在实际应用中,人们逐渐用通胀率取代了菲利普斯最初使用的货币工资增长率。这里实际上存在偏误。这是因为,工人货币工资的变化只是物价变化的一个组成部分,而且货币工资变化反映的是劳动力市场状况,通货膨胀反映的是商品市场情况,货币工资变化率与通胀率的走势并不完全一致,因此,失业率和通货膨胀率之间并不总是存在反向替代关系。

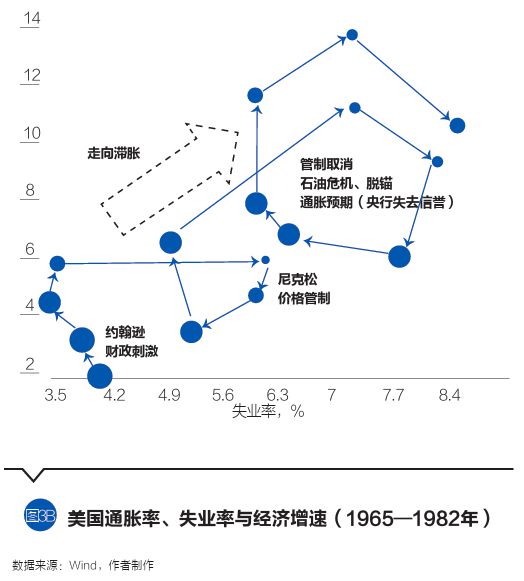

如图3A所示,在1951年到1965年,容忍较高的通胀率可以在一定程度上“换得”较低的失业率,以及较高的经济增长率。但是,在1965年到1982年,容忍较高的通胀率并没有“换来”较低的失业率以及较高的经济增长率,反而进入了通胀率与失业率相互交替、螺旋式上升的境界,并逐步陷入滞胀“泥潭”,通胀率与失业率“双高”,同时经济增长乏力,如图3B所示。然而,当时美国政府和美联储并没有意识到这个问题,只是简单而想当然地认为物价高企,将会带来就业增长和经济回升。在这种“放任”的状态下,美国通胀持续攀升,而就业率和经济增速持续低迷。

再次,对成本推动型通胀的执念。在20世纪70年代滞胀期间,时任美联储主席伯恩斯认为,美国高通胀主要是由成本推动造成的,紧缩货币政策对抗击通胀的效果有限,因此选择“不作为”。时任美国总统尼克松寻求连任,更是希望货币政策维持宽松,因为加息将不利于就业增长。伯恩斯在这个问题上或多或少受到了来自美国政府和尼克松总统的压力。

不过,当时美联储在加息问题上“放任自流”,主要原因还在于,伯恩斯所信奉的经济学理论导致他没能及时出手抑制通货膨胀。具体来说,伯恩斯信奉的是成本推动型通胀理论,他认为通胀在很大程度上是由财政政策、石油价格等非货币因素造成的。1973年石油价格飙升,并由此导致通胀率高企,更是证实了他的这一观点:油价的上涨很大程度上是由地缘政治冲突造成的,并非宽松货币政策所致。因此,面对新一轮的通胀,伯恩斯的第一反应就是,重新实施全面的工资—物价管制,而不是通过加息收紧货币政策,但是这并没有起到控制通胀的积极作用,反而使美国经济陷入工资—物价螺旋,致使成本推进型通货膨胀愈演愈烈。后来,美联储迫不得已也采取了一系列的加息操作,但不够坚定有力,且时断时续,不但没有很好地抑制通胀,反而是“火上浇油”,使通胀和通胀预期都有所增强。

最后,根本原因是受美元与黄金脱钩的影响。布雷顿森林体系于1944年建立,确定了以“双挂钩”为特征的国际货币体系,即美元与黄金挂钩,其他货币与美元挂钩,固定为1盎司黄金兑换35美元,这为二战后全球经济高速发展提供了稳定的名义锚。然而,随着全球经济与贸易空前增长,布雷顿森林体系天生存在的特里芬两难日益明显。与此同时,美越战争导致美国政府开支剧增,债务攀升,进一步加剧了美元提供国际流动性与保持币值稳定性之间的矛盾。

1971年8月15日,美国总统尼克松宣布关闭“美元—黄金兑换窗口”,即解除了35美元兑换1盎司黄金的承诺,终结了布雷顿森林体系。1971年12月,美国与欧洲、日本等国家达成《史密森协议》,宣布美元贬值,由1盎司黄金兑换35美元调整到38美元。1973年2月,美元再次贬值,1盎司黄金只能兑换42.22美元。到了1982年底,1盎司黄金的价格已经飙升至448美元。布雷顿森林体系瓦解之后,全球名义锚出现混乱,美元与黄金脱钩,其他主要货币与美元脱钩,美元相对于黄金大幅贬值,各种货币之间汇率波动加剧,包括石油在内的大宗商品价格飙升,导致全球物价水平大幅攀升,美国也不例外。这是形成20世纪70年代全球经济滞胀局面的根本原因。

疫情暴发后美国经济状况与通货膨胀成因分析

疫情暴发后美国经济状况

2020年初,全球遭遇了百年未遇的新冠病毒大流行,美国经济迅速陷入“技术性”衰退:经济立即滑向负增长,失业率急剧攀升,最高达14.7%。在这种情况下,美国政府迅速采取行动,其中美联储将联邦基金利率调低至0~0.25%,并实施无限量版量化宽松货币政策,向市场注入大量流动性,并采取“直升机撒钱”的方式,直接向小微企业和民众发钱,以稳定投资和消费,美国经济在短短两个月内得以企稳回升。在强有力的救助政策刺激下,美国经济增速逐步恢复,失业率快速下降,至历史低位,然而通胀问题接踵而至,通胀率持续攀升,并变得根深蒂固,成为制约美国经济复苏和令市场担忧的主要问题......

付费¥5

阅读全文

文章来源:《清华金融评论》2023年9月刊总第118期

本文编辑:王茅

Review of Past Articles -

01

02

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/249999.html