文/安娜

9月24日,搜狐新闻报道了一条消息,34岁初中老师重新高考,转学口腔医学引热议。

图片来源:网络,侵删

据了解,这位初中老师不仅是“大龄新生”,更是从原本的工商管理专业,直接跨专业到了口腔医学专业,如此南辕北辙的专业选择,在网上引起了不小的争议,对此她本人出面回应。

一方面该专业发展前景不错,更重要的是她家里面从事的就是口腔医疗行业,学成之后也不需要为就业担忧。

医学专业本来就难学,而在家庭工作比较稳定的情况下,大龄跨专业学口腔医学,背后需要非常大的动力和勇气,而这背后的动力之一可能是口腔医学确实收入和发展前景不错。

人均年薪200万

无独有偶,小编看到另外一则消息:“人均年薪200万,145名牙医撑起一个IPO”。

这两件事联系到一起,好像就更容易理解这位34岁初中老师的选择了。

这个拟IPO公司叫马泷齿科,准备赴港上市,据其招股说明书披露,马泷齿科定位为一家高端民营口腔医疗服务提供商,马泷齿科的145名牙医的平均收入在200万元,最高达到240万元。

而这不是行业的特例。

另外一家高端民营口腔医疗机构瑞尔集团,2019财年至2021年财年,公司分别拥有770名、820名、856名全职牙医,每名全职牙医的平均收入分别为137.67万元、128.79万元与187.48万元。

为什么牙医收入会如此之高?口腔医疗机构愿意支付如此高的人力成本?

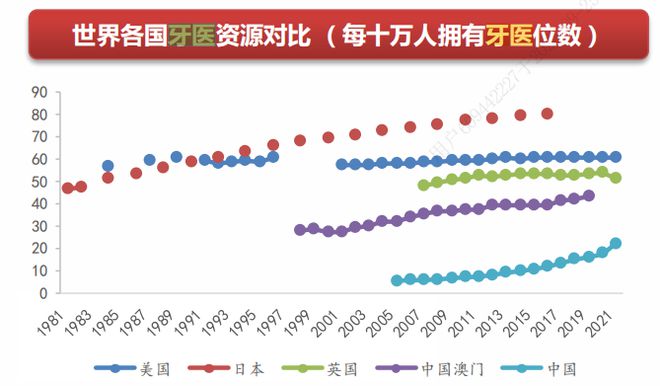

首先,我国对比国外发达国家,口腔医疗人数缺口较大。

我国2021年十万人均拥有牙医数22位,日本每10万人均拥有牙医数83位,对标发达国家仍存在差距。

口腔诊所数量方面,日本平均十万人拥有54所牙科诊所,而我国平均十万人拥有6.5家牙科诊所,对标日本有将近9倍提升空间。

图片来源:西南证券

其次,专业的高学历人才短缺。

公开数据显示,国内受过正规本科牙医教育的医师不足3万人,非正规教育出身或中专水平的牙医人口超过50万人,是前者近10倍多,所以正规职业牙医缺口巨大。

此外,部分口腔项目技术壁垒比较高,比如隐形正畸手术对医生要求高,医生需要根据自身经验,对患者牙齿移动的步骤、距离进行预判,再通过计算机模拟得到治疗方案。

一名没有接触过正畸治疗的医生,需要进行3-6个月的培训及观摩才可以初步掌握隐形正畸手术,培养专业有经验的医生需要较大的时间成本。

最后,口腔医疗服务机构人工依赖程度高,高度依赖医生的技术和声望,主要核心竞争力就是牙医的声望、专业、经验以及服务。

抢人才,是口腔医疗服务市场的“主旋律”。

牙科医生收入如此之高,也带动了近年来国内莘莘学子报考口腔专业的热度。

目前,教育部注册的开设口腔专业的院校有213所,2020年口腔医学专科学校增加13所。2021年,教育部同意增设高职专业点287个,未来我国口腔医生供给有望保持较快增长。

图片来源:西南证券

以上可以看出,国内口腔行业医生收入确实比较不错,接下来我们再看看口腔医疗服务行业的发展前景和公司的经营情况。

口腔医疗行业的特点和行业竞争格局

首先,由于老龄化趋势加剧,基础治疗、种植牙等需求不断增加。

另外,国家卫生健康委员会发布《健康口腔行动方案》,不断深入推进“三减三健”健康口腔行动,随着健康口腔行动方案的逐步实施,我国儿童口腔疾病就诊患者数量将会大幅提高。

以上需求的增加导致国内口腔医疗市场高速增长。

根据弗若斯特沙利文数据,我国口腔医疗市场由2016年的850.5亿元增长至2021年1450亿元,CAGR达11.3%。 其中公立机构市场规模由2016年的340亿增长至2021年的405亿元,CAGR达3.6%; 民营机构市场规模由2016年的515亿元,增长至2021年的1045亿元,CAGR达15.2%。

由于近年支持社会办医等利好民营医疗服务发展政策持续释放,结合口腔医疗依赖医技而非设备,前期投入小的行业特点,民营口腔医疗市场规模增速快于公立医疗。

以上可以看出口腔医疗行业的市场空间和规模还是蛮大的,达到千亿元级别。而且民营口腔机构发展速度更快。

由于口腔医疗市场空间较大,超过千亿市场,加上较少受到经济周期的影响,使得口腔医疗市场一直被认为是长坡厚雪的黄金赛道,受到投资机构的青睐。

不少口腔企业在今年完成新一轮融资。比如美维口腔、登特菲、咿呀集团、深圳玉汝、美奥口腔、格登特、铖联科技、赛乐医疗等都发生了资本动作。

在IPO收缩的背景下,也有一些口腔企业拟IPO上市。

比如正雅齿科于浙江证监局进行辅导备案登记、速迈医学申请创业板IPO获受理,马泷齿科准备赴港上市,而口腔护理公司登康口腔于2023年4月完成在深交所上市。

其次,国内口腔医疗市场高度分散,缺少具备强大实力的连锁机构。

由于最早的牙医是匠人技师,补牙、拔牙、清洗等基础服务没有较大技术壁垒。

从成本端看,医疗器械等可以通过租赁公司租用,牙科门诊启动资金少,牙科诊所门槛较低,市场存在大量的诊疗水平低下的个体诊所。

此外,由于口腔医疗服务中较常见的正畸、种植、根管治疗、修复等项目,需要多次治疗,所以大部分患者选择就近选择诊所,口腔医疗机构服务的半径小。

另一方面,口腔治疗项目对医生人工操作要求高,患者在多次治疗中与医生建立联系,产生信任,口腔诊所在当地打造品牌,并在省内城际间扩张,口腔医疗机构跨区域扩展较难。

根据医涯DSO发布的数据,中国2021年工商存续状态的口腔医疗机构数量为9.2万家,其中存在着大量缺乏资质,诊疗水平低下的个体诊所。

现在连锁口腔诊所在2000-3000家,我国口腔诊所连锁率仅2.5%-3.8%,处于较低水平。

由于市场高度分散,国内的口腔服务公司市占率都较低。

根据瑞尔集团招股书数据,2021年我国民营口腔医疗服务市场规模约为1045亿元,其中通策医疗收入约27.81亿元,市占率约为2.66%;瑞尔集团收入约16.3亿元,市占率约为1.45%,其余上市公司市占率均为1%以下。

图片来源:Wind,叶檀财经整理

我国民营口腔医疗上市公司中,大多公司比如通策医疗、科恩口腔、中国口腔医疗集团等毛利率较高,在45%以上。

通策医疗的销售费用率1%左右,远低于行业10%左右的水平。

不过,通策医疗牙医同行们的薪酬逊色不少。

根据通策医疗2021年财务报表,“医疗服务”项下人力成本为8.35亿元,而当年通策医疗拥有1624名牙医、212名医技与1850名护士。假如护士和医技收入10万元/年,则每名牙医的平均收入39万元,与“年入百万”的同行瑞尔、马泷齿科相比相去甚远。

通策医疗在浙江省内具有较强的品牌和知名度,从而拥有稳定充足的患者,加上地域可支配收入较高优势,具有较高毛利率,叠加公司人力成本控制能力较强,公司实现较高的净利率水平。

不过,通策也逃不掉口腔医疗行业跨区域扩张的难题。

根据公司2022年年报,公司营收中大部分收入仍然来源于浙江省内,占比92%,而省外占比只有8%,而且省外的毛利率比较低,只有24.06%,而浙江省内毛利率41.90%,说明公司在省外的竞争力一般。

图片来源:通策医疗2022年公司年报

总的来说,口腔医疗服务行业长坡厚雪,市场空间较大,但是行业较为分散,较难形成一家独大的局面,所以对于拥有专业有口碑的医生队伍、自己的品牌力、较强管理能力的口腔医疗机构来说,在市场上可以活得较好。

而对于普通人来说,跟文章开头提到的初中老师一样,进入口腔医疗服务机构确实是一个不错的就业选择。

码字不易,喜欢的话,点赞,在看,转发给你的朋友吧,谢谢啦!

叶檀财经微信矩阵号

声明:由叶檀财经运营并管理的微信公众号有且仅有叶檀财经、叶檀股市、叶檀楼市、叶檀学堂、叶檀财富、叶檀放心保、檀香之家,上述七个账号,请用户认准上述微信账号。但凡与上述微信账号不一致的公众号均非叶檀财经注册,也并非由叶檀财经负责运营管理,叶檀财经对其任何行为不承担任何法律责任。请檀香们小心识别,谢谢!

作者:安娜编辑:始末

图片:来源于网络,侵删

叶檀财经作品 | 尽情分享朋友圈

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/246054.html