根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

Mistakes are a part of the dues one pays for a full life.

—Lauren Bacall

报告摘要

一、投资摘要

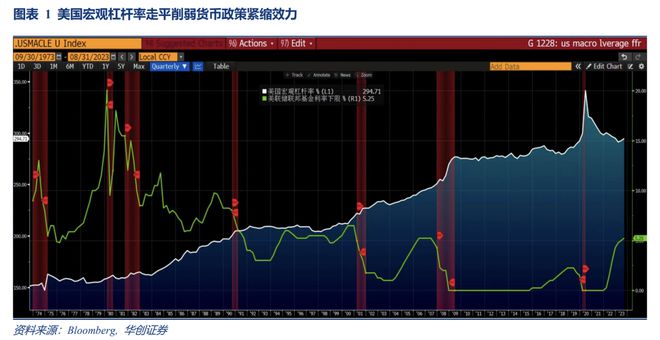

1. 美国宏观杠杆率走平削弱货币政策紧缩效力

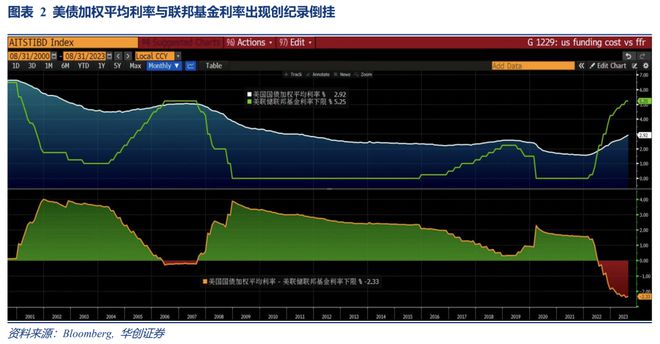

2. 美债加权平均利率与联邦基金利率出现创纪录倒挂

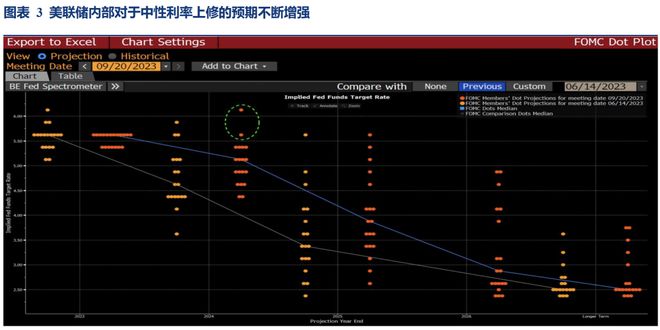

3. 美联储内部对于中性利率上修的预期不断增强

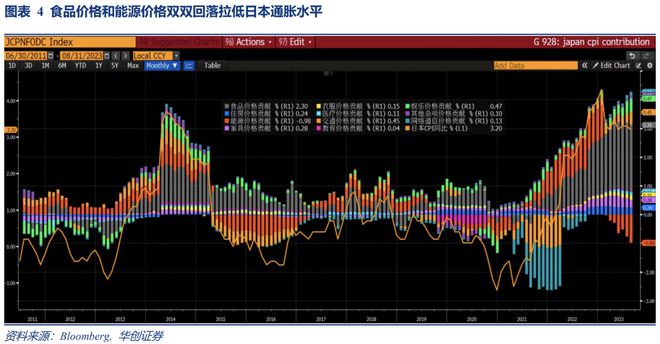

4. 食品价格和能源价格双双回落拉低日本通胀水平

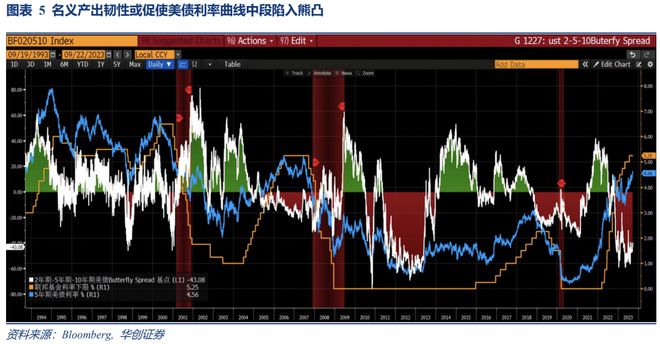

5. 名义产出韧性或促使美债利率曲线中段陷入熊凸

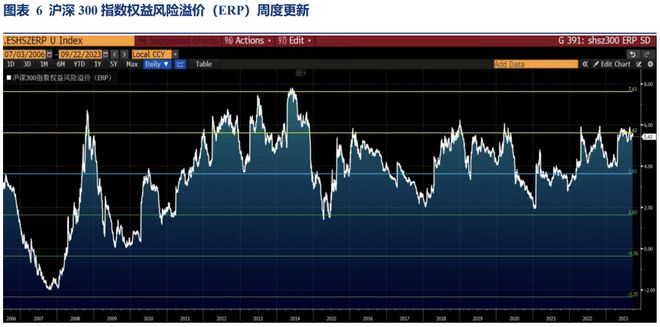

6. 沪深300指数权益风险溢价周度更新

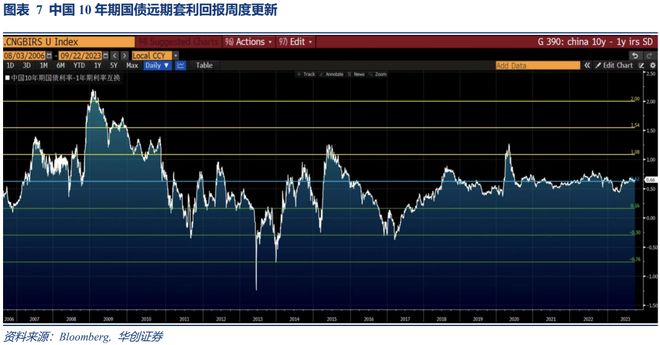

7. 中国10年期国债远期套利回报周度更新

8. 离岸美元互换基差和美元融资溢价周度更新

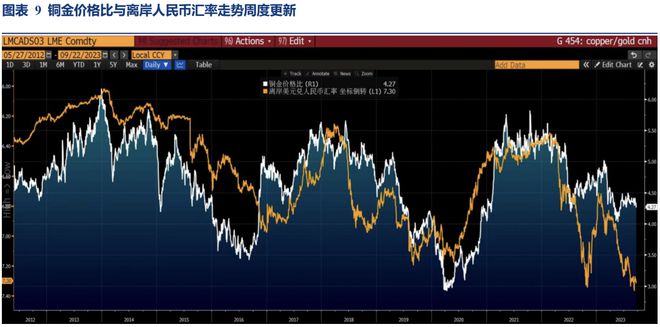

9. 铜金价格比与离岸人民币汇率走势周度更新

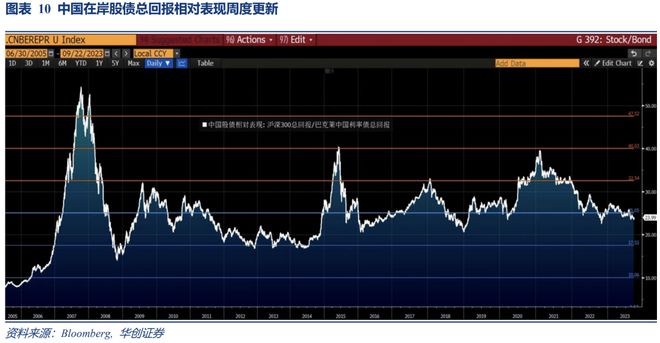

10. 中国在岸股债总回报相对表现周度更新

二、风险提示

美国商业银行爆发系统性挤兑,中东地缘政治风险加剧

报告正文

截止8月份,美国宏观杠杆率为294.7%,仅仅比2019年四季度高出2.3%,并未明显的高出疫情之前的水平。宏观杠杆率走平意味着美联储常规加息幅度难以有效的抑制通胀压力,要么像1994-1999年把联邦基金利率长期维持在限制水平,要么就像1979-1981年一直加息至经济衰退,显然美联储“Higher for Longer”策略选择了1994-1999年的路径。

截止8月份,美国国债加权平均利率为2.9%,联邦基金利率下限为5.25%,前者与后者倒挂达到230个基点,再创历史新高。2022年3月份以来,美联储加息525个基点,美国国债加权平均利率上升131个基点,上行幅度远远小于2004-2006年加息周期,这意味着美联储加息对美国政府债务偿付能力的影响不大。

9月份美联储点阵图显示,预计2024年联邦基金利率中值不低于5%的理事会成员达到10位,高于6月份的6位。2024年联邦基金利率中值的峰值升至6%,比去年12月份上升50个基点。预计中性利率上行的理事会成员为7位,持平于6月份,但是这些委员预计的利率水平更加分散,其中的峰值升至3.75%,回到2017年3月份的高位。

8月份日本CPI同比增长3.2%,比7月份下降0.1%。其中食品价格贡献为2.3%,比7月份回落0.04%;能源价格贡献为-1%,创下2011年以来最低水平,交通价格贡献为0.45%,比7月份走高0.14%。年初至今,日本CPI同比从4.3%降至3.2%,降幅1.1%,高通胀压力持续减弱,将继续阻碍日本央行退出日债利率曲线控制的计划。

截止9月22日,2-5-10美债蝶式套利利差升至-43个基点,此前一度触及10年最低水平-57个基点。美国名义产出韧性和通胀韧性驱动下,美债利率曲线熊陡,长端美债利率上行快于短端美债利率。同样的,美债利率曲线中段也倾向从牛凸陷入熊凸,也即:5年期美债利率上行快于10年期和2年期美债利率。

权益风险溢价用以衡量股票相对于基准国债利率的超额收益。截止9月22日,沪深300指数权益风险溢价为5.4%,跌破16年平均值以上1倍标准差,仍然处于相对的历史高位。以国内10年期国债利率为基准,沪深300指数所提供的超额回报十分明显,估值水平进一步回落空间不大。

1年期利率互换代表短期利率预期,决定了投资者的回购融资成本;10年期国债利率代表投资者承担期限错配的套利目标资产回报。上述二者之差等于债市加杠杆套利的远期回报。截止9月22日,中国10年期国债远期套利回报为66个基点,比2016年12月的水平高96个基点。

美元兑一篮子货币互换基差代表离岸金融机构美元融资的成本,基差越低代表美元融资成本越高;Libor-OIS利差代表相较于在岸商业银行,离岸商业银行的美元融资溢价;截止9月22日,美元兑一篮子货币互换基差为-14.9个基点,Libor-OIS利差为25.8个基点,显示美国中小银行动荡的冲击消散,离岸美元融资环境重新放松。

铜金价格比用以衡量全球总需求向上的动能,也代表全球名义价格上行的空间。离岸人民币汇率受到外部需求和海外资本流入的双重驱动。因而铜金价格比可以作为离岸人民币的领先指标。截止9月22日,铜金价格比降至4.3,离岸人民币汇率回升至7.3;二者背离略微缩小,近期人民币汇率低位震荡,伦铜存在补跌空间。

以沪深300总回报指数代表国内股市回报、巴克莱中国利率债指数代表国内债市回报,二者比值代表国内股票和债券的相对表现。截止9月22日,国内股票与债券的总回报之比为24.0,低于过去16年平均值水平。股票资产和固收资产的相对超额回报回归均值水平,中长期股票资产相对固收资产的吸引力增强。

每周大类资产配置图表精粹系列

更多投研报告

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/242686.html