银行收入来源分为三类:利息收入、手续费及佣金收入、其他收入。

经济增速放缓、利率下行,银行传统的息差收入模式不再性感,提升中收、加快轻资本转型成为各行首选的突围路径。风险低、资本占用低并能与其他金融业务紧密联动的中间业务,能以更少的资本消耗,带来更高的价值回报,中收业务出众的银行也更受二级市场认可。

银行普遍将财富管理视为中间业务的第二增长曲线,纷纷加码相关业务,近年来理财需求爆发、公募基金规模扩容,驱动理财、代理、托管等中收增长,降低受减费让利影响传统中收下滑的负面影响。中收数据部分体现了银行财富管理转型的成果,也成为衡量银行是否轻量化的重要标准。

本篇作为《城商行APP数字化运营报告》第二部分,将从中收和产品货架布局角度,重点分析MAU排行TOP10城商行财富管理转型的进展。

城商行中收增势不错 营收占比仍有提升空间

各行利润表的中收均以手续费及佣金净收入口径入账,因此,Yiwealth研究院也将主要以这一数据作为中收比对标准,管窥各家城商行财富管理业务。

2022年,受资本市场大幅波动、理财产品“破净”风波影响,财富管理市场面临诸多挑战,从国有大行及股份制银行2022年报数据看,多家上市行非利息收入下滑,中收普降。其中,民生银行表现最差,该项收入同比下滑26.45%,营收占比也同比下降2.1个百分点。

与此相对,2022年多家城商行相关收入则逆势上升,比如杭州银行、成都银行、长沙银行、北京银行等,其中,前三家银行保持了20%以上增幅。多家城商行表示,为缓解息差下行压力,积极加大财富管理业务投入,增加中间收入,寻求增长曲线。

杭州银行是唯一一家自2019年开始,中收连续四年正增长的城商行。杭州银行紧扣“获客和活客”目标,聚焦重点客群,全力打造重点客群经营体系,丰富产品货架,不断丰富财富管理产品图谱,理财业务手续费收入增长显著。

从本文重点关注的10家城商行数据来看,宁波银行、北京银行、上海银行、江苏银行四家保持头部地位,中收绝对值大幅领先其他银行。

位于首位的宁波银行称,财富管理业务经过近几年发展,在产品体系和客户经营能力上已实现跨越式升级,在客户数和AUM总量实现较快增长的同时,客群分布和资产结构进一步优化,盈利能力持续提升。

不过城商行中收占营收比例相比大行明显偏低,北京银行、杭州银行、苏州银行该项收入的2022年营收占比保持在10%以上,算是营收占比较高的银行,其它大多在个位数以下。国信证券一份研究报告曾统计,美国银行业手续费净收入营收贡献达到30%,欧洲银行平均能到29%,国内银行与之相比仍有极大增长空间。

从中收结构中也能看出各行财富管理类业务的分化。中收一般由以下几大部分构成:代理收入、理财业务、银行卡手续费、结算与清算手续费、托管业务、担保业务、投行业务等等。从各城商行披露的细分收入看,代理类业务或者理财业务是该收入的主要来源,超过银行卡、结算等传统中收。

宁波银行代理类收入占比高达80%以上,该行自2018年将推动财富管理业务作为个人业务转型的重要战略,逐渐走通对公带动零售财富管理转型的发展路径,目前已成为城商行中基金保有规模最大的银行,得益于代客理财、代销基金和保险等财富管理业务推动,代理类业务增长成效显著,带动中收稳定向好。中原银行、长沙银行、青岛银行的中收来源相对比较多元,其中中原银行的银行卡相关收入占比达25.7%,主要是该行持续发展信用卡业务,不断丰富产品体系,消费交易额快速增长,带动相关手续费收入增长。

理财产品以代销为主 同质化严重

手机银行APP作为银行零售业务的重要展示平台,也是财富管理业务触达个人客户的重要渠道,产品货架布局也能见出各行向财富管理转型的发力点。

城商行在理财产品专区功能设置上,虽然不如互联网代销平台玩法多样、头部大行品类齐全,但都提供了基础的产品货架,重视差异化产品引入、优质产品筛选。

从10家APP对比来看,理财区域的重点功能是产品类型的分类。

从理财区来看,10家APP中仅6家有理财排序功能,7家有理财筛选按钮,其中北京银行、江苏银行、宁波银行同时拥有理财排序和理财筛选两项功能,分类相对较细致,长沙银行和宁波银行还提供了产品发行机构的筛选。投资者可以根据需求精准筛选对应产品。

图片来源:从左至右分别为江苏银行APP、宁波银行APP、北京银行APP

伴随理财产品新规的落地,各大金融机构理财都在向净值化转型,中小银行受限于资产管理与投研能力不足,理财业务发展面临更大的竞争压力。数据显示,城商行理财存续规模呈逐年下降趋势,大多数通过代销来弥补自身产品的不足。

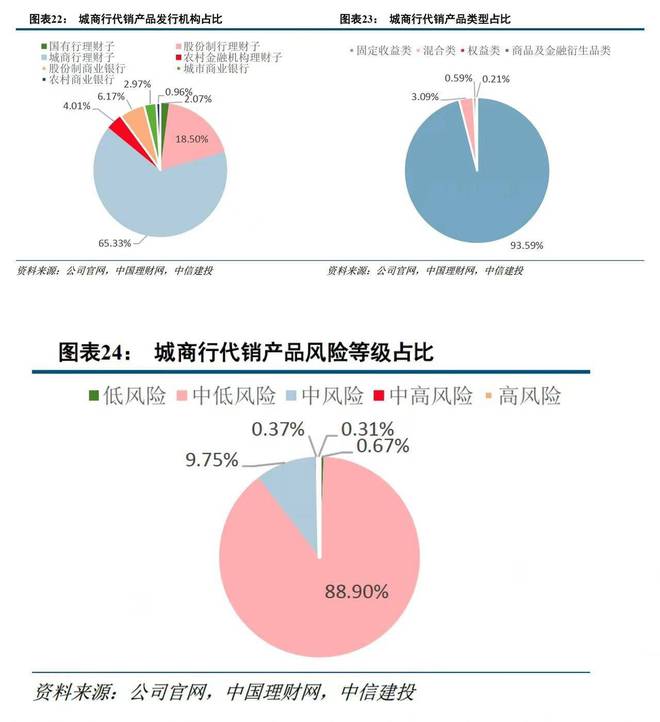

中信建投研究报告显示,城商行代销产品主要以城商行理财子、股份行理财子发行产品为主,从产品类型看,固定收益类产品占据绝对优势。与大行比,城商行代销产品风险等级更低,中风险及以上产品仅占10%,这与城商行规模较小,抗风险能力相对不足有关。

数据来源:中信建投2023年4月银行资产管理系列深度之银行理财代销机制

理财代销对实现产品互补,丰富产品货架,推动财富管理业务发展有积极作用,不过城商行理财业务也面临重重挑战。

从产品竞争力看,产品货架同质化严重,难以满足投资者多元化个性化需求;靠拔高收益率、贴息等让利手段推动销售的情况仍难避免,不仅容易触发监管红线,客户资产也并不稳定,甚至可能随时流失。

客群运营也较难做到精细化深耕。城商行的客群大多以本地乡镇居民为主,获客手段多以低效的电话或者上门、亲友推荐等效率较低的传统展业模式为主,重拉新轻运营,而客户挖掘方面受限于客户数据制约,而无法做到精细化服务,在长尾客户激活和经营方面难有进步。

此外,组织架构上,城商行中也很少设立专门的财富管理部门,大多是在个人金融部或者零售部门顺带从事财富管理业务,人才储备不足,目标考核上也容易简单地以产品销售作为方向,忽略了从产品研判、产品配置到售后的全旅程陪伴意义,也很难给到用户较好的体验。

基金功能丰富 代销能力悬殊

从基金区来看,功能比理财区更丰富,内容和特色板块各不相同。

首先从基金排行功能来看,除了徽商银行没有排行功能外,其余9家银行都做了基金排名,主要围绕基金涨跌幅、最新净值两项排序;从回溯最大周期来看,南京银行仅1年时间,业绩周期稍短。此外,北京银行还对购买量、搜索量等投资者行为进行了排序,侧重于产品受基民欢迎程度的展示。

从基金筛选功能来看,长沙银行、北京银行、江苏银行、杭州银行标签较详细,均超过30个筛选标签,能详细区分基金各项指标。上海银行还提供了夏普比率和最大回撤等相对专业的筛选指标,能帮助更专业投资者选基,并引导投资者关注投基风险。

从基金PK功能来看,中原银行、长沙银行、江苏银行、宁波银行、上海银行、徽商银行六家拥有该功能,便于投资者对比不同基金的各维度数据,选出心仪基金。

图片来源:宁波银行APP基金区页面展示

在特色模块方面,江苏银行有独特的基金诊断,六大维度解构基金风格,还有主题选基功能,扫描当前热点赛道,供投资者挑选。宁波银行有投资好赛道功能,和江苏银行的主题选基类似,都属于根据行业赛道选基的投资逻辑。上海银行具备比较特殊的股票选基功能,及该基金持有某些特定的股票,投资者如果看好某些特定股票,也可以借道基金投资。

从10家银行APP中,Yiwealth研究院发现,各家城商行理财货架更偏向于产品堆叠和简单筛选功能,而基金产品货架布局显示出明显的差异化,从基金排名到特色功能,从简单的净值、涨跌幅排序,到多维度全方位的择基工具箱,以及科普投教内容配置都各有特色,相比之下各行在基金产品展示区域投入的运营资源更多。

中国基金业协会数据显示,截至2023年6月末的TOP100基金代销机构中,有7家城商行跻身其中,不过城商行基金销售马太效应显著。无论是股混基金保有规模还是代销基金数量,宁波银行在同业中遥遥领先,稳坐第一梯队的位置。宁波银行不仅代销基金能力较强,还控股了永赢基金,对基金业务的重视也是城商行中比较少见的。紧随其后的是上海银行、北京银行、江苏银行,这三家股混保有规模远超股份行里的浙商银行,也可与华夏银行、广发银行一较高下。

大部分城商行业务相对单一,存贷产品是主流,近几年基金规模快速增长,银行的基金代销热情日益浓厚,不过城商行的短板也十分明显,与大行比,缺乏足够多的网点和专业人才、完善的风控体系,与第三方代销平台比,流量资源紧缺。

伴随行业竞争加剧,人才不足,基金代销违规事件也大幅增加。监管重拳打击银行基金代销乱象,强监管态势明显。今年以来,超20家银行或分支机构因基金销售违规被整治,中小银行是重灾区,违规问题主要是无证从业、违规营销、违规激励等。违规行为大多因盲目扩张规模和追求短期利益的目标导致,一方面银行需要与其他代销机构争夺市场份额,另一方面也希望引导用户把存款产品、理财产品的资金流入基金,忽视基金风险,结果过度营销,反受其害。

此外,2020年10月颁布的《公开募集证券投资基金销售机构监督管理办法》实施,按照新规,基金代销资格三年一审,并增加“最近一个会计年度非货基金销售日均保有量不得低于5亿元”的要求,也拦住了部分小银行的转型之路,有些银行甚至因此注销基金代销牌照。

先发银行已抢占基金代销先机,监管合规要求日渐提高,其他城商行想要从基金代销大战中突围而出也必将面临激战。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/238514.html