A股饲料龙头海大集团筹划近一年半之久的定增夭折了。9月19日晚间,海大集团发布公告称,终止2022年度向特定对象发行A股股票,并向深交所申请撤回相关申请文件。

A股饲料龙头海大集团筹划近一年半之久的定增夭折了。9月19日晚间,海大集团发布公告称,终止2022年度向特定对象发行A股股票,并向深交所申请撤回相关申请文件。

至于原因,公司基本是笼统的模板化表述,“基于公司本次向特定对象发行股票的进展情况,并综合考虑资本市场环境及公司整体发展规划等因素”。

或受上述消息影响,二级市场方面,今日股价出现冲高回落,截至9月20日收盘,公司股价微涨0.19%,报48.02元,市值为799亿元。 钛媒体APP注意到,此次定增夭折似乎早有预兆,该定增在6月末曾受到监管层问询,其问题主要指向公司全资子公司——广州海圆小额贷款有限公司。虽然公司称此次定增主要是用于补充流动资金,但是就目前来看,公司经营业绩良好,似乎并不怎么缺钱。

钛媒体APP注意到,此次定增夭折似乎早有预兆,该定增在6月末曾受到监管层问询,其问题主要指向公司全资子公司——广州海圆小额贷款有限公司。虽然公司称此次定增主要是用于补充流动资金,但是就目前来看,公司经营业绩良好,似乎并不怎么缺钱。

定增夭折早有预兆

据悉,公司的此次定增最早筹划于2022年4月19日,彼时公司抛出定增预案,拟向实际控制人薛华单一定增不超过3337.04万股,每股发行价格45.09元,募集资金总额不超过15亿元。而彼时薛华未直接持有海大集团股份,薛华持有海灏投资39.75%股权,通过海灏投资间接持有公司股份的比例为54.82%。当时,公司股价大概在60元附近,若以此计算,薛华包揽定增最高可浮盈5.24亿元。

至于募资用途方面,公司表示,扣除发行费用后所募集资金拟全部用于补充流动资金,以充实公司资本实力,优化公司资产结构,提高抗风险能力。

随后,公司董事会审议通过预案,并向深交所报送材料,3月3日获受理,6月30日收到深交所上市审核中心出具的审核问询函。

值得注意的是,当公司收到问询函后,似乎被深交所的提问难倒,并没有在规定时间组织回复,而是选择中止定增。7月17日,公司和保荐机构主动申请中止本次定增上市审核,深交所同意于7月25日起中止审核。 直到9月19日,公司公告终止本次定增。

直到9月19日,公司公告终止本次定增。

关键问题在小贷公司

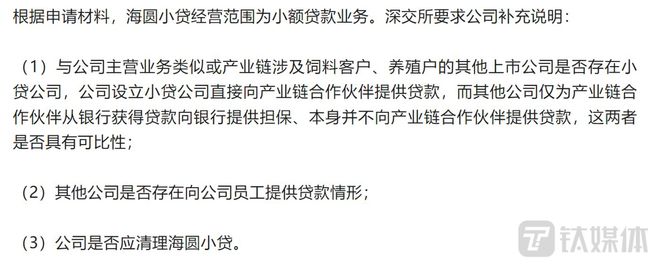

具体来看,深交所的问询函,问题虽细分三个,但均指向公司全资子公司海圆小贷。交易所要求公司说明海圆小贷向公司客户提供贷款的合理性、是否有向公司员工提供贷款的情形,并且直接提出公司是否应清理海圆小贷。 资料显示,海圆小贷在2018年7月正式成立,由公司以自有资金5亿元独资设立。按照公司的说法,海圆小贷的主要业务为向与公司保持良好业务关系、具有较好信誉和一定实力的饲料客户、养殖户提供资金贷款服务。但从深交所的问询看,海圆小贷还存在向员工提供贷款的情形。

资料显示,海圆小贷在2018年7月正式成立,由公司以自有资金5亿元独资设立。按照公司的说法,海圆小贷的主要业务为向与公司保持良好业务关系、具有较好信誉和一定实力的饲料客户、养殖户提供资金贷款服务。但从深交所的问询看,海圆小贷还存在向员工提供贷款的情形。

此外,据天眼查显示,公司开庭公告高达69条,涉及的法律诉讼24条。 此外,公司作为饲料行业龙头企业,经营小额贷款之外,公司目前在营还有保理和担保两大块类金融业务,包括2016年设立的海圆保理和2019年设立的海银担保。

此外,公司作为饲料行业龙头企业,经营小额贷款之外,公司目前在营还有保理和担保两大块类金融业务,包括2016年设立的海圆保理和2019年设立的海银担保。

值得一提的是,在不久前,中原证券亦定增告吹,而小贷公司同样成交易所问询重点。7月21日,中原证券定增项目宣告终止。据了解,中原证券此次定增终止前曾收到上交所的第三轮审核问询,除去“融资必要性”这个问题之外,上交所还专门提到另一个问题,即“关于小贷公司”。

经营良好,似乎并不缺钱

资料显示,公司以围绕动物养殖提供整体解决方案进行产业链业务布局,已形成相对完整的水产品产业链,畜禽产业链也在逐步构建中,主要产品包括优质动物种苗、饲料、动保、生猪养殖,业务运营已覆盖各类产品的研发、设计、生产、销售、服务等全部业务环节。

8月28日,公司公布2023年半年报。报告期内,公司实现营业收入527.37亿元,同比增长13.84%;实现净利润11亿元,同比增长19.78%。从财务数据来看,公司经营发展良好。 而且公司似乎并不怎么缺钱。据了解,公司在5月15日通过议案,同意公司使用自有资金最高余额不超过25亿元进行现金管理,投资于安全性高、流动性较好的低风险产品,在上述额度内资金可以12个月内滚动使用。

而且公司似乎并不怎么缺钱。据了解,公司在5月15日通过议案,同意公司使用自有资金最高余额不超过25亿元进行现金管理,投资于安全性高、流动性较好的低风险产品,在上述额度内资金可以12个月内滚动使用。

9月19日晚,公司又公告称,根据宏观金融环境变化和公司实际经营状况,为提高资金收益率,公司拟将使用部分闲置自有资金进行现金管理的额度由不超过25亿元调整为不超过35亿元。议案尚需提交公司股东大会审议。

此外,公司公告还披露以4.04亿元从公司控股股东手中租赁一处办公场所。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/235311.html