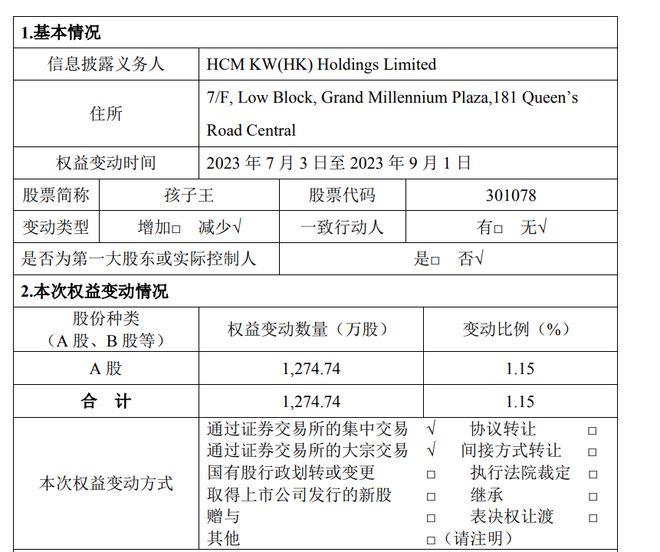

日前,孩子王发布公告显示,其股东持股5%以上股东 HCM KW Holdings Limited持股比例发生变动,由9.22%变动至8.08%,股份变动数量1274.74万股。

根据公开资料,HCM是高瓴资本旗下公司,在上市前,其持股比例一度达到12.49%。在高瓴资本减持前,上半年财报显示,孩子王营收再度下滑4.9%。

消费复苏的态势下,孩子王反而困境重重。

股东减持、股份回购,股价难救

2021年,疫情冲击下的孩子王逆势登陆资本市场,但随后的表现却并不尽如人意。

特别是2022年,其全年股价缩水22%,到了今年,虽然已经进入复苏周期,孩子王却似乎依然没能从疫情中走出。年初至今,其股价再度缩水24%。

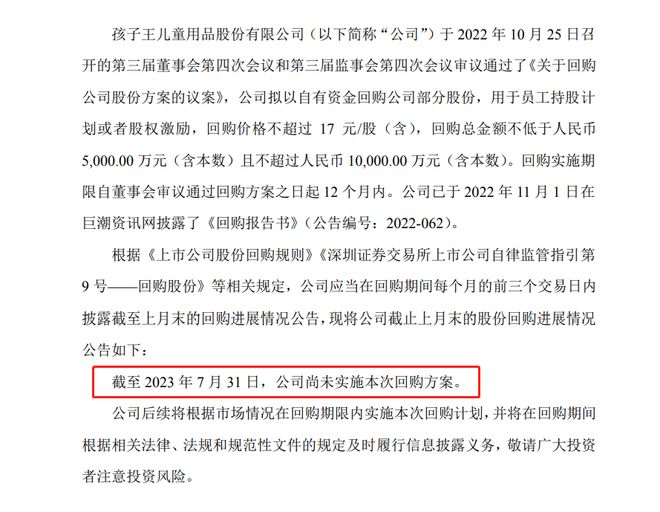

在股价承压的情况下,孩子王在去年10月宣布拟以自有资金回购股份,用于员工持股计划或者股权激励,回购价格不超过17元/股,回购总金额在5000万元到1亿元之间。

然而,直到今年7月底,回购依然没有实施。直到今年9月12日,孩子王才累计回购了公司股份约264万股,占公司目前总股本的比例仅为0.2374%。

然而,回购如"抽丝",减持却如"山倒"。9月15日,孩子王发布公告显示,高瓴投资旗下HCM出具告知函,在今年7月3日至9月1日期间,其持有的公司股份比例由9.22%变动至8.08%,减持的股份数量达到1274.74万股,变动比例为1.15%。

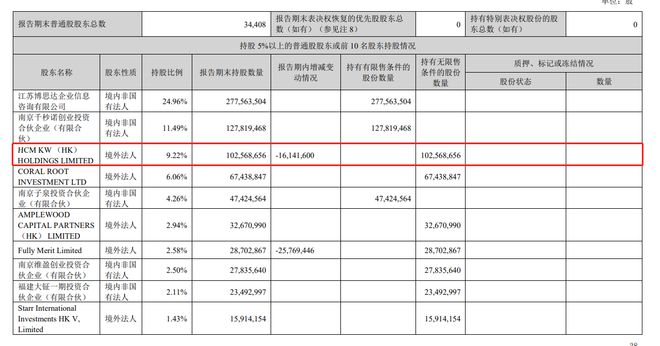

值得注意的是,在今年上半年财报中,孩子王透露,HCM公司已经进行了减持,报告期内减持数量达到了1614.16万股。而从下半年的态势来看,高瓴的减持依然在继续。

回购股份的数量甚至不及高瓴资本减持的零头,这种情况下,孩子王的股价自然难以有起色。到今年8月底,其股价一度触及9.42元,创造了历史新低。

然而,导致孩子王股价持续低迷的,绝不只是减持,更重要的则是其业绩释放的信号。

各区域门店坪效均下滑

在上半年的财报中,孩子王再度出现业绩下滑。

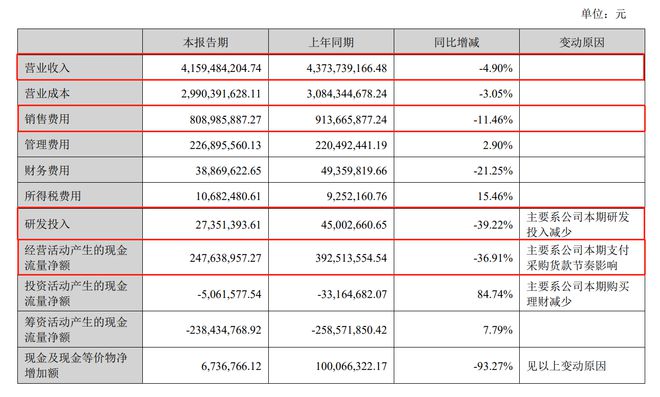

根据财报,2023年上半年,孩子王实现营收41.59亿元,同比下降4.9%,值得注意的是,2022年上半年,孩子王的营收已经出现了小幅下滑。彼时其营收43.74亿元,同比下滑1.44%。

与此同时,孩子王的多项业绩指标都出现了不同程度的下降。上半年,经营活动现金流为2.48亿元,同比减少36.91%,主要系公司本期支付采购货款节奏影响。公司毛利率下滑至28.11%,同比减少4.66%。

为了缓解业绩下滑的压力,上半年,孩子王有意识地缩减了开支。最明显的当属研发投入,从4500.3万元降至2735.1万元,同比缩减了39.22%;销售费用也相应进行了收缩,从9.14亿元降至8.09亿元,同比缩减了11.46%。得益于此,上半年孩子王的归属净利润6955.16万元,同比增长3.9%。

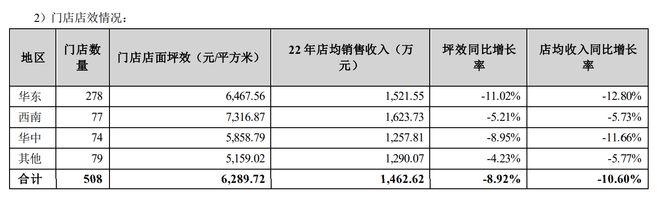

但需要看到的是,收缩开支并没有起到良好的效果,在效率层面,孩子王出现了全线下滑的态势。截至2023 年上半年,孩子王共新增门店 4 家,关闭门店 4 家,期末门店总计508 家,相当于没有增加,可各地区的门店坪效和店均收入却出现全面萎缩。

上半年,孩子王整体门店的坪效下降4.98%,店均收入同比下滑6.5%。其中,无论是华东、西南、华中还是其他地区,均出现了不同程度的下滑。特别是门店数量最多的华东地区,坪效下滑幅度最明显。

值得注意的是,上半年的下滑仍然是在去年全线低迷的前提下进一步出现的。去年全年,各地区门店坪效及店均收入同样出现了不同程度下降。这样的态势对于孩子王来说无疑压力巨大。

不只是线下,线上业务也并不尽如人意。根据财报,2023 年上半年,其母婴商品线上销售收入 15.27 亿元,占母婴商品销售收入比重为 42.49%。而在去年上半年,这一数字是18.68 亿元,占比48.61%。无论是规模还是整体比重,都出现了下滑。

在线下恢复、经济缓慢复苏的状态下,孩子王线上线下却都出现不同程度的下滑,这样低迷的状态显然并不是积极的信号。

募资扩张,能否走出逆市行情?

从上市以来,孩子王始终在加快布局。

今年6月,孩子王发布公告称,拟以支付现金的方式受让乐友香港持有的乐友国际65%股权,转让价格最终确定为10.4亿元。交易完成后,乐友国际将成为孩子王的控股子公司。公告显示,乐友国际是母婴童行业大型连锁零售龙头企业之一。对于此举,孩子王表示,可在市场布局方面,特别是北方地区形成较强的互补效应,同时对于孩子王进入北京、拓展北方市场奠定基础。

7月24日,孩子王向不特定对象发行了1039万张可转换公司债券,每张面值100元,发行总额10.39亿元。拟全部用于零售终端建设项目、智能化物流中心建设项目。

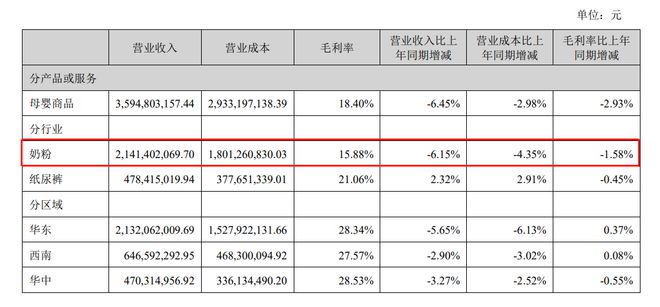

可见孩子王仍然在逆势持续扩张。然而,其所处的母婴赛道,正在面临不小的压力。尼尔森IQ数据显示,截至2023年第二季度末的12个月里,母婴用品全渠道销售额下滑了9.5%,其中线上渠道销售额增长了1%,而线下渠道销售额下降了13.5%。行业下行压力下,孩子王自然难以独善其身,从财报透露的信息看,其主营的奶粉业务,收入同比下滑6.15%。

在增量市场增长见顶的情况下,只能向存量市场寻求机会。有分析认为,大型母婴连锁品牌会拥有更大的品牌和规模优势,可以通过定制、渠道开发等方式,进一步规划和打造自有品牌产品,从而更好的缓解奶粉业务下滑的问题。券商浙商证券也曾提到,孩子王是母婴零售领域龙头企业,行业竞争格局持续优化,叠加独有大店模式稳定获新,市场份额持续提升。

业绩下滑、股东减持的情况下,孩子王依然没有走出阴霾,母婴市场面临的增长乏力,也进一步传导到孩子王身上,最终造成股价创新低的状态。在多重负面压力下,孩子王依然在坚持逆势布局,尽快把握住存量市场,争取更多的市场份额。毫无疑问,逆势布局的路,必定充满压力与风险。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/234046.html