投基Z世代,Z哥最实在。

最近两年,A股市场持续调整,权益类公募产品大面积遭遇业绩下滑。今年以来,亏损超30%,甚至超40%都不算罕见。而近两年有不少产品亏损超过50%,甚至还有60%以上。

今天,Z哥要讲的一位基金经理,他管理的两只产品,不论是今年的维度,还是近两年的维度,都排名末端。一只产品今年亏了37%,一只今年亏了40%。从近两年业绩来看,其中一只近两年更是亏损高达64%。

当然,这些都不是最重要的,最离谱的是,其中一只产品,今年二季度末重仓的股票,竟然和“冠军级”产品高度重合,却取得“垫底”的业绩。可谓是买最牛的票,挨最毒的打,究竟是怎么做到的?

原本Z哥不想点出这家基金公司和这位基金经理的名字。但作为非常典型的案例,还是希望能够为广大投资者带来一些思考。

这位最“倒霉”的基金经理,就是上银基金的施敏佳。目前,施敏佳担任基金经理有7年多时间,现管理上银科技驱动和上银新能源产业两只产品,合计管理规模2.29亿元。

首先,分别来看看他管理的这两只产品的业绩情况。

上银科技驱动成立于2021年6月8日,成立的时候确实处于市场高点,当时沪指还在3500多点,这确实也为近两年来的亏损埋下了伏笔。

截至9月18日,该产品净值已经跌到0.3553元,成立以来亏损64.47%,近2年亏损64.26%,而今年以来,该产品也亏损高达37.12%。不论从各个维度来看,该产品都排名倒数。

再看施敏佳管理的另一只产品上银新能源产业,该产品成立于2022年4月20日,这算是一个绝对的市场低点了。当时,因为内外部多重不利因素,沪指跌到了3100多点,几天后更是一度跌破3000点,照理说为该产品的建仓提供了很低的买点。

然而,上银新能源产业成立之后,也是不断亏损。截至9月18日,该产品净值跌到0.5696元,成立以来亏了43.04%,今年以来亏损40.21%,也是排名倒数。

业绩糟糕还是其次,毕竟最近两年整个市场都不好。关键一点是,这两只产品都在他手里做出了非常多的“超额亏损”,这就很让人难以接受了。

先说上银科技驱动,中报披露的持仓来看,不少都是今年的牛股,而且大多都是AI概念的大牛股。比如金山办公、科大讯飞、中际旭创、深桑达A等。另外,三七互娱、巨人网络等游戏股,也在上半年走势很强。

而这些重仓股,有不少都是今年业绩排名靠前的公司的重仓股。比如今年一度排名榜首的东吴移动互联,截至9月18日,今年收益依然高达37%,排名第二。

而东吴移动互联中报重仓股,也有金山办公、中际旭创、科大讯飞。十只重仓股,有三只都重叠。

或许有人说,上银科技驱动一定是二季度才高位追进AI概念股的吧?其实不然,今年一季报显示,该产品就已经重仓了昆仑万维、金山办公、科大讯飞。

同样是买了这些AI板块牛股,一个今年赚37%,一个今年亏37%,如果我是持有人,铁定想不通。

再看上银新能源产业,今年亏40%是不难理解的,因为该产品重仓的是今年最差的光伏行业。但是需要指出的是,今年中证光伏产业指数的跌幅是28.59%,上证光伏指数的年内跌幅29.9%。而大部分光伏相关ETF的亏损幅度,其实也不到30%。

也就是说,如果施敏佳那么看好光伏产业,就按照指数去配置,也不至于亏损超过40%吧,这多出来10%以上的“超额亏损”,也让人很是难以理解。

究其原因,Z哥觉得最大的问题,还是作为基金经理,施敏佳操盘的换手率太高所致。

据天天基金的统计显示,上银科技驱动今年的基金换手率高达1153.74%,而过去几个报告期,其换手率都超过200%。

其实,如果就算从年初拿着那些重仓股不交易了,一直持有到现在,就算赚不了多少钱,也不至于亏那么多吧?

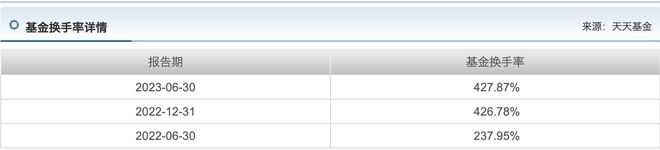

还有上银新能源产业,该产品的换手率也很高,今年上半年、去年下半年,换手率都超过400%。

都说行情不好的时候该多看少动,结果他偏不,还要频繁交易,Z哥已经无力吐槽。

其实,不仅仅施敏佳如此,还有其他类似的产品,业绩排名倒数,但换手率高得离谱。

比如诺德基金旗下的诺德优选30,该产品今年也亏了37%,近2年亏损62%,和上银科技驱动业绩有一拼。

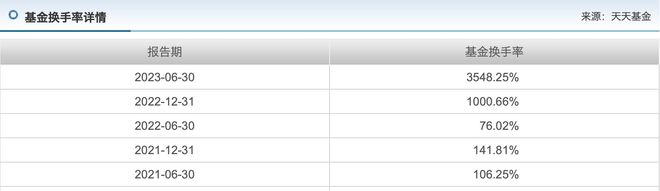

再看基金的换手率,今年上半年换手率高达3548%,去年下半年达到1000%,换手率之高,比施敏佳有过之而无不及。半年时间,超过3000%的换手,实在是不敢想象。

值得注意的是,去年上半年之前,诺德优选30混合的换手率并不大,最低76%,最高141%。原因何在?

因为2022年8月,现任基金经理牛致远开始上任操盘了。

诺德基金或许“盛产”交易型选手,另一只是由周建胜管理的诺德新生活,今年上半年曾经排名很靠前,年内收益一度超过80%。

然而下半年开始,基金经理周建胜开始挥霍上半年的丰厚收益,截至9月18日,年内收益仅剩下5%了。

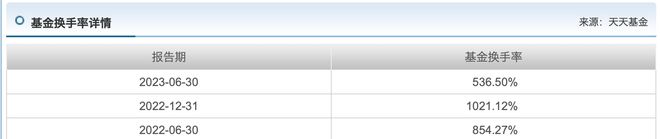

而周建胜的换手率同样惊人,他从去年7月开始管理,去年下半年换手1021%,今年上半年换手536%。

公募基金向来喜欢教育投资者,要长期投资,不要频繁交易,不要做短线杀进杀出,结果呢,有些基金经理却乐此不疲,行情越不好,“手风不顺”还越喜欢做短线。

最后,看一下量化产品的换手率情况。大家都觉得量化是短线频繁交易,但有些明星量化产品的换手率,实际上还并不是你想象的那么高。

比如马芳管理的国金量化多因子,今年上半年换手率793%,孙蒙管理的华夏智胜先锋,上半年换手率551%。

最后总结一下,选基金就是选基金经理,而基金的换手率,今后也要作为一个重要的参考指标。如果有些产品,业绩有差,换手率还很高,那就要多考虑考虑。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/233870.html