“我是在2015年夏天,举行的保险公司产品推介会上,花了67万,买了一款最新的分红保险,我付了钱后,收到了保险公司给我发来的详细保险合同资料。产品保底的收益率高达6.32%,以后的收益只会越来越多。”

男子说道,可没想到半年后,男子在咨询了相关专业人士后,才发现一年到期时,67万买的分红保险本金亏了10万多,竟然全部变成了理财产品。

图 | 推介会

2015年7月份的一天,一名男子受邀参加了保险公司的一次产品推介会,该保险公司的经理,在推介会上,向男子隆重介绍了一款最新的分红保险:

“只要花67万,就能每年享受高额收益,保期结束后,本金和利息都能拿出来,比你把钱存在银行吃利息可要划算得多了。

我们这款分红保险的利息很高,属于利滚利的一种,您可以放心地购买,绝对买不了吃亏,也买不了上当。”

图 | 保险推介会

一听“利滚利”,男子的眼前猛地一亮,就拉着保险公司的经理,在茶水间聊了好半天,详细了解了一下这款分红保险。

保险公司的经理也说得天花乱坠,让男子越听越高兴,越听越兴奋,这可是打着灯笼都找不到的好事呀。

所以,男子就在7月27号,在保险公司经理的督促下,通过银行转账,向保险公司支付了67万,正式购买了这款新型分红保险。

合同签订完毕后,男子也收到了保险公司递交的完整保单资料:规定该分红保险合同,将于2015年的8月1号正式生效。

图 | 购买保险

期间,男子对自己花67万购买的分红保险提出质疑,合同里有些条款看不明白,就给保险公司打电话询问。但保险公司的经理却拍着胸脯,信誓旦旦地回答道:保险是没有任何问题的。

10月26号,保险公司经理还专门向男子出具了一份书面的材料,承诺这份分红保险的保底收益可达6.32%,今后收益率只会越来越高。保险公司经理的话,让男子放心了不少。

可半年过后,在2015年的12月底,男子在一次偶然的机会中,遇到了一位保险专家,就将自己花67万买到的分红保险合同拿出来,进行咨询。

图 | 保险咨询

可没想到的是,保险专家的一句话,直接让男子呆立当场,大脑一片空白:

这并不是单纯的分红保险,而是带有理财性质的分红保险,保险公司承诺的高额分红收益,更是子虚乌有。

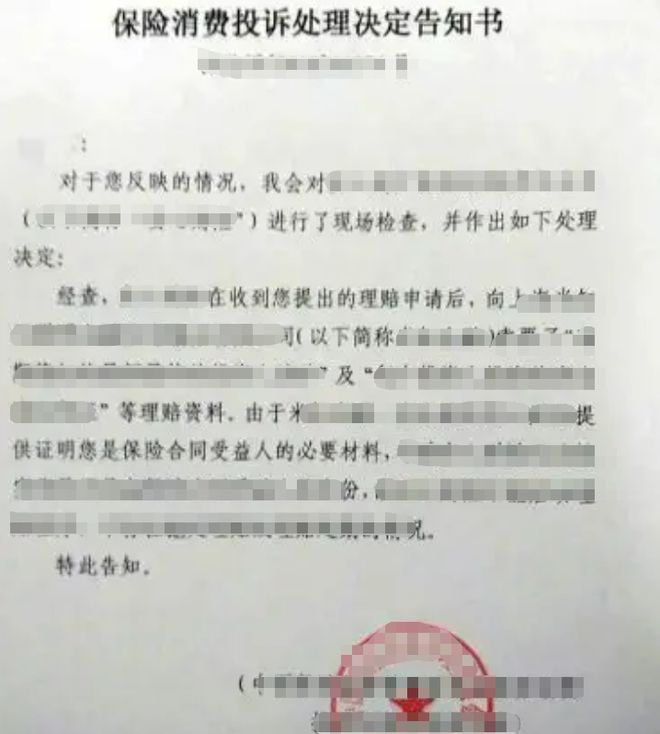

男子怒不可遏,所以他就马上向保监局提交材料,对保险公司进行投诉,很快,保监局就受理了男子的投诉,并发回了《保险消费者投诉处理决定告知书》:

确定男子花67万买分红保险,存在承诺高额收益欺骗投保人,以及被保险人“签字栏”非本人签字的两个问题。存在保险公司诱导、欺骗,对消费者进行隐瞒和做出不正当承诺等问题。

图 | 保险消费者投诉处理决定告知书

所以经过保监局的多次交涉,保险公司为了及时止损,将男子的67万元保费,全额退还,但却并不承认骗保,所以并未赔偿任何损失。

男子心中不服气,马上就按照《消保法》的第55条规定,将保险公司告到了法院,要求保险公司退一罚三:必须按照保费67万元的3倍,再赔偿201万元。

图 | 法院

但保险公司与男子对簿公堂的时候,却一再狡辩,根本不承认欺骗消费者,并给出了3点证据:

第一,男子投入的67万元保费,保险公司已经全额退还,而且,男子要求保险公司退一赔三的所谓经济损失,应向法院提供更加详细的计算损失理论依据,否则保险公司不予承认。

第二,男子购买理财性质的分红保险,在一定意义上属于个人投资的行为,并不属于《消保法》的调整范围,所以男子的要求是无稽之谈。

第三,男子按照投资本金,作为商品的价格或者服务费,并不合法,也没有任何法律依据,所以保险公司不承认,也不会接受退一罚三的处罚。

图 | 法院判决

但在法院第一次开庭审理时,直接给出了四项既定事实:首先经法院查明,男子67万元购买分红保险产品,事实成立。

其次,法院查明保险公司的经理,的确向男子出具了一份关于保底收益率的事实成立。

第三,法院经过与保监局的沟通,确认送达到男子手里的《保险消费者投诉处理决定告知书》中,已经查明保险公司存在2个问题:

也就是上文提到的“承诺高额收益欺骗投保人,以及被保险人“签字栏”非本人签字”,第四,保险公司的确按照保监局的要求,向男子全额退还67万保费事实成立。

图 | 保险公司

因此,经过法院严格审理,根据《消保法》的第2条、第28条、第55条之规定,认为男子个人购买保险产品,属于生活所需,所以保险公司存在误导和欺骗行为。

属于严重违反“保险管理条例”,故判决保险公司赔偿男子201万元,并承担该次法院开庭审理的所有费用,共计22880元。

图 | 法院判决

但保险公司却对法院一审判决不服,马上提起了上诉,并给出了3点理由:第一,保险公司与男子的纠纷,属于合同纠纷,根本不存在违反《消保法》的情况。

第二,保险公司在此次事件中,已经向男子提供非常详细的保险合同条款,只是男子在购买保险之前,并未详细阅读和审视相关条例。

所以保险公司并不存在欺骗消费者的情况,而法院也不应该只按照,保监局提供的材料,就让保险公司给出赔偿。

第三,男子购买67万分红保险的本金,从严格意义上来说,并不属于购买保险产品的对价,所以不应该作为计算赔偿的理论依据。

图 | 保险公司上诉

法院在收到保险公司的上诉请求后,对该次事件进行二次公开审理。二次庭审,法院查明事实保持了与法院一审一致的基础,又给出了一个全新的证据:

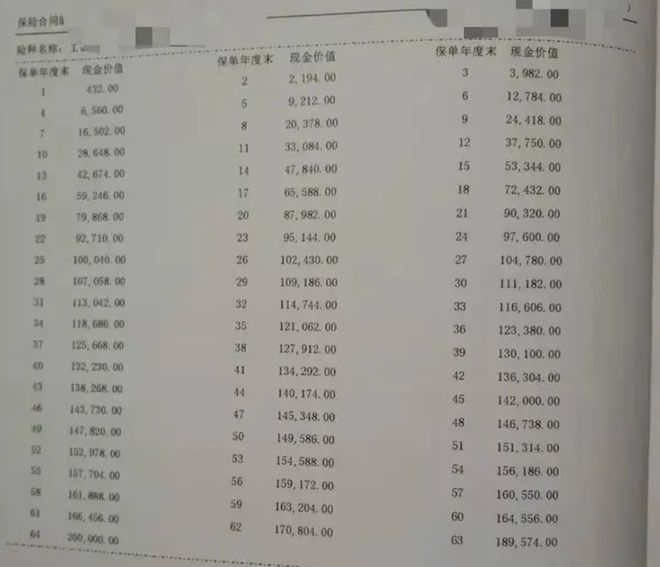

根据保单上附具的《现金价值表》显示,第1年年末到期后的现金价值为569500元,本金实际亏了100500元。

图 | 保险公司《现金价值表》模板

所以法院在二次庭审上,又给出了4点依据:首先,该次事件属于《消保法》的调整范畴。

其次,法院根据《民法通则》的第68条之规定,决定采纳保监局,对保险公司的处罚决定书,认定保险公司的确存在违法欺骗消费者的行为。

第三,保险公司经理在推销分红保险产品时,存在误导和欺诈嫌疑,属于严重的职务犯罪行为,保险公司应该承担相应后果。

第四,判决保险公司赔偿男子经济损失时,可根据《消保法》之规定进行三倍赔偿。

图 | 消费者权益保护法

不过,保险公司出具证明男子购买67万分红保险的本金,不输于购买保险产品的对价,事实成立,所以,赔偿基数就不能按照67万来算。

应该拿67万减去第1年年末的现金价值为569500元,赔偿基础应为100500元。

因此,法院最终判决保险公司应按三倍赔付男子30.15万元的经济损失,法院第二次庭审一切花费共计45760元,由保险公司和男子进行平均分摊。

二审最终判决结束后,保险监督管理局也对该保险公司做出了相关行政处罚,保险公司上交5万元罚款,保险公司经理上交1万元罚款。

图 | 保监局

至此,保险公司通过夸大事实,做出不正当的利益承诺,诱骗消费者购买分红保险事件,彻底结案,尘埃落地。

不过在这一过程中,保险公司在经营活动中,存在明显的短板和不足却显露无疑,因为按照法院一审的判决:

保险公司除了要全额退还男子的保额本金,还会以67万本金的三倍,赔偿201万,并承担所有的案件受理费用22880元,这可是一笔不小的损失了。

幸亏保险公司在提起上诉后,法院二审判决保险公司只需要按照100500元的基数,乘以3,赔偿30.15万元就可以。

一来一回少了将近170万,再加上保监局收取的6万元罚款,其实已经给了保险公司一个反思经营活动短板的机会。

图 | 保险业务员指导签单

而这次保险推销的活动中,保险公司暴露出来了至少3大问题:第一,保险从业人员和销售人员的培训。

2015年的4月份,国家重新修订了《保险法》,取消了保险营销员的考试发证制度,改为用人单位进行社招和资格认定,并签发从业和执业资格证书。

而在此之前,有关涉及保险销售、经纪、公估人员等,都是要通过严格的考试,才能从上级保险监管部门拿到资格证和执业、从业证书。

而正因为国家重新修订了《保险法》,所以保险代理人和销售员,在市场内出现了近乎于“井喷式”的增长。

这起事件恰好就发生在了取消保险考试后的第三个月,保险公司经理在向客户男子,介绍分红保险产品的过程中,只说了保底收益率可以达到6.32%。

但其实,这种保险是区分低、中、高三个档次的,可保险公司的经理却并未说明,存在销售误导、欺诈的行为,最后,为了打消男子的疑虑,保险公司的经理甚至还出示了一份书面的保底收益承诺书。

而这在相关保险管理条例中,其实是绝对不允许的,也反映出了保险公司在培训员工的时候,存在很大的短板和缺陷,这次事件也为保险公司敲响了警钟。

第二,保险销售过程中的证据监控。保险监管局之所以认定保险公司,存在承诺高收益、欺骗消费者,并代为签名的问题,其实很大一部分原因,都要归咎于保险公司经理出具的一份名不副实的“书面承诺”。

如果没有这份书面承诺的话,那保监局和人民法院在取证时,都会遭到很复杂的取证难题。

图 | 保险员向客户做出承诺

第三,保险公司在推销保险时的认知,与法理认知存在着很大的差异。保险公司在一审结束后,向法院提起的上诉理由中,认为该次事件并未涉及和违反《消保法》,而是对《合同法》的违规使用。

但法院二审中,却依然维持一审原判,认为这次事件已经严重违反了《消保法》,这也再一次说明了,保险公司的观念已经非常陈旧,需要及时加强和改进保险产品的新思路。

而本次保险经营销售活动中,最终引发消费者、保险公司对簿公堂,保险公司败诉,全额退费,并承担消费者经济损失,以及法院审理案件费用。

这一系列的财务问题,在社会上引起了极其负面的影响。但这样的结果,并不是消费者、保险公司、保监局和法院等司法部门想要看到的局面。

图 | 保险公司败诉

所以,保险公司应该尽其所能提升保险经营能力和优化保险产品。

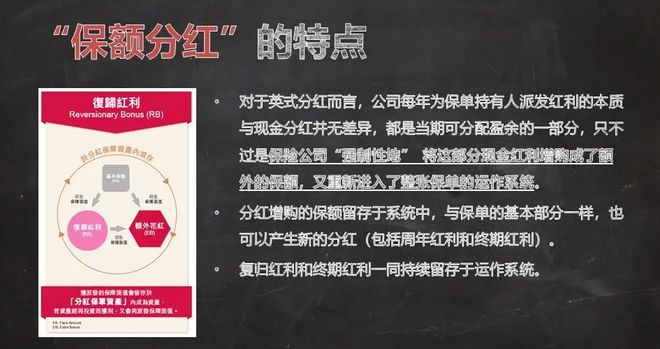

首先要落实保险的定位,回归到保险功能保障的问题上来,保险保险,顾名思义就是保障风险。但在保险行业发展到一定阶段时,自带分红性质的分红险应运而生,同样也是为消费者提供了另一种保障。

但个别保险公司以及保险业务员,为了自身的业绩,却加大了分红险等重理财、轻保障的保险产品研发及营销,导致与消费者的保障需求产生了一定的差距,也就难免造成了一些无谓的争议。

图 | 分红保险的特点

中途退保,让消费者利益受损。进行理赔,又与保险公司利益不符,长此以往,保险公司的口碑必然受损。

所以,想要改变这一现状,保险公司还是需要回归保障风险的本质,细化调整结构,开发出更多的保障型保险产品才行。

图 | 保险理赔

其次,保险公司要优化和调整产品研发,尽量消除社会各界,对保险的排斥和误解分歧。

现有存在争议的分红保险,其实是保险精算师和业内保险法务人员,通过对保险合同,以及保监局发布的保险条款,进行闭门发展,通过文字表述的差异,寻找保险条款的漏洞,对消费者进行误解销售。

可在相关的保险管理条例中,这样的方式,是绝对不被允许的。

图 | 保险业务员

所以为了统一消费者对保险的理解,减少保险公司和消费者之间的分歧,在拟定保险产品相关条款时,应该多听取保险界、语言文字专家、法官、律师和警务工作者的意见。

再由保险法务专业人员进行优化和调整,进一步引导保险通俗合法化,也能减少双方的分歧。

同时,保险公司也应该请保险协会统一,编订培训教材,统一规划培训资格,并按照相关采集数据,对保险产品的价格,进行更加合理的测算,打消消费者的疑虑,才能最终实现双赢的结果。

图 | 保险业务培训

最后要加强保险理论研究,以及服务保险实务操作。其实对于下层保险机构而言,在销售保险的过程中,是必须遵循《保险销售行为可回溯管理暂行办法》的。

保险培训、销售等行为进行规范的录音录像,固化销售行为过程,上级机构对下级机构的销售行为进行实时远程管控,很有必要。

但现实问题是,当保险管理部门取消了保险代理和从业人员的考试持证制度后,如何加强保险销售的主体管控,是一个必须解决的问题。

因为只有保险行业与保险消费者建立起了良好的关系,他们的自身经营才能处于持续健康经营的状态,相辅相成,互为依托。

图 | 保险业务员推销保险

否则,保险行业最终只会被消费者高高挂起,成为空中楼阁,而这种结局,恐怕是任谁也不愿意见到的吧?

所以,只有进一步加强保险经营基础的管理工作,保险公司自发的维护消费者的合法权益,才能最终保障自己的公司,始终处于健康的经营状态之中,才能最终实现多赢,共赢和长赢的发展目标。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/231169.html