编者按:河南国容电子科技股份有限公司拟于深交所主板上市,保荐机构为中原证券股份有限公司,保荐代表人为王二鹏、祁玉峰。

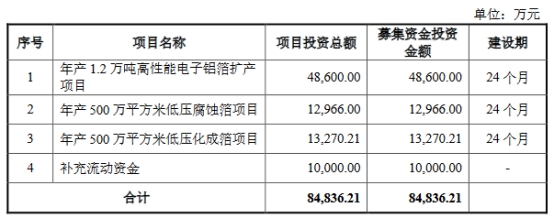

国容股份拟募集资金84,836.21万元,计划分别用于年产1.2万吨高性能电子铝箔扩产项目、年产500万平方米低压腐蚀箔项目、年产500万平方米低压化成箔项目、补充流动资金。

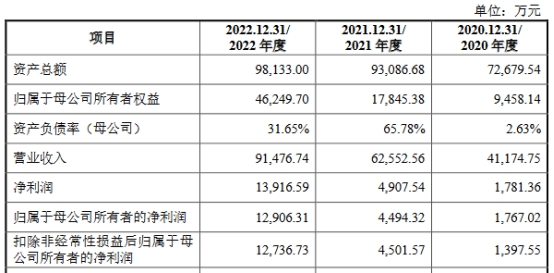

2020年至2022年,国容股份营业收入分别为41,174.75万元、62,552.56万元、91,476.74万元,净利润分别为1,781.36万元、4,907.54万元、13,916.59万元,归属于母公司所有者的净利润分别为1,767.02万元、4,494.32万元、12,906.31万元,扣除非经常性损益后归属于母公司股东的净利润分别为1,397.55万元、4,501.57万元、12,736.73万元。

报告期内,公司经营活动产生的现金流量净额分别为-3,454.33万元、-3,377.65万元、1,562.61万元,销售商品、提供劳务收到的现金分别为12,784.69万元、24,993.53万元、35,250.86万元。

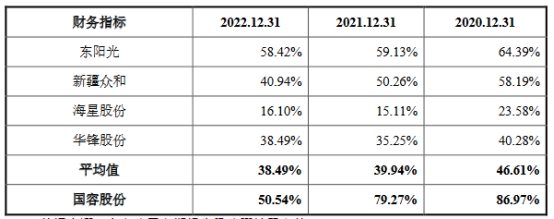

2020年末至2022年末,国容股份资产总额分别为72,679.54万元、93,086.68万元、98,133.00万元,负债总额分别为63,207.06万元、73,794.30万元、49,594.02万元。资产负债率分别为86.97%、79.27%和50.54%,同行业上市公司资产负债率均值分别为46.61%、39.94%、38.49%。

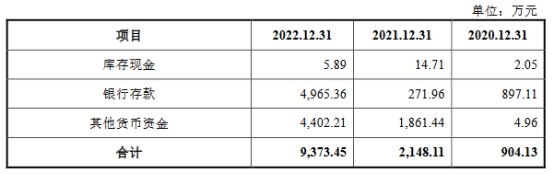

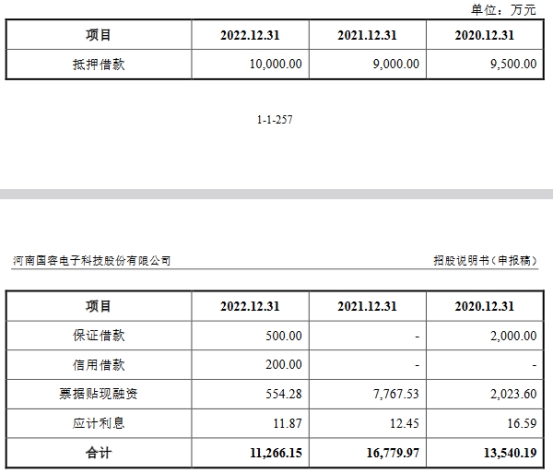

报告期各期末,公司货币资金余额分别为904.13万元、2,148.11万元和9,373.45万元,占流动资产的比例分别为2.49%、4.51%和19.17%。报告期各期末,公司短期借款分别为13,540.19万元、16,779.97万元和11,266.15万元,占流动负债的比例分别为21.47%、22.84%和24.39%。

2020年至2022年,国容股份研发费用分别为2,310.56万元、2,570.65万元和3,836.80万元,占营业收入的比例分别为5.61%、4.11%和4.19%,主要由职工薪酬、直接材料、能源动力和技术服务费等构成。同行业上市公司研发费用率均值分别为7.34%、6.36%、7.27%。

据招股书披露,报告期内,公司子公司科源电子发生一起安全事故。2020年3月,科源电子一名员工在车间春季预试中,因员工违规推动开关柜执行机构,碰触带电静触头,引发触电事故。事故发生后,科源电子立即开展营救,包括对伤者进行现场处理并拨打急救电话送往医院抢救,但最终伤者经抢救无效不幸身亡。2020年3月,科源电子与上述员工家属代表签署了协议,约定科源电子就工亡事故向涉事员工的家属赔偿事宜,并于当月支付完毕赔偿款项。

据国际金融报报道,公司关联交易错综复杂。众信铝材系永城众信铝材有限公司,设立于2010年12月,100%控股股东为金汇股份。此前,王翔宇和王伟民正是从金汇股份的手中收购了科源电子,也就是说,众信铝材其实是科源电子的前东家。招股书显示,2020年众信铝材还是公司的第一大供应商,交易金额高达1.36亿元,占公司采购额的比例高达53.91%。除与供应商的关联交易外,公司的第一大客户也是“关系户”。嘉荣电子成立于2020年7月,由国容有限、吕海华、范丰良共同出资设立,在艾华集团作为嘉荣电子的股东之后,2022年,艾华集团也登上了公司大客户名单的首位。报告期内,公司向艾华集团的销售金额分别为0.78亿元、0.50亿元及1.63亿元。

拟募集资金8.48亿元

国容股份主营业务为铝电解电容器用铝箔材料的研发、生产及销售,主要产品包括电子铝箔和电极箔。

截至招股说明书签署日,王翔宇直接持有公司31.00%的股份,同时作为誉天合伙的执行事务合伙人,通过誉天合伙间接控制公司13.09%的表决权,王伟民直接持有公司3.44%的股权。王伟民与王翔宇为伯侄关系,二人于2023年4月26日签署《一致行动协议》,约定王伟民在国容股份董事会、股东大会等场合行使权利时或直接行使董事/股东权利时均与国容股份实际控制人王翔宇作出相同的意思表示,协议有效期至任何一方不再持有公司股份、不再实际支配国容股份股份表决权且不再担任国容股份董事之日止,因此,王伟民系王翔宇一致行动人。

综上,王翔宇合计支配公司47.53%的表决权,为公司的控股股东、实际控制人。

国容股份本次公开发行股票的数量不超过4,839.33万股,占发行后总股本的比例不低于25%。公司拟募集资金84,836.21万元,计划分别用于年产1.2万吨高性能电子铝箔扩产项目、年产500万平方米低压腐蚀箔项目、年产500万平方米低压化成箔项目、补充流动资金。

近3年经营现金流2年负

2020年至2022年,国容股份营业收入分别为41,174.75万元、62,552.56万元、91,476.74万元,净利润分别为1,781.36万元、4,907.54万元、13,916.59万元,归属于母公司所有者的净利润分别为1,767.02万元、4,494.32万元、12,906.31万元,扣除非经常性损益后归属于母公司股东的净利润分别为1,397.55万元、4,501.57万元、12,736.73万元。

报告期内,公司经营活动产生的现金流量净额分别为-3,454.33万元、-3,377.65万元、1,562.61万元,销售商品、提供劳务收到的现金分别为12,784.69万元、24,993.53万元、35,250.86万元。

去年末负债4.96亿元资产负债率下降

2020年末至2022年末,国容股份资产总额分别为72,679.54万元、93,086.68万元、98,133.00万元,负债总额分别为63,207.06万元、73,794.30万元、49,594.02万元。

报告期各期末,公司货币资金余额分别为904.13万元、2,148.11万元和9,373.45万元,占流动资产的比例分别为2.49%、4.51%和19.17%。

报告期各期末,公司流动负债分别为63,061.93万元、73,456.23万元、46,184.55万元,非流动负债分别为145.12万元、338.08万元、3,409.48万元。

报告期各期末,公司短期借款分别为13,540.19万元、16,779.97万元和11,266.15万元,占流动负债的比例分别为21.47%、22.84%和24.39%。

报告期各期末,公司资产负债率分别为86.97%、79.27%和50.54%,同行业上市公司资产负债率均值分别为46.61%、39.94%、38.49%。

公司称,报告期内,公司资产负债率高于同行业公司平均水平,主要原因为:公司主要资产、负债均来自于重要子公司科源电子,科源电子系公司于2019年5月收购,收购之初,科源电子资产负债率较高,公司自2020年以来经营业绩持续提升并实施股权融资,资产负债率有所下降,与同行业可比公司逐步趋同,但报告期各期末,公司资产负债率仍高于同行业可比公司。

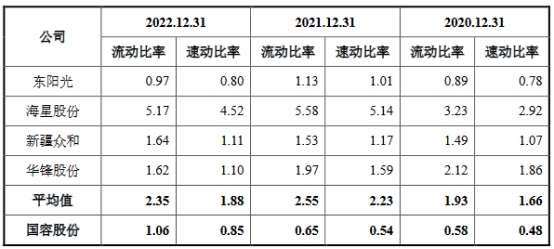

报告期各期末,公司流动比率分别为0.58、0.65和1.06,速动比率分别为0.48、0.54和0.85,呈逐年上升趋势。同行业上市公司流动比率均值分别为1.93、2.55、2.35,速动比率均值分别为1.66、2.23、1.88。

国际金融报:错综复杂的关联交易

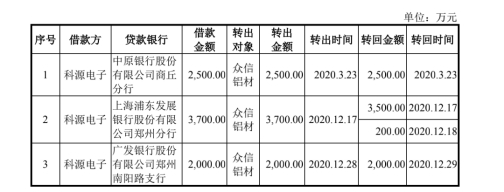

据国际金融报报道,公司的经营中,还存在诸多与关联方相关的不规范行为。国容股份旗下全资子公司科源电子,存在不规范的银行转贷行为。

招股书显示,2020年,科源电子转贷共分为三次进行转贷,金额分别为2500万元、3700万元及2000万元,合计高达8200万元。

对此,公司在招股书中解释称,为满足贷款银行受托支付的要求,科源电子在取得银行贷款后,以支付原材料采购款的名义,将资金划给永城众信铝材有限公司,再由众信铝材转回至科源电子。

在首轮问询回复中,国容股份承认公司的转贷行为的确违反了《贷款通则》、《流动资金贷款管理暂行办法》的有关规定,存在不规范之处。

而科源电子转贷的对象,也就是众信铝材,这到底是何方神圣?

经查询,众信铝材系永城众信铝材有限公司,设立于2010年12月,100%控股股东为金汇股份……

此前,王翔宇和王伟民正是从金汇股份的手中收购了科源电子,也就是说,众信铝材其实是科源电子的前东家。

而更有意思的是,招股书显示,2020年众信铝材还是公司的第一大供应商,交易金额高达1.36亿元,占公司采购额的比例高达53.91%。

不过,招股书显示,众信铝材目前已无实际经营业务。

对此,公司在一轮问询回复中解释称,科源电子和众信铝材系金汇股份当时发展铝电解电容器用铝箔材料而成立的具有上下游产业链关系的公司,而科源电子与众信铝材合作时间较长。2019年公司收购科源电子后,仍通过众信铝材向包头铝业采购高纯铝,主要系众信铝材与包头铝业合作周期较长,信用政策相对较为灵活,故在一定时间内科源电子仍通过众信铝材向包头铝业采购高纯铝。2021年后为规范公司治理,减少关联交易,2021年度,科源电子不再通过众信铝材向包头铝业采购,而是由公司直接向包头铝业采购,众信铝材也由2021年退出公司前五大供应商。

除与供应商的关联交易外,公司的第一大客户也是“关系户”,这就要从公司另一家非控股子公司嘉荣电子说起。

嘉荣电子成立于2020年7月,由国容有限、吕海华、范丰良共同出资设立,主营业务为腐蚀箔的研发、生产及销售。2021年的7月,艾华集团以560万元价格,对嘉荣电子新增250万元注册资本,成为嘉荣电子的股东之一。招股书显示,目前艾华集团持有嘉荣电子20%的股份,此外,国容股份及其核心技术人员吕海华分别持股44%及36%。

而在艾华集团作为嘉荣电子的股东之后,2022年,艾华集团也登上了公司大客户名单的首位。

报告期内,公司向艾华集团的销售金额分别为0.78亿元、0.50亿元及1.63亿元,占当期营收比例分别为12.08%、12.52%、17.87%。

面对公司这么多笔错综复杂的关联交易,相关金融从业人士向记者表示,很可能存在利益输送。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/227218.html