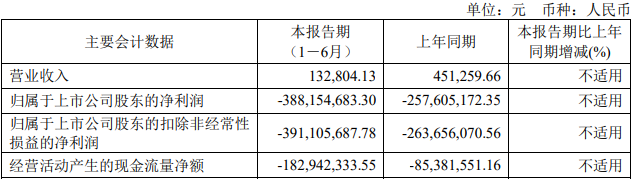

北京9月8日讯智翔金泰近日披露2023年半年度报告,报告期内,该公司实现营业收入13.28万元,上年同期为45.13万元;实现归属于上市公司股东的净利润-3.88亿元,上年同期为-2.58亿元;实现归属于上市公司股东的扣除非经常性损益的净利润-3.91亿元,上年同期为-2.64亿元;经营活动产生的现金流量净额为-1.83亿元,上年同期为-8538.16万元。

智翔金泰表示,报告期内,公司主要产品尚未获批上市销售,未产生主营业务收入,仅因原材料销售、少量样品销售等产生少量其他业务收入,研发投入占营业收入的比例不具有参考性;报告期归属于上市公司股东的扣除非经常性损益的净亏损较上年同期增加较多,主要系公司多款新药产品均处于在研状态,各项新药研发项目有序推进,研发投入较大以及确认股份支付费用较上年同期增加;报告期经营活动现金流出较上年同期增加较多,主要系公司多款新药产品均处于在研状态,研发投入较大。

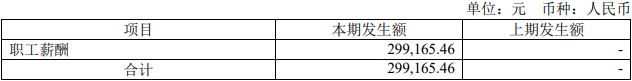

2023年上半年,智翔金泰销售费用为29.92万元。

智翔金泰于2023年6月20日在上交所科创板上市,公开发行新股9,168.0000万股,发行价格为37.88元/股,保荐机构是海通证券,保荐代表人是王永杰、刘丹。

上市首日,智翔金泰开盘即破发,报35.00元,盘中最高价报37.46元,截至当日收盘,该股报34.02元,跌幅10.19%。上市次日,即2023年6月21日,智翔金泰盘中最高价报37.78元,创上市以来最高价,此后该股股价震荡下跌。目前该股股价低于发行价。

智翔金泰首次公开发行股票募集资金总额347,283.84万元;扣除发行费用后,募集资金净额为329,140.14万元。智翔金泰实际募资净额比原拟募资少68,859.86万元。智翔金泰于2023年6月15日披露的招股说明书显示,该公司拟募集资金398,000.00万元,用于抗体产业化基地项目一期改扩建、抗体产业化基地项目二期、抗体药物研发项目、补充流动资金。

智翔金泰首次公开发行股票的发行费用合计18,143.70万元,其中海通证券获得保荐承销费16,495.98万元。

2020年至2022年,智翔金泰营业收入分别为108.77万元、3,919.02万元、47.52万元,销售商品、提供劳务收到的现金分别为50.00万元、3,987.77万元、53.52万元;净利润/归属于母公司所有者的净利润分别为-37,261.56万元、-32,213.27万元、-57,636.57万元,扣除非经常性损益后归属于母公司所有者的净利润分别为-14,155.53万元、-33,387.33万元、-64,536.25万元,经营活动产生的现金流量净额分别为-14,039.24万元、-23,782.33万元、-17,764.05万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/223194.html