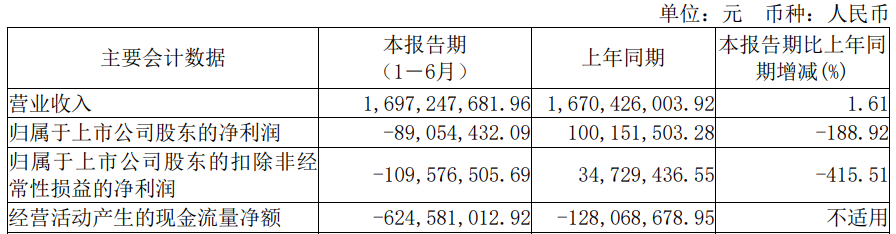

北京9月7日讯经纬恒润近日披露2023年半年度报告。今年上半年,公司营业收入为16.97亿元,同比增长1.61%;归属于上市公司股东的净利润-8905.44万元万元,上年同期为1.00亿元,同比由盈转亏;归属于上市公司股东的扣非净利润-1.10亿元,上年同期为3472.94万元;经营活动产生的现金流量净额为-6.25亿元,上年同期为-1.28亿元。

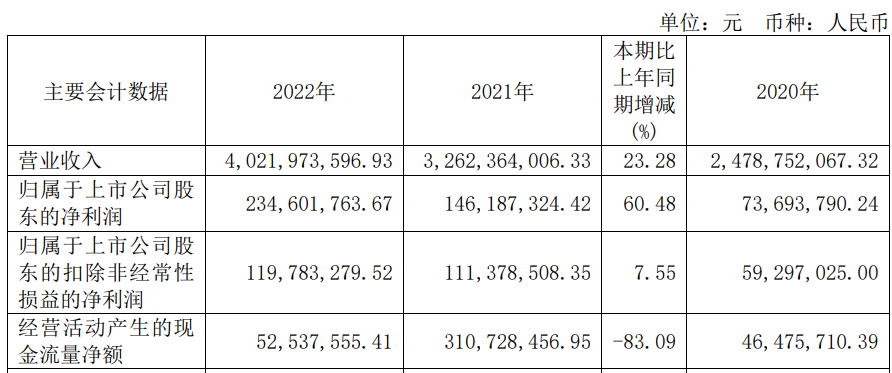

2022年,经纬恒润的营业收入为40.22亿元,同比增长23.28%;归属于上市公司股东的净利润2.35亿元,同比增长60.48%;归属于上市公司股东的扣非净利润1.20亿元,同比增长7.55%;经营活动产生的现金流量净额为5253.76万元,上年同期为3.11亿元,同比下降83.09%。

2023年4月19日,经纬恒润召开第一届董事会第十八次会议,审议通过了《关于以集中竞价交易方式回购股份方案的议案》,同意公司使用自有资金或自筹资金以集中竞价交易方式回购公司已发行的人民币普通股,回购的股份将在未来适宜时机全部用于员工持股计划或股权激励。本次拟回购股份的价格不超过人民币202元/股,回购资金总额不低于人民币10,000万元,不高于人民币20,000万元,回购期限自公司董事会审议通过本次回购股份方案之日起12个月内。

截至2023年8月31日,公司已累计回购股份823,230股,占公司总股本的比例为0.6860%,购买的最高价为130.50元/股,最低价为119.20元/股,已支付的总金额为人民币101,617,472.61元。

经纬恒润于2022年4月19日在上交所科创板上市,发行价格为121.00元/股,上市首日开盘即破发跌17.35%,2022年8月3日于盘中创出上市以来最高价251.00元。

经纬恒润上市发行股票数量3000.00万股,占发行后总股本的比例为25%,保荐机构为中信证券股份有限公司,保荐代表人为宋永新、刘晓,联席主承销商为华兴证券有限公司。

经纬恒润上市发行募集资金总额为363,000.00万元,扣除发行费用后,募集资金净额348,801.74万元。公司最终募集资金净额比原计划少151,198.26万元。经纬恒润于2022年4月13日披露的招股说明书显示,该公司拟募集资金500,000.00万元,拟分别用于经纬恒润南通汽车电子生产基地项目、经纬恒润天津研发中心建设项目、经纬恒润数字化能力提升项目和补充流动资金。

经纬恒润本次发行费用总额为14,198.26万元,中信证券股份有限公司和华兴证券有限公司获得保荐及承销费用10,377.36万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/222461.html