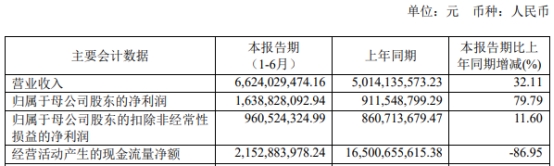

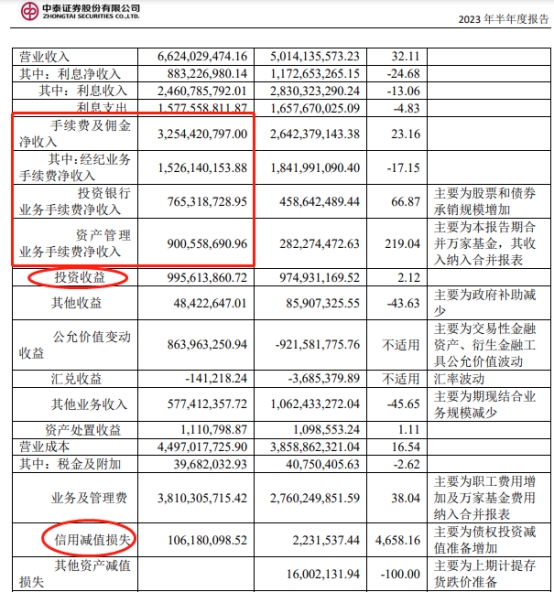

北京9月4日讯中泰证券近日披露的2023年半年度报告显示,公司上半年实现营业收入66.24亿元,同比增长32.11%;归属于母公司股东的净利润16.39亿元,同比增长79.79%;归属于母公司股东的扣除非经常性损益的净利润9.61亿元,同比增长11.60%;经营活动产生的现金流量净额21.53亿元,同比下降86.95%。

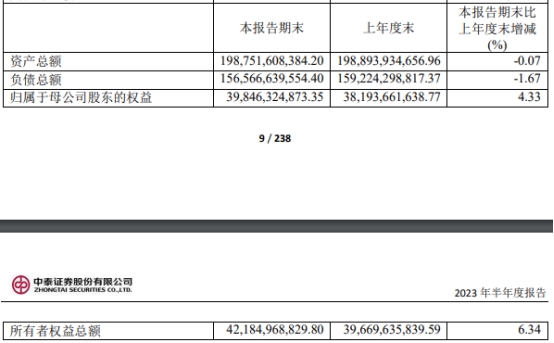

截至2023年6月30日,公司资产总额1,987.52亿元,比上年末减少1.42亿元,降幅0.07%;负债总额1,565.67亿元,比上年末减少26.58亿元,降幅1.67%。

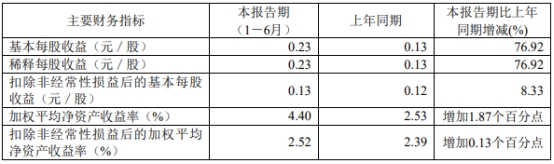

公司上半年基本每股收益为0.23元/股,同比增长76.92%;加权平均净资产收益率为4.40%,同比增加1.87个百分点。

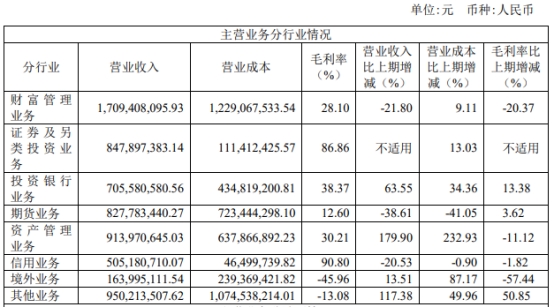

主营业务分行业来看,2023年上半年,公司财富管理业务实现营业收入17.09亿元,同比下降21.80%;证券及另类投资业务实现营业收入8.48亿元,同比增加13.43亿元;投资银行业务实现营业收入7.06亿元,同比增长63.55%;期货业务实现营业收入8.28亿元,同比下降38.61%;资产管理业务实现营业收入9.14亿元,同比增长179.90%;信用业务实现营业收入5.05亿元,同比下降20.53%;境外业务实现营业收入1.64亿元,同比增长13.51%;其他业务实现营业收入9.50亿元,同比增长117.38%。

报告期内,公司共完成17单股票主承销项目发行,包括IPO项目7单、向特定对象发行股票项目9单、可转债项目1单,合计承销规模119.66亿元,同比增长40.81%。报告期内,公司共完成131家债券主承销项目,同比增长9.17%,总承销规模655.28亿元,同比增长42.55%。报告期内,推荐新三板挂牌企业5家;承销挂牌公司定向发行股票项目10次,融资规模4.01亿元;报告期末,持续督导新三板挂牌公司235家,其中,创新层公司72家。

中泰证券上半年实现手续费及佣金净收入32.54亿元,同比增长23.16%。其中经纪业务手续费净收入15.26亿元,同比下降17.15%;投资银行业务手续费净收入7.65亿元,同比增长66.87%;资产管理业务手续费净收入9.01亿元,同比增长219.04%。

中泰证券上半年实现投资收益9.96亿元,同比增长2.12%。

中泰证券上半年计提信用减值损失1.06亿元,同比增长4,658.16%,主要为债权投资减值准备增加。

中泰证券上半年支付给职工及为职工支付的现金32.24亿元,上年同期为19.70亿元。

截至2023年6月30日,中泰证券应付职工薪酬20.57亿元,上年末为18.04亿元。

据此计算,中泰证券上半年薪酬福利总额为34.77亿元,上年同期为19.56亿元,同比增长77.76%。

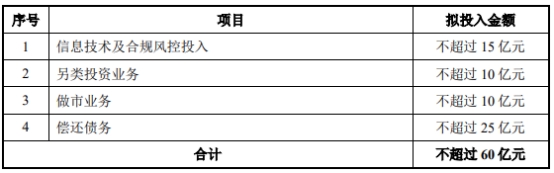

6月30日晚间,中泰证券发布向特定对象发行A股股票预案,本次向特定对象发行A股股票募集资金总额不超过人民币60亿元,扣除发行费用后将全部用于增加公司资本金,本次募集资金具体用于以下方面:信息技术及合规风控投入、另类投资业务、做市业务、偿还债务。本次向特定对象发行A股股票的发行对象为包括控股股东枣矿集团在内的符合中国证监会规定条件的不超过35名特定对象。

本次向特定对象发行A股股票数量不超过本次发行前公司总股本的30%,即不超过2,090,587,726股。其中,枣矿集团认购数量为本次发行股票数量的36.09%,即按照本次发行前枣矿集团及其一致行动人持有公司的股份比例进行同比例认购,且认购金额不超过人民币21.66亿元。

本次发行前,截至预案公告日,枣矿集团直接持有公司2,273,346,197股股份,占公司总股本的32.62%,枣矿集团的一致行动人新矿集团持有公司241,737,300股股份,占公司总股本的3.47%,枣矿集团及其一致行动人合计持股占公司总股本的36.09%。枣矿集团为公司控股股东,山东省国资委为公司实际控制人。本次发行完成后,枣矿集团仍为公司的控股股东,山东省国资委仍为公司的实际控制人。因此,本次发行不会导致公司控制权发生变化。

中泰证券于2020年6月3日在上海证券交易所主板上市,首次公开发行新股69,686.2576万股,发行价格为4.38元/股,募集资金总额为305,225.808288万元,募集资金净额为292,428.085403万元。

中泰证券2020年4月28日披露的招股书显示,发行募集资金扣除发行费用后,公司拟全部用于补充资本金,增加营运资金,发展主营业务。

中泰证券的保荐机构是东吴证券股份有限公司,保荐代表人是方磊、王茂华。中泰证券首次公开发行费用共计12,797.722885万元,其中东吴证券获得保荐及承销费用11,367.924528万元。

2022年年度报告显示,报告期内,公司实现营业收入93.25亿元,同比减少29.09%;实现归属于母公司股东的净利润5.90亿元,同比减少81.56%;实现归属于母公司股东的扣除非经常性损益的净利润5.01亿元,同比减少83.85%;经营活动产生的现金流量净额为165.20亿元,同比增长627.10%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/220072.html