北京8月28日讯 中广核技今日涨停,收报8.45元,涨幅10.03%。

昨晚,中广核技发布发行股份及支付现金购买资产并募集配套资金暨关联交易报告书,本次交易由发行股份及支付现金购买资产和募集配套资金两部分组成。本次发行股份及支付现金购买资产不以募集配套资金的成功实施为前提,最终募集配套资金成功与否或是否足额募集不影响本次发行股份及支付现金购买资产行为的实施。

本次交易中上市公司拟以发行股份及支付现金方式购买中广核核技术所持30.00%贝谷科技股权、通过发行股份及支付现金方式购买吉安云科通所持49.00%贝谷科技股权。本次交易完成后,上市公司将取得贝谷科技79.00%股权。

本次交易中,上市公司聘请中发国际资产评估有限公司以2022年12月31日为评估基准日对贝谷科技100%股权进行了评估,评估值为62650.00万元。基于前述评估值并经交易各方充分协商,贝谷科技79.00%股权作价为49493.50万元,因此标的资产交易对价为49493.50万元,其中以发行股份的方式支付对价34645.45万元,以支付现金的方式支付对价14848.05万元。

本次购买资产发行的股份种类为人民币普通股,每股面值为1.00元,上市地点为深圳证券交易所主板。本次购买资产拟发行股份数量为51786920股,本次购买资产对应发行股份的数量占发行后上市公司总股本的比例为4.97%。

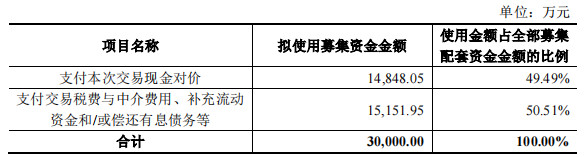

本次交易中,上市公司拟向中广核核技术发行人民币普通股募集配套资金,募集资金总额不超过30000.00万元。本次募集配套资金总额不超过本次拟以发行股份方式购买资产的交易价格的100%,且发行的股份数量不超过本次交易前上市公司总股本的30%,最终的发行数量及价格按照证券监管机构的相关规定确定。本次募集配套资金拟用于支付本次交易的现金对价、支付交易税费与中介费用、补充流动资金和/或偿还有息债务等,具体如下:

本次募集配套资金发行的股票种类为境内上市人民币普通股,每股面值为人民币1.00元。

本次交易中,上市公司拟以锁定价格的方式向控股股东中广核核技术非公开发行股票募集配套资金,定价基准日为中广核技第十届董事会第九次会议决议公告日。本次募集配套资金的股份发行价格为6.69元/股,发行价格不低于定价基准日前20个交易日上市公司股票交易均价的80%,符合《发行注册管理办法》等相关规定。

本次交易的交易对方包括上市公司控股股东中广核核技术。根据《上市规则》规定,本次交易构成关联交易。

本次交易的独立财务顾问为中信建投证券股份有限公司,财务顾问主办人为何新苗、李豪;法律顾问为北京大成律师事务所;审计机构为信永中和会计师事务所;资产评估机构为中发国际资产评估有限公司。

中广核技2022年年度报告显示,2022年,中广核技实现营业收入69.45亿元,同比下滑13.18%;归属于上市公司股东的净利润1.99亿元,同比增长12.46%;归属于上市公司股东的扣除非经常性损益的净利润-6703.65万元,同比下滑225.75%;经营活动产生的现金流量净额5.64亿元,同比增长18.48%。

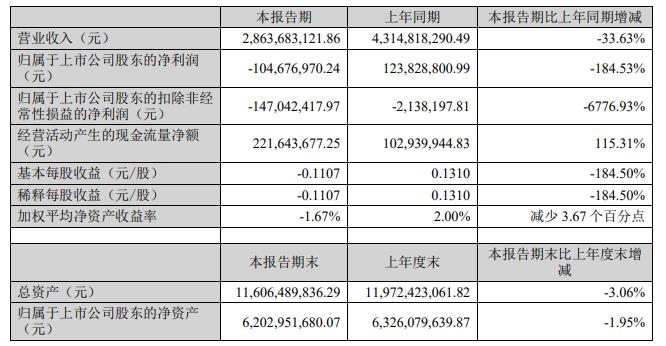

中广核技2023年半年度报告显示,2023年上半年,中广核技实现营业收入28.64亿元,同比下滑33.63%;归属于上市公司股东的净利润-1.05亿元,同比下滑184.53%;归属于上市公司股东的扣除非经常性损益的净利润-1.47亿元,同比下滑6776.93%;经营活动产生的现金流量净额2.22亿元,同比增长115.31%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/214947.html