北京8月8日讯今日,华勤技术股份有限公司在上交所主板上市。该股开盘报80.80元,盘中破发最低至72.00元,截至收盘报73.29元,跌幅9.29%,成交额12.97亿元,振幅10.89%,换手率29.21%,总市值530.80亿元。

华勤技术是专业从事智能硬件产品的研发设计、生产制造和运营服务的平台型公司,属于智能硬件ODM行业,主要服务于国内外知名的智能硬件品牌厂商及互联网公司等,公司产品线涵盖智能手机、笔记本电脑、平板电脑、智能穿戴、AIoT产品及服务器等智能硬件产品。

本次公开发行前,上海奥勤信息科技有限公司持有公司22,950.0000万股股份,持股比例为35.21%,为公司的控股股东。邱文生直接持有公司5.31%的股份,并通过上海奥勤、上海海贤间接控制公司41.42%的股份,合计控制公司46.73%的股份。邱文生自2006年至今持续担任公司董事长,自公司前身华勤技术有限设立至今持续担任公司总经理,系公司的实际控制人。

华勤技术于2023年5月23日首发过会,上交所上市审核委员会2023年第39次审议会议现场问询的主要问题:

1.请发行人代表:结合ODM模式和EMS模式分别在智能手机、笔记本电脑、平板电脑等主要产品的市场份额、竞争格局及发展态势等情况,说明发行人ODM经营模式的优劣势;结合ODM模式、客户集中度及2023年一季度经营业绩情况,说明发行人是否符合业务模式成熟、经营业绩稳定的主板定位,相关风险揭示是否充分。请保荐代表人发表明确意见。

2.请发行人代表结合公司发展战略、现有产能利用率、下游需求以及重大资金安排等情况,说明募集资金的必要性和合理性。请保荐代表人发表明确意见。

3.请发行人代表说明因M90型号手机诉讼案败诉可能承担的侵权赔偿责任,相关风险揭示是否充分。请保荐代表人发表明确意见。

需进一步落实事项:

无。

华勤技术本次在上交所主板公开发行股份数为72,425,241股,发行股份占公司发行后股份总数的比例为10%,全部为公开发行新股,发行价格为80.80元/股。公司本次发行的保荐人为中国国际金融股份有限公司,保荐代表人赵欢、徐石晏,联席主承销商为中信证券股份有限公司。

华勤技术本次发行募集资金总额为585,195.95万元,扣除发行费用后募集资金净额为573,068.36万元。公司最终募集资金净额比原计划多23,068.36万元。

华勤技术2023年8月3日披露的招股说明书显示,公司拟募集资金550,000.00万元,用于瑞勤科技消费类电子智能终端制造项目、南昌笔电智能生产线改扩建项目、上海新兴技术研发中心项目、华勤丝路总部项目、华勤技术无锡研发中心二期、补充流动资金。

华勤技术本次发行费用总额约为12,127.59万元,其中保荐承销费用9,000.15万元。

2020年至2022年,华勤技术营业收入分别为5,986,574.33万元、8,375,852.43万元和9,264,570.16万元;净利润分别为219,072.92万元、187,500.05万元和249,251.27万元;归属于母公司股东的净利润分别为219,149.55万元、189,284.04万元、256,367.68万元;扣除非经常性损益后归属于母公司股东的净利润分别为169,509.19万元、104,281.48万元、186,845.25万元。

上述同期,公司销售商品、提供劳务收到的现金分别为5,367,320.60万元、8,755,124.88万元和9,433,707.32万元;经营活动产生的现金流量净额分别为262,566.36万元、248,994.85万元和256,726.60万元。

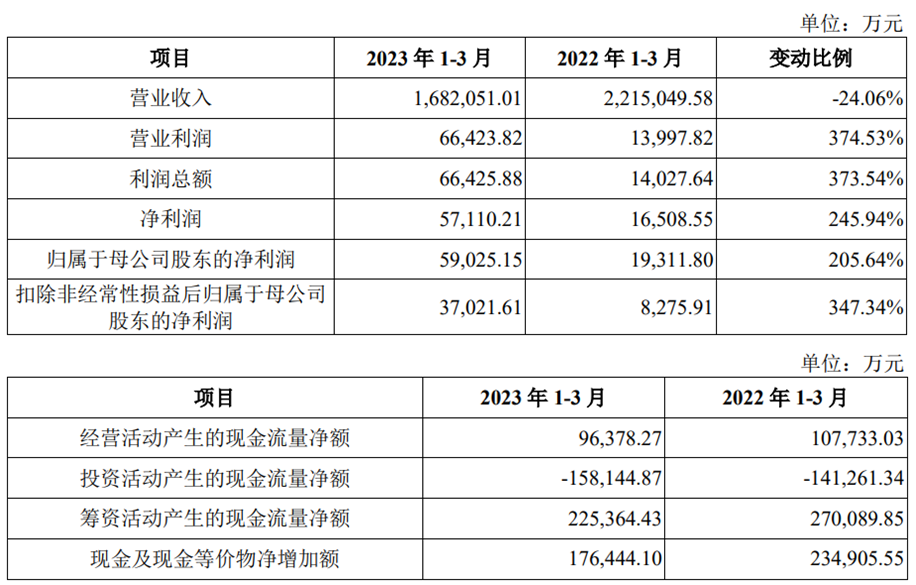

2023年1-3月,华勤技术的营业收入为1,682,051.01万元,同比下降24.06%;净利润57,110.21万元,同比上升245.94%;归属于母公司股东的净利润59,025.15万元,同比上升205.64%;扣除非经常性损益后归属于母公司股东的净利润为37,021.61万元,同比上升347.34%;经营活动产生的现金流量净额为96,378.27万元,上年同期为107,733.03万元。

华勤技术预计2023年1-6月实现营业收入为4,248,454.04万元,变动率-15.21%;归属于母公司所有者的净利润132,717.57万元,变动率23.94%;扣除非经常性损益后归属于母公司所有者的净利润91,776.64万元,变动率24.85%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/200753.html