近期的市场主题不断变化,医药板块惊恐的表现也出人意料。伴随着进入8月中报密集披露期,不少优质个股的业绩也逐渐浮出水面。

其中,国内医疗器械龙头迈瑞医疗披露了2023年第二季度主要经营数据,公司在营收与盈利双双保持两位数持续增长的基础上,单季度营收更是突破百亿元大关。

那么,迈瑞医疗这份预披露的成绩单怎么样,券商是如何看待的?

关键信息:稳健增长

先来看一下公司披露的这份业绩预告。

根据迈瑞医疗初步测算,2023 年第二季度公司预计实现营业收入约101 亿元,同比增长约 20%,环比增长约21%;预计归属于上市公司股东的净利润约38 亿元,同比增长约 20%,环比增长约48%。

根据预披露的情况来推算,迈瑞医疗2023上半年预计实现营业收入约184亿元,同比增长约20%;预计归属于上市公司股东的净利润约64亿元,同比增长约21%。

要知道,从2018年在国内资本市场上市至今,迈瑞医疗一直保持了营业收入与归母净利润两项指标在20%以上的业绩增速。即使是在拥有百亿营收以上大基数的前提下,业绩依旧能够稳健增长,实属难得。

对此,公司给出的解释来自于两大原因:需求复苏以及市场扩容。

从产线维度来看,得益于国内常规诊疗活动的强劲复苏,医院试剂消耗和超声常规采购得以快速恢复,推动公司体外诊断和医学影像业务在第二季度的增长实现了显著反弹,其中体外诊断重磅仪器及流水线的装机表现十分亮眼。

从区域维度来看,公司二季度国际市场增速环比一季度显著提速,且二季度末国内医疗新基建商机环比一季度末进一步提升至230亿元,结合医院建设进度,预计医疗新基建项目将在未来三年持续给国内市场贡献增长动力。

券商如何看待后市?

面对复杂多变的行情,券商是如何来看待医疗器械龙头迈瑞医疗?

从行业配置的角度上来看,德邦证券认为,“从23Q2 公募基金医药持仓分析看,目前医药板块配置结构呈均衡状态但总量处于低配状态,经过前期的风格极致化,当前的赔率和胜率都很高,医药板块或即将否极泰来,值得重点配置。”

具体到子版块而言,国联证券指出,“二季度业绩预期是近期主线,基于2022年二季度低基数的复苏有望引领个股增长。细分子行业,包括诊断、高值耗材等,月度同比增长数据或将是印证复苏力度的量化指标,重点观察经营情况良好,产品力处于行业领先位置的个股,例如迈瑞医疗。”

其中关于第二季度复苏上,东吴证券指出,“23Q2 国内诊疗活动快速恢复,带动国内 IVD 和影像业务快速反弹:根据国家卫健委的数据,2023 年 3 月,全国医疗卫生机构诊疗人次同比提高 13.6%,环比提高 27.8%。国家医保局近期披露的2023 年1-5月基本医疗保险和生育保险运行情况也印证常规诊疗活动的持续复苏。得益于国内常规诊疗活动的强劲复苏,医院试剂消耗和超声常规采购得以快速恢复,推动迈瑞医疗IVD 和医学影像业务在二季度的增长实现了显著反弹。”

除了国内市场修复外,海外市场迈瑞也在积极布局,加速全球化进程。

7月31日,公司拟收购全球知名IVD品牌(DiaSys),交易总额合计约1.45亿欧元。对此,中金证券表示,“DiaSys深耕体外诊断试剂、质控品及校准品业务30余年,在全球客户中拥有良好的口碑,并且在欧洲、亚太及拉美地区均有生产基地。”

开源证券指出,“面对全球体外诊断400亿美金市场,2022年公司IVD板块海外收入不足4亿美金,目前海外市占率不到1%。通过此次收并购,有望提升迈瑞医疗体外诊断试剂产品在海外及时交付和本地化服务能力,公司IVD海外板块营销、用户服务、临床能力亦有望提升。通过整合这些平台,并逐步导入和完善化学发光等全线IVD产品的供应链平台,助力迈瑞IVD从小样本量市场向中大样本量医疗市场突破。”

从长远发展的角度来看,招银国际表示,“迈瑞医疗作为中国收入体量最大的医疗器械公司,由于规模效应体现,公司盈利能力稳步提升。对标国际医疗器械巨头例如美敦力、强生,迈瑞医疗与国际医疗器械巨头相比在收入体量上仍有较大差距,未来具备广阔的国际市场成长空间。”

小结

虽然迈瑞医疗还没有公布完整的半年报数据,但核心指标的披露,可以说给市场一份“稳稳的幸福”。这份5年以来复合增长率超过20%的业绩报表,远超许多跨国巨头(数据来源:招银国际),依旧处于高速发展阶段。

从估值的角度来看,当下的迈瑞更加具有吸引力。根据WIND数据显示,截止2023年8月4日收盘,公司PE(TTM)为34.44倍,贴近5年以来估值最下限区间,估值性价比高。

图表一:PE/PB BAND

数据来源:WIND,格隆汇整理 数据截至2023年8月4日

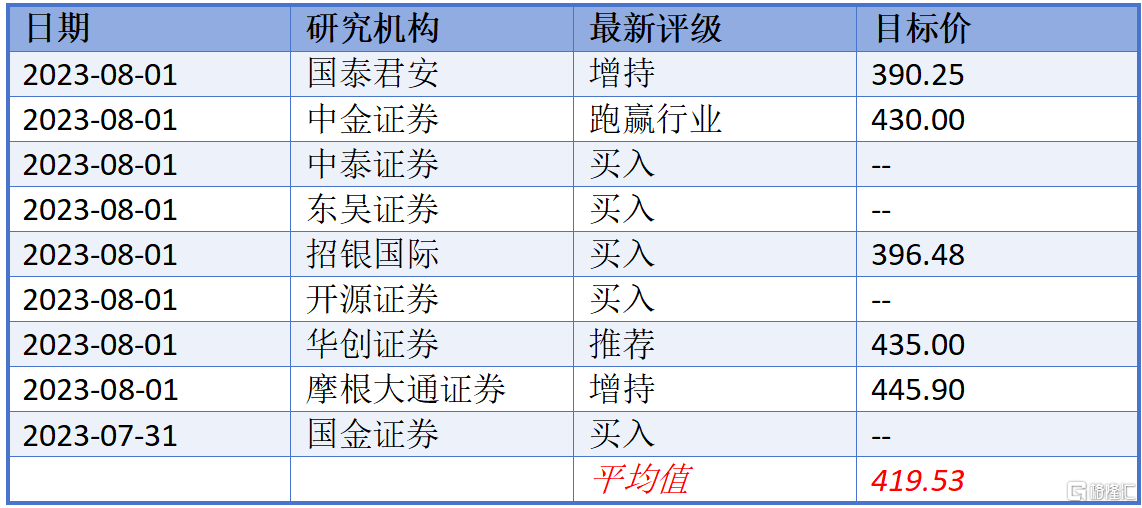

对此,不少聪明投资者已然发觉,迈瑞医疗在最近一个月内已经有近十家券商机构给予积极乐观的评价,平均目标价达到419.53元,距离8月4日收盘价286.08元有46.65%的向上潜力,值得期待。

图表二:近一个月券商评级

数据来源:WIND,格隆汇整理 数据截至2023年8月4日

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/200539.html