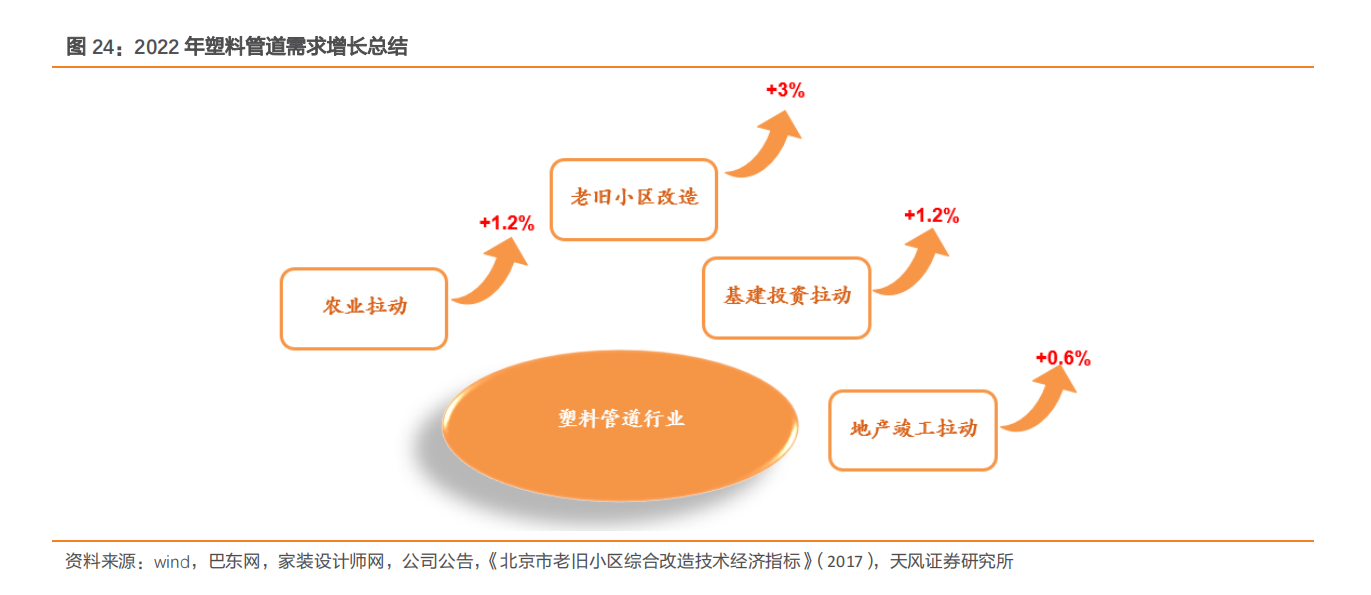

集中度逐步提升,政策支撑需求引擎,行业趋于稳定。历经20余年,我国塑料管道行业在经历了产业化高速发展阶段后,行业产销量稳定增长,但增速逐渐放缓,产销趋于平衡。受下游房地产及基建影响,2020年CR5提升至24.63%,中国联塑为行业龙头企业有望受益。行业三大需求方向均有政策支撑,基建预计逐渐回暖,旧改需求持续释放,利好公司各业务板块。

全国布局见成效,规模效应凸显,智能化制造助力降本增效。目前,中国联塑已建立了超过30个先进的生产基地,分布在中国18个省份及海外国家。2020年塑料管道CR3为21.88%,其中中国联塑占据16.26%市场份额,远远领先行业其他企业,规模优势明显。另外,公司逐步打造物联网、智能控制和自动化生产为一体的智能工厂,进一步助力公司降本增效。

协同发展多板块,拓展产品应用场景,入局防水、光伏,挖掘业务增长新可能。公司B端市场稳健发展,C端市场迅速扩张公司,经销商数量从2012年的1300名增加至2021年的2603名,愈发成熟的经销渠道助力公司拓展塑料管道环保以及农业应用场景,使建材家居与供应链服务相互协同发展获得成功。此外,公司收购中油佳汇进入防水市场;成立光伏子公司联塑班皓,结合光伏产品与专业服务,形成“一站式”服务模式,开辟光伏市场蓝海领域。

盈利预测和投资建议。公司是塑料管道龙头企业,多板块协同发展,目前已建立了超过30个先进的生产基地,分布在中国18个省份及海外国家,规模优势明显,同时公司积极进行智能化改造降本增效,进一步巩固优势地位。综合公司的各个业务的量价因素,我们预计公司2022年、2023年和2024年的归母净利分别为39.13亿元、47.39亿元和54.76亿元,对应EPS分别为1.26元、1.53元和1.77元,对应PE分别为6.6X、5.5X和4.7X,我们选取公元股份、伟星新材等四家企业作为可比公司,可比公司2022年业绩对应平均PE为14.22X,我们认为公司业绩估值均存在一定提升空间,首次覆盖给予“买入”评级。

风险提示。市场需求不及预期;新业务扩张的不确定性;原材料价格上涨;疫情反复影响经济;宏观环境出现不利变化。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/195660.html