北京7月24日讯深交所上市审核委员会2023年第56次审议会议于2023年7月21日召开,审议结果显示,深圳市豪鹏科技股份有限公司向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

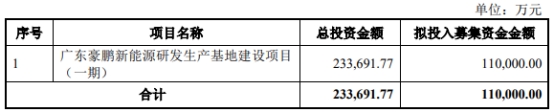

豪鹏科技2023年7月13日披露的向不特定对象发行可转换公司债券募集说明书显示,公司本次向不特定对象发行可转换公司债券拟募集资金总额不超过110,000.00万元,扣除发行费用后,募集资金拟用于以下项目:广东豪鹏新能源研发生产基地建设项目。

豪鹏科技本次可转债发行的保荐机构是世纪证券有限责任公司,保荐代表人是杨露、夏曾萌。

豪鹏科技于2022年9月5日在深交所上市,公开发行新股数量为2,000万股,发行价格为52.19元/股,募集资金总额为104,380.00万元,实际募集资金净额为94,336.16万元。公司此前披露的招股书显示,募资分别用于广东豪鹏新能源研发生产基地建设项目、广东豪鹏新能源研发中心建设项目。

豪鹏科技首次发行的保荐机构是安信证券股份有限公司,保荐代表人是韩志广、高志新。公司的发行费用合计10,043.84万元,其中安信证券获得承销保荐费7,500.00万元。

豪鹏科技近日披露2023年半年度业绩预告。上半年,公司实现营业收入170,000万元至175,000万元;实现归属于上市公司股东的净利润2,200万元至2,800万元,比上年同期下降67.76%至74.67%;实现扣除非经常性损益后的净利润5,200万元至6,200万元,比上年同期下降43.28%至52.43%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/191046.html