北京7月21日讯川润股份股价截至今日收盘报6.31元,跌幅1.87%。

川润股份昨晚披露的《2023年度以简易程序向特定对象发行股票预案》显示,本次以简易程序向特定对象发行股票的发行对象为不超过35名特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次发行采用询价发行,定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次发行的股票种类为境内上市的人民币普通股,每股面值为人民币1.00元。本次发行的股票将在深圳证券交易所上市。本次以简易程序向特定对象发行股票的数量按照募集资金总额除以发行价格确定,拟发行股票的数量不超过7,000万股,对应募集资金金额不超过3亿元且不超过最近一年末净资产的20%,亦不超过本次发行前公司总股本的30%。

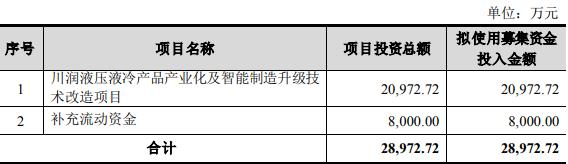

公司本次以简易程序向特定对象发行股票的募集资金总额不超过29,000.00万元,未超过三亿元且未超过公司最近一年末净资产的百分之二十。在扣除相关发行费用后的募集资金净额将全部投资于川润液压液冷产品产业化及智能制造升级技术改造项目、补充流动资金。

截至预案公告日,公司尚未确定具体的发行对象,因而无法确定本次发行是否构成关联交易。若存在因关联方认购本次发行的股份构成关联交易的情形,公司将按照有关规定及时进行审议和披露。

截至预案公告日,公司总股本为437,964,000股,控股股东、实际控制人罗丽华、钟利钢及其一致行动人罗永忠、罗全、罗永清、钟智刚合计持有140,339,428股,占公司股权比例32.04%。以本次发行股份数量上限测算,发行后公司总股本为507,964,000股,实际控制人罗丽华、钟利钢及其一致行动人合计持有股票数占公司股权比例27.63%,罗丽华、钟利钢仍为公司的控股股东及实际控制人。故本次发行股票不会导致公司控制权发生变化。本次发行股票方案的实施不会导致公司股权分布不具备上市条件。

公司表示,通过本次发行股票可以使储能及数据中心行业的迅速崛起,为液冷产品打开了更广阔的市场空间;提升公司产能规模,积极扩张海上风电业务;优化财务结构,补充公司发展资金。

据川润股份2022年年报,报告期内,公司实现营业收入16.99亿元,同比增长10.92%;归属于上市公司股东的净利润1194.50万元,同比减少76.69%;归属于上市公司股东的扣除非经常性损益的净利润-2556.36万元,同比减少202.03%;经营活动产生的现金流量净额-1.04亿元,同比增长39.39%。

据川润股份2023年半年度业绩预告,本报告期,公司归属于上市公司股东的净利润预计亏损1,700万元至2,300万元,比上年同期下降751.92%至982.00%,上年同期盈利260.77万元;扣除非经常性损益后的净利润预计亏损2,350万元至2,950万元,比上年同期下降52.52%至91.47%,上年同期亏损1,540.75万元;基本每股收益亏损0.0393元/股至0.0532元/股,上年同期盈利0.0061元/股。

公司表示,公司经营业绩对比上年同期有所下降得主要原因系公司主要业务所处风电行业受退补政策、风电平价上网等多重因素影响,行业及公司下游客户需求放缓;产业链降本要求对公司产品价格形成压力,叠加产品成本增加导致公司净利润减少;公司加快推进新能源储能、液冷、海上风电业务发展,加大研发投入,研发费用等期间费用增加;为进一步推动公司高质量发展,公司加大国内外市场拓展力度,营销费用较同期增长。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/189943.html