北京7月19日讯浙江豪声电子科技股份有限公司今日在北交所上市。截至今日收盘,豪声电子报10.39元,涨幅18.07%,成交额1.85亿元,振幅53.52%,换手率84.13%,总市值10.18亿元。

豪声电子主营业务为微型电声元器件以及音响类电声产品的研发、生产和销售,主要产品包括微型扬声器、微型受话器、微型扬声器集成模组等微型电声元器件以及车船用扬声器、立式音响等音响类电声产品。

截至招股说明书签署日,嘉善瑞亨投资有限公司直接持有豪声电子32.77%股份,系豪声电子控股股东;徐瑞根、陈美林夫妇合计直接持有豪声电子39.19%股份并通过瑞亨投资、嘉兴美合投资合伙企业和嘉兴美兴投资合伙企业间接控制豪声电子41.90%股份,因此徐瑞根、陈美林夫妇合计控制豪声电子81.09%的股份,系豪声电子实际控制人。

豪声电子本次发行的保荐人、主承销商为申万宏源证券承销保荐有限责任公司,签字保荐代表人为杨睿、瞿骏驰。

豪声电子本次发行数量2,450.00万股;2,817.50万股。

本次发行超额配售选择权行使前,豪声电子募集资金总额为21,560.00万元,扣除发行费用2,288.07万元后,募集资金净额为19,271.93万元。立信会计师事务所对豪声电子本次发行募集资金验资并出具信会师报字[2023]第ZF11009号验资报告:“经我们审验,截至2023年7月6日止,贵公司实际已发行人民币普通股2,450.00万股,每股发行价8.80元,募集资金总额为215,600,000.00元,扣除总发行费用22,880,691.90元,募集资金净额为人民币192,719,308.10元。其中注册资本人民币24,500,000.00元,资本溢价人民币168,219,308.10元。”

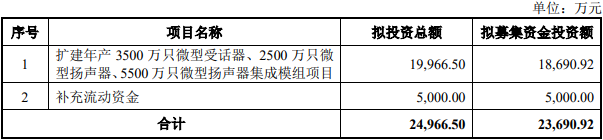

豪声电子于2023年6月28日披露的招股说明书显示,其拟募集资金23,690.92万元,分别用于“扩建年产3500万只微型受话器、2500万只微型扬声器、5500万只微型扬声器集成模组项目”和“补充流动资金”。

豪声电子本次发行费用总额为2,288.07万元;2,515.24万元。其中,保荐承销费用1,600.00万元,1,826.38万元。

2020年至2022年,豪声电子实现营业收入分别为6.24亿元、7.67亿元和6.69亿元,实现归属于母公司所有者的净利润分别为3852.89万元、3777.91万元和6537.16万元,实现归属于母公司所有者的扣除非经常性损益后的净利润分别为2980.87万元、3307.70万元和5754.64万元。

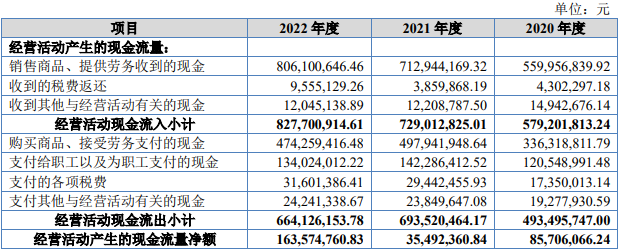

2020年至2022年,豪声电子经营活动产生的现金流量净额分别为8,570.61万元、3,549.24万元及16,357.48万元,销售商品、提供劳务收到的现金分别为55,995.68万元、71,294.42万元及80,610.06万元。

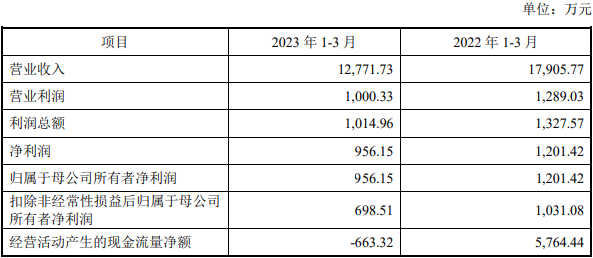

2023年1-3月,豪声电子营业收入为12,771.73万元,同比下降28.67%;归属于母公司所有者净利润为956.15万元,同比下降20.42%;扣除非经常性损益后归属于母公司股东的净利润为698.51万元,同比下降32.26%;经营活动产生的现金流量净额为-663.32万元,上年同期为5,764.44万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/188882.html