北京7月17日讯深交所上市审核委员会2023年第54次审议会议于2023年7月14日召开,审议结果显示,广州市金钟汽车零件股份有限公司向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题

无

需进一步落实事项

无

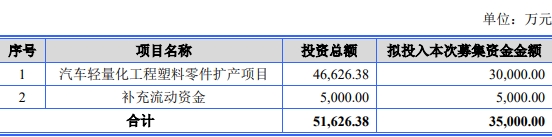

金钟股份2023年6月29日发布向不特定对象发行可转换公司债券募集说明书,公司本次发行的募集资金总额不超过35,000.00万元,扣除发行费用后,拟全部用于汽车轻量化工程塑料零件扩产项目、补充流动资金。

金钟股份本次可转债的具体发行方式由公司股东大会授权公司董事会与保荐机构协商确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

金钟股份本次发行证券的种类为可转债,该可转债及未来转换的公司A股股票将在深圳证券交易所上市。

金钟股份本次发行的可转债票面利率的确定方式及每一计息年度的最终利率水平,提请公司股东大会授权公司董事会在发行前根据国家政策、市场状况和公司具体情况与保荐机构协商确定。本次可转债在发行完成前如遇银行存款利率调整,则股东大会授权董事会对票面利率作相应调整。

金钟股份本次发行的可转债采用每年付息一次的付息方式,到期归还所有未转股的可转债本金并支付最后一年利息,公司应在本次发行的可转债期满后五个工作日内办理完毕偿还债券余额本息事项。

金钟股份本次发行的可转债转股期自可转债发行结束之日起满六个月后的第一个交易日起至可转债到期日止。债券持有人对转股或者不转股有选择权,并于转股的次日成为公司股东。

金钟股份本次发行的可转债向公司原股东实行优先配售,原股东有权放弃配售权。向原股东优先配售的具体比例提请公司股东大会授权公司董事会根据发行时的具体情况确定,并在本次可转债的发行公告中予以披露。原股东优先配售之外的余额和原股东放弃优先配售后的部分采用网下对机构投资者发售和通过深圳证券交易所交易系统网上定价发行相结合的方式进行,余额由主承销商包销。

根据中证鹏元资信评估股份有限公司出具的《广州市金钟汽车零件股份有限公司2023年向不特定对象发行可转换公司债券信用评级报告》,金钟股份主体长期信用等级为A,评级展望为“稳定”,本次发行的可转债信用等级为A。在本次可转债存续期限内,中证鹏元资信评估股份有限公司将进行跟踪评级,跟踪评级包括定期跟踪评级和不定期跟踪评级。

金钟股份本次向不特定对象发行可转换公司债券的保荐机构为南京证券股份有限公司,保荐代表人为崔传杨、王薪。

公告显示,最近五个会计年度,金钟股份共募集资金一次,即2021年11月首次公开发行募集资金。

金钟股份于2021年11月26日在深交所创业板市场上市,发行股票数量为2,653.0000万股,占发行后总股本的比例为25.01%,本次发行全部为新股发行,原股东不公开发售股份,发行价格为14.33元/股,保荐机构为南京证券股份有限公司,保荐代表人为封燕、崔传杨。公司募集资金总额为38,017.49万元,募集资金净额为32,640.31万元,较原计划多2906.76万元;公司2021年11月23日发布的招股书显示,公司拟募集资金29,733.55万元,计划用于清远金钟生产基地扩建项目、技术中心建设项目。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/187760.html