北京7月17日讯深圳证券交易所上市审核委员会2023年第54次审议会议于2023年7月14日召开,审议结果显示,上海艾录包装股份有限公司向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题:无

需进一步落实事项:无

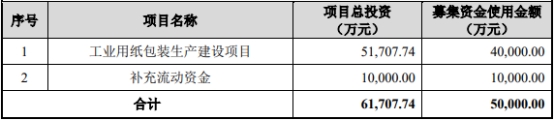

2023年6月30日,上海艾录披露的向不特定对象发行可转换公司债券募集说明书显示,本次向不特定对象发行可转换公司债券的募集资金总额不超过50,000.00万元,扣除发行费用后,募集资金拟投资于工业用纸包装生产建设项目、补充流动资金。

本次发行证券的种类为可转换为公司A股股票的公司债券。该可转换公司债券及未来转换的公司A股股票将在深圳证券交易所上市。

根据相关法律法规的规定和本次可转换公司债券募集资金拟投资项目的实施进度安排,结合本次可转换公司债券的发行规模及公司的经营和财务等情况,本次发行的可转换公司债券的期限为自发行之日起六年。

本次发行的可转换公司债券每张面值为人民币100元,按面值发行。

上海艾录本次发行的可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平,提请公司股东大会授权公司董事会在本次发行前根据国家政策、市场状况和公司具体情况与保荐机构协商确定。

本次发行的可转换公司债券转股期自可转换公司债券发行结束之日起满六个月后的第一个交易日起至可转换公司债券到期日止。债券持有人对转股或者不转股有选择权,并于转股的次日成为上市公司股东。

本次可转换公司债券经联合资信评估股份有限公司评级,上海艾录主体长期信用级别为A+,本次可转换公司债券信用级别为A+。

上海艾录表示,本次发行将进一步扩大公司的资产规模,如本次发行的可转债逐步转股,公司的资产负债率将逐渐降低,净资产将持续提高,财务结构将进一步优化,抗风险能力将得到提升。本次募集资金投资项目从建设到产生效益需要一定的过程和时间,若本次发行的可转债转股较快,募投项目效益尚未完全实现,则可能出现每股收益等财务指标在短期内有所下滑的情况。但是,随着本次募集资金投资项目的有序开展,公司的发展战略将得以有效实施,公司未来的盈利能力、经营业绩将会得到提升。

上海艾录本次发行可转债的保荐机构为中信证券股份有限公司,保荐代表人为华力宁、欧阳颢頔。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/187759.html