四川君逸数码科技股份有限公司

保荐机构:华林证券股份有限公司

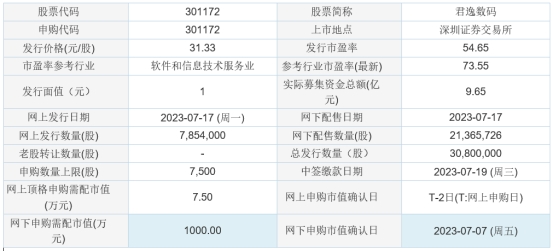

发行情况:

公司简介:

君逸数码是一家专业的智慧城市综合解决方案提供商,主营业务是为智慧城市领域客户提供系统集成服务、运维服务和自研产品销售等产品和服务。

截至招股意向书签署日,曾立军持有君逸数码43.48%的股份,为君逸数码的控股股东和实际控制人。

君逸数码2023年7月4日披露的招股意向书显示,公司拟募集资金32,103.94万元,计划分别用于地下综合管廊智慧管理运营平台升级建设项目、新型智慧城市综合解决方案提升项目、研发测试及数据中心建设项目。

君逸数码2023年7月14日披露的首次公开发行股票并在创业板上市发行公告显示,公司按本次发行价格31.33元/股计算,公司预计募集资金约为96,496.40万元,扣除发行费用约为8,683.93万元后,预计募集资金净额约为87,812.47万元,如存在尾数差异,为四舍五入造成。

安徽舜禹水务股份有限公司

保荐机构:华泰联合证券有限责任公司

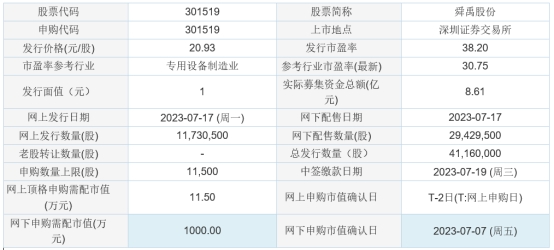

发行情况:

公司简介:

舜禹股份系水务行业的国家高新技术企业,主营业务包括二次供水和污水处理业务。同时,公司逐步开展智慧管理平台的研发与搭建,为业务的智慧化管理提供支持,致力于成为二次供水、污水处理、智慧水务的整体解决方案综合服务商。

截至招股意向书签署日,邓帮武直接持有公司45.61%的股份,并通过安徽昊禹间接控制公司9.76%的股份,为公司控股股东。此外,邓帮武配偶闵长凤直接持有公司9.76%的股份,因此邓帮武、闵长凤夫妇直接和间接合计控制公司65.12%的股份,为公司的实际控制人。

舜禹股份于2023年7月7日披露的招股意向书显示,公司拟募集资金37,078.14万元,计划分别用于微动力智能一体化水处理设备扩产建设项目、研发中心建设项目、营销渠道建设项目、补充流动资金。

舜禹股份于2023年7月14日披露的首次公开发行股票并在创业板上市发行公告显示,按本次发行价格20.93元/股计算,公司预计募集资金总额为86,147.88万元,扣除发行费用12,399.34万元后,预计募集资金净额约为73,748.54万元。

深圳威迈斯新能源股份有限公司

保荐机构:东方证券承销保荐有限公司

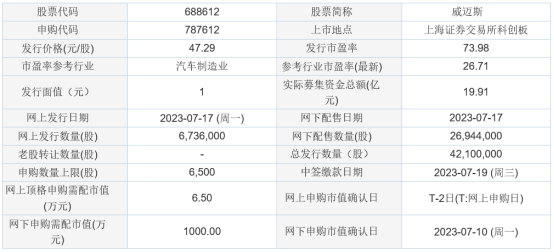

发行情况:

公司简介:

威迈斯专注于新能源汽车领域,主要从事新能源汽车相关电力电子产品的研发、生产、销售和技术服务,主要产品包括车载电源的车载充电机、车载DC/DC变换器、车载电源集成产品,电驱系统的电机控制器、电驱总成,以及液冷充电桩模块等。

公司的控股股东、实际控制人为万仁春。截至招股意向书签署日,万仁春直接持有公司8,093.4338万股股份,占公司总股本的比例为21.3625%。此外,万仁春作为执行事务合伙人控制倍特尔、特浦斯、森特尔三个员工持股平台,间接控制公司21.4099%的表决权。综上,万仁春直接和间接控制公司42.7724%的表决权,为公司的控股股东、实际控制人。

威迈斯于2023年7月7日披露的招股意向书显示,公司拟募集资金133,230.33万元,计划分别用于新能源汽车电源产品生产基地项目、龙岗宝龙新能源汽车电源实验中心新建项目、补充流动资金。

威迈斯于2023年7月14日披露的首次公开发行股票并在科创板上市发行公告显示,按本次发行价格47.29元/股和4,210.00万股的新股发行数量计算,若本次发行成功,预计公司募集资金总额为199,090.90万元,扣除约15,509.36万元的发行费用后,预计募集资金净额为183,581.54万元。

远江盛邦网络安全科技股份有限公司

保荐机构:国泰君安证券股份有限公司

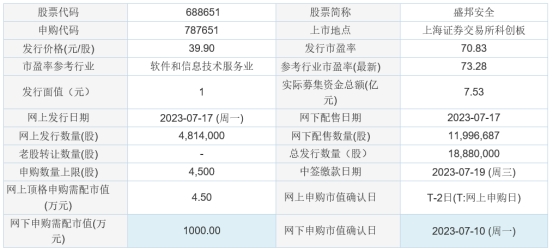

发行情况:

公司简介:

盛邦安全专注于网络空间安全领域,主营业务为网络安全产品的研发、生产和销售,并提供相关网络安全服务。

截至招股意向书签署日,权晓文直接持有公司18,424,712股股份,占公司总股本的32.60%,为公司的第一大股东,即公司的控股股东。

此外,权晓文通过持有股东远江星图84.62%的股权且作为远江星图的实际控制人可支配盛邦安全10.81%的表决权;通过持有股东远江高科99.29%的出资份额且作为远江高科的普通合伙人及执行事务合伙人可支配盛邦安全4.23%的表决权;通过持有股东新余网云27.65%的出资份额且作为新余网云的普通合伙人及执行事务合伙人可支配盛邦安全3.17%的表决权;通过持有股东盛邦高科39.02%的出资份额且作为盛邦高科的普通合伙人及执行事务合伙人可支配盛邦安全1.63%的表决权。同时,根据权晓文与刘晓薇、王润合签署的《一致行动协议》,刘晓薇与王润合为权晓文的一致行动人,刘晓薇持股比例10.75%,王润合持股比例2.49%。

综上,权晓文通过直接持股、间接持股及一致行动协议安排可支配的公司表决权占比合计为65.68%,且报告期内权晓文一直担任盛邦安全的董事长兼总经理,主持盛邦安全经营管理工作。因此,权晓文为公司实际控制人。

盛邦安全2023年7月7日披露的招股意向书显示,公司拟募集资金56,511.77万元,计划分别用于网络空间地图项目、工业互联网安全项目、数字化营销网络建设项目、研发中心建设项目、补充流动资金。

盛邦安全2023年7月14日披露的首次公开发行股票并在科创板上市发行公告显示,按本次发行价格39.90元/股和1,888.00万股的新股发行数量计算,若本次发行成功,预计公司募集资金总额75,331.20万元,扣除约8,101.18万元的发行费用后,预计募集资金净额67,230.02万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/187700.html