北京7月4日讯深圳市豪恩汽车电子装备股份有限公司今日在深交所创业板上市。截至收盘,豪恩汽电报90.01元,上涨126.27%,振幅93.77%,成交额12.80亿元,换手率87.41%,总市值82.81亿元。

公司是一家专注于汽车智能驾驶感知系统研发、设计、制造和销售的国家高新技术企业。公司的主要产品为汽车智能驾驶感知系统,包括车载摄像系统、车载视频行驶记录系统和超声波雷达系统等产品,公司主要产品具有定点性特征,系根据整车厂商特定车型定向研发和生产而来。

本次发行前,深圳市豪恩科技集团股份有限公司持有公司3,284.50万股股份,占发行前总股本的47.60%,为公司的控股股东。

本次发行前,公司实际控制人为陈清锋和陈金法。陈清锋直接持有公司5.51%的股份,并通过公司股东豪恩集团、华恩泰、佳富泰、佳恩泰和佳平泰间接控制公司61.80%的表决权,合计控制公司67.31%的表决权;陈金法直接持有公司9.86%的股份。陈金法为陈清锋的父亲,故认定陈清锋和陈金法为公司的共同实际控制人。

2022年8月12日,豪恩汽电首发获创业板上市委2022年第52次审议会议审议通过。上市委会议提出问询的主要问题为:

1.发行人主要产品包括车载摄像系统、车载视频行驶记录系统和超声波雷达系统,产品主要应用于乘用车领域。申报材料显示,发行人产品配套车型中新能源汽车占比较低。请发行人结合新能源汽车对传统燃油车替代情况及行业政策变化、发行人产品应用于新能源汽车的可行性等,说明新能源汽车占比较低的情况是否会对发行人持续经营能力造成重大不利影响。请保荐人发表明确意见。

2.截至2021年底,发行人向控股股东豪恩集团承租房产的面积占发行人自有及租赁房产总面积的比例为65.08%。请发行人说明向控股股东承租大部分生产和办公用房的必要性和合理性,是否能够保证发行人经营的独立性。请保荐人发表明确意见。

上市委会议认为豪恩汽电需进一步落实事项为:

1.请发行人在招股说明书中进一步披露产品应用于新能源汽车的情况,以及对发行人生产经营的影响。

2.请发行人说明减少向控股股东租赁房屋的计划,并在招股说明书中补充披露。请保荐人发表明确意见。

豪恩汽电本次在深交所创业板公开发行新股2,300.00万股,占发行后总股本的25%。本次发行价格为39.78元/股。本次发行募集资金总额为91,494.00万元,扣除发行费用后募集资金净额83,650.92万元。

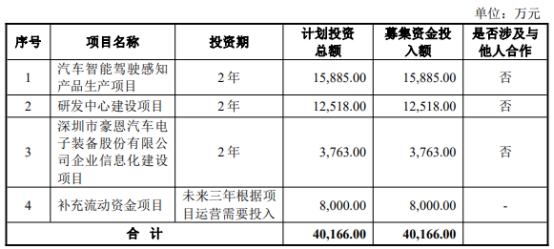

豪恩汽电实际募资净额比原拟募资多43,484.92万元。2023年6月28日披露的招股书显示,豪恩汽电原拟募资40,166.00万元,用于“汽车智能驾驶感知产品生产项目”、“研发中心建设项目”、“深圳市豪恩汽车电子装备股份有限公司企业信息化建设项目”、“补充流动资金项目”。

豪恩汽电的保荐机构是国信证券,保荐代表人是付爱春、朱锦峰。本次新股发行费用总额为7,843.08万元,其中国信证券获得保荐与承销费用5,395.89万元。

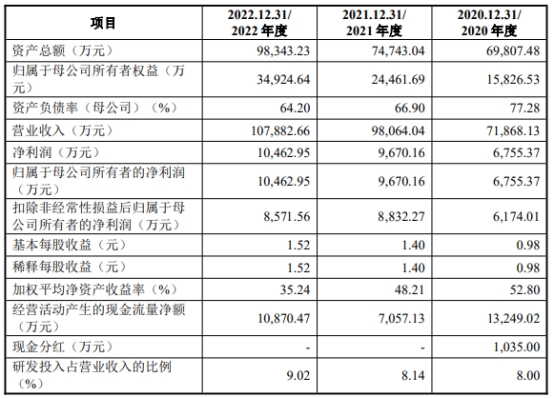

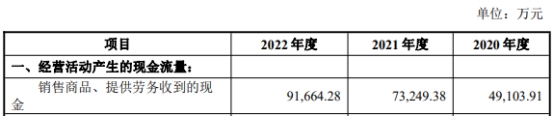

2019年-2022年,豪恩汽电营业收入分别为63,819.17万元、71,868.13万元、98,064.04万元、107,882.66万元,销售商品、提供劳务收到的现金分别为40,874.59万元、49,103.91万元、73,249.38万元、91,664.28万元,收现比分别为0.64、0.68、0.75、0.85。

以上同期,公司净利润/归属于母公司所有者的净利润分别为1,895.52万元、6,755.37万元、9,670.16万元、10,462.95万元,扣除非经常性损益后归属于母公司所有者的净利润分别为993.34万元、6,174.01万元、8,832.27万元、8,571.56万元,经营活动产生的现金流量净额分别为3,801.80万元、13,249.02万元、7,057.13万元、10,870.47万元。

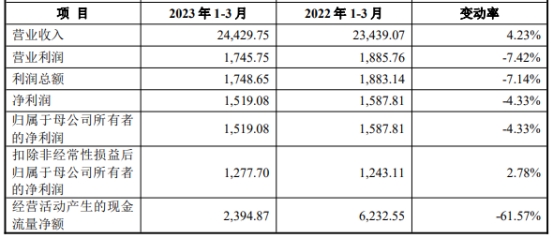

2023年1-3月,豪恩汽电实现营业收入24,429.75万元,同比增长4.23%;净利润/归属于母公司所有者的净利润为1,519.08万元,同比下降4.33%;扣除非经常性损益后归属于母公司所有者的净利润1,277.70万元,同比增长2.78%;经营活动产生的现金流量净额为2,394.87万元,同比下降61.57%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/182300.html