北京6月26日讯6月19日,聚水潭集团股份有限公司递表港交所,联席保荐人为中国国际金融香港证券有限公司及J.P.MorganSecuritiesLimited。

招股书显示,聚水潭提供一站式的丰富SaaS产品和服务,帮助客户无缝升级业务能力、提高业绩表现并发展跨平台业务,同时极大降低部署和运营成本。其中,聚水潭ERP是公司的核心SaaS产品,服务并满足商家客户在电商平台上处理电商订单相关的关键需求。根据灼识咨询的资料,以2022年收入计,聚水潭是中国最大的电商SaaSERP提供商,占据20.7%的市场份额。

聚水潭此次赴港上市拟将募集资金分别用于下列用途:用于强化公司的研发能力,以丰富公司于未来五年的产品矩阵;用于在未来五年加强公司的销售及营销能力;在未来五年用于战略投资;用于一般公司用途。

截至最后实际可行日,骆海东、HDLuoLimited及BlackTeaLimited为聚水潭控股股东,持有股份数目为1,677,462股,占比43.98%。骆海东为聚水潭董事会主席、执行董事、首席执

行官及控股股东,BlackTeaLimited由HDLuoLimited全资拥有,而HDLuoLimited由骆海东全资拥有。

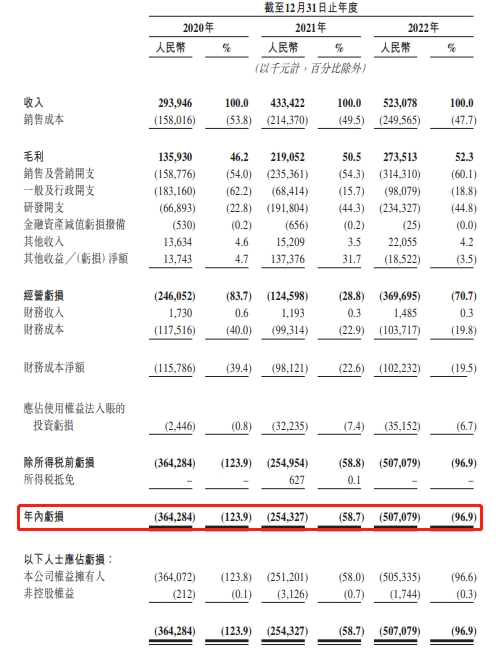

业绩方面,报告期内,聚水潭增收不增利。2020年至2022年,公司收入分别为2.94亿元、4.33亿元、5.23亿元,年内亏损分别为3.64亿元、2.54亿元、5.07亿元。

聚水潭在招股书中披露,截至2020年12月31日、2021年12月31日及2022年12月31日,公司分别录得累计亏损9.30亿元、10.81亿元、15.86亿元。公司截至这些日期的累计亏损主要归因于公司过去产生的亏损。

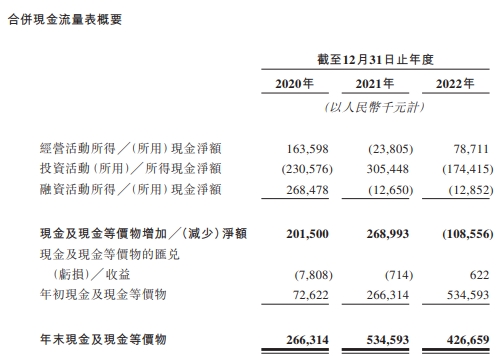

2020年至2022年,聚水潭经营活动所得现金净额分别为1.64亿元、-2380.5万元、7871.1万元,年末现金及现金等价物分别为2.66亿元、5.35亿元、4.27亿元。

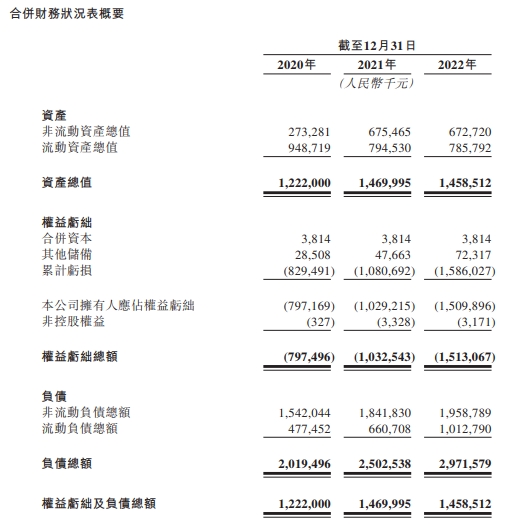

截至报告期各期末,聚水潭资产总值分别为12.22亿元、14.70亿元、14.59亿元,同期负债总额分别为20.19亿元、25.03亿元、29.72亿元。经计算,公司资产负债率分别为165.26%、170.24%、203.74%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/178503.html