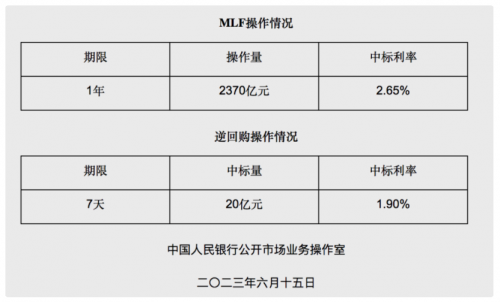

日前,央行释放降息利好,开展2370亿元中期借贷便利(MLF)操作和20亿元公开市场逆回购操作。其中,MLF操作利率为2.65%,较之前下调了10个基点。

而在MLF利率下调之前,其实央行已经在6月13日下调了逆回购利率10个基点。

接连两次的逆回购利率和MLF利率双双下调,其实传递的信号也很明显。

大唐财富战略发展研究院认为,当前经济修复还是面临压力,利率下调对修复预期、提振信心还是能起到一定作用。

一般来讲,LPR利率会在20号公布,LPR利率能直接影响企业的融资成本和个人的还款压力。那么,本次LPR是否会调降?

01 接连降息 早有信号

其实,对于6月的降息,央行等部门早已经释放了比较多的信号。

6月9日,央行行长易纲在去上海调研金融支持实体经济和促进高质量发展时,就重点提到了“加强逆周期调节”。

而在5月15日发布的一季度货币政策执行报告中,关于货币政策基调的表述也改为“搞好跨周期调节”,这个转变其实就是货币宽松的重要信号。

大唐财富战略发展研究院指出,从维护币值稳定的货币政策目标来看,央行降息不仅有利于物价稳定,还有利于汇率基本稳定。

物价方面,今年以来,我国CPI同比增速回落较多,5月录得0.2%,勉强维持正增长。而去年6-7月CPI涨幅基数其实很高,再加上二季度以来经济复苏动能减弱,因此未来1-2个月CPI同比增速跌入负区间的风险很大。这种情况下,央行降息就有助于带动贷款利率下行,从而改变当前实际利率偏高的局面,有利于提振企业融资和居民消费需求,缓解通缩压力。

而汇率方面,5月中下旬以来,美元指数基本维持在104点上下,同期美元兑人民币汇率接连跌破重要的整数关口。而这一轮人民币贬值,正是由于当前国内经济恢复基础不稳固导致的。

大唐财富战略发展研究院强调,未来一段时间,人民币汇率的重要定价逻辑是在于国内经济的基本面,而央行降息则有望引领稳增长政策加码,反而有助于保持汇率稳定。

而从经济数据来看,央行降息也是有迹可循。

今年前5个月,固定资产投资同比增长4.0%,增速较上年同期下滑2.2个百分点;

房地产开发投资同比下降7.2%,降幅继续扩大;5月社会消费品零售总额同比增长12.7%,增速环比回落近6个百分点。尤其是进入二季度,经济修复的进程明显放缓,一季度GDP的环比折年率在9%左右,而二季度很可能降到2%。

后期如果没有强有力的修复势头,那么就会对今年5%的经济增长目标造成很大影响。

02 LPR也会跟随调降吗?

6月13日以来,央行接连下调OMO公开市场操作利率、SLF常备借贷便利利率两项短期政策利率,还下调了MLF这项中期政策利率。

那么本月下调LPR的概率有多大呢?

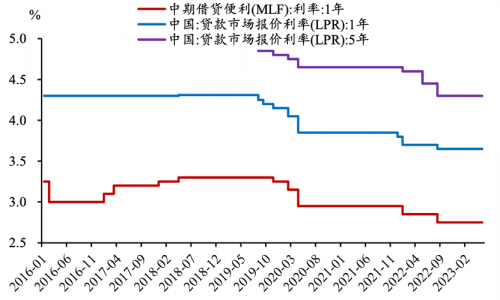

LPR是央行在2019年8月推行的改革政策,参与报价的商业银行在MLF利率的基础上,综合考虑资金成本、风险溢价等因素报出LPR,以此来充分反映出市场的供求情况。

也因此形成了“MLF利率——LPR——贷款利率”的利率传导机制。

1年期MLF利率是LPR的定价基准。从历史数据看,每一次1年期MLF利率下调后,1年期、5年期LPR均发生通向变化,只是变化的幅度可能有所不同。LPR改革以来,加上这次,央行一共六次下调了MLF利率,共计下调了65基点,而前5次LPR都跟随着MLF的降息而下调。

而从本轮情况来看,存款利率降幅其实已经很明显了,这也意味着商业银行的息差压力有了明显缓解。

再加上今年3月央行降准以来货币政策整体是维持积极的方向,银行间流动性也保持着充裕。因此本次LPR很可能也还是会跟随MLF降息而下调。

尤其是自从去年8月5年期LPR调降15个基点之后,始终没有再进行后续的调整,而楼市一直以来也没有如预期般回暖。而从幅度上看,6月20日1年期LPR很可能同步下调10BP,只是5年期LPR可能不对称下调。

03 降息周期的起点

如果20号的LPR调降顺利落地,那么很有可能成为我国新一轮降息周期的起点。

一方面,其实在历史上的产能下行周期,央行都会开启降息。

最近的应该属于2020年新冠疫情爆发以来,2020年2-4月,疫情冲击下产能周期向下,央行2次下调1年期MLF利率共30个基点。而2021年下半年以来,央行2次下调1年期MLF利率共20BP。

今年一季度以来工业产能利用率进一步下降,并且没有触底,很大可能还在继续下探,因此需要央行进一步降息来应对。

另一方面,经济修复情况不如预期,这种情况下就需要政策来呵护。

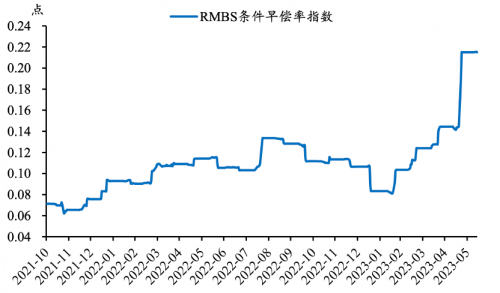

从居民部门看,房贷仍然面临收缩压力,5月居民中长期贷款1684亿元,只比去年多增784亿元,而去年本身就是低基数。新增贷款需求不足,而存量贷款也在进入提前还贷的加速器。

RMBS条件早偿率指数再创新高,意味着居民加速提前还贷,存量房贷收缩压力较大。

从企业部门看,企业信用由扩张转为收缩,5月新增企业融资需求一共5677亿元,同比少增8462亿元,结束了过去连续9个月同比多增的局面。

大唐财富战略发展研究院认为,仅通过一次降息10基点是很难解决的,不仅需要多次宽货币政策的发力,还需要其他救市政策来进行搭配。在这一过程中,央行也可能创设新的货币政策工具。

04 低息时代 理性看待资产收益

大唐财富战略发展研究院提醒投资者,在存贷款利率双降的时代下,其实就要求投资者们有更加稳定的心态,理性的看待各类资产的投资收益。

因为低息时代下,各类资产的收益都会受到影响。

首先是大额存单方面,存款利率持续下行,国有大行、股份行3%以上利率的存款产品越来越少见。

保险方面,寿险的高利率其实对于保险公司来说是很大的负债成本,很容易形成利差损。而利差损则会让保险公司出现严重的风险,因此,寿险的预定利率下调也正在进程中。

事实上,随着低利率的逐步推进和居民贷款消费需求的减弱,从长期看,市场无风险收益下行也将是长期趋势。而如果想要相对高的收益水平,势必也需要承受很高的风险。因此,对于投资者来说,风险偏好低、相对保守的投资者要提前建立预期;

而对于具有较高风险承受能力的投资者来说,如果实在希望有更高的收益,可以适当调整风险偏好,在参与资本市场投资的过程中追求更高的回报。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/178102.html